瑞乐深度解析 新加坡家族信托优势

新加坡家族信托因其免税政策,稳定的政商环境,严格的金融监管和成熟的信托实践和法律配套,备受各国富豪的青睐!

一 什么是家族信托(Family trust)

家族信托是一种信托机构受个人或家族的委托,代为管理、处置家庭财产的财产管理方式,以实现富人的财富规划及传承目标。家族信托,资产的所有权与收益权相分离,富人一旦把资产委托给信托公司打理,该资产的所有权就不再归他本人,但相应的收益依然根据他的意愿来分配给受益人(一般是家人)。无须缴纳遗产税,也因为财富已隔离,富人如果离婚分家产、破产追债、意外身故等,这笔钱都将独立存在,不受影响,不被追诉。家族信托能够更好地帮助高净值人群规划“财富传承”,实现富超过三代,财富代代相传,也逐渐被中国富豪认可。

家族财富传承一直是个世界性的难题,也是富豪们永远关心的话题。在中国,改革开放30年造就了一大批家族富豪,然而其辛苦创业而来的商业帝国以及点滴积累下的家族财富,很多都没能逃过“富不过三代”的魔咒。反观欧美国家,众多耳熟能详的家族如洛克菲勒家族、肯尼迪家族,都已借道家族信托、家族基金会的财富传承机制,成就了家族财富的基业常青。

二 家族信托的功能

1.资产隔离和保全

设立家族信托之后,家族财产的所有权跟受益权是分开的,一旦成立家族信托之后,家族的财产所有权将不归家族任何一个人,而是由第三方信托机构统一管理。

所有权跟受益权的分离,有利于在家族面临各种特殊情况的时候,达到保护家族资产的目的,比如万一某一天家族企业破产了,或者背上了巨额债务,那家族企业在进行清算的时候,家族信托资产是不会包含在内,另外家族企业的债务也不会转移到信托资产受益人的身上,因为家族信托的所有权不属于家族任何一个人,所以法院对于家族信托资产没有强制追偿的效力。

2.合法避税

无遗产税等、其他税务安排策略,省去遗产认证的漫长手续和昂贵的费用,免征印花税。

在西方一些国家财产遗产税是非常大的一笔支出,有很多家族因为财产继承而付出了很大一笔遗产税。比如2018年11月,韩国LG集团对外公布,40岁的集团会长具光谟继承了其父亲所持有的8.8%的LG股权,而具光谟想要成功获得这个股权就必须支付大概7000亿韩元(约43亿人民币)的遗产税。如果当初具本茂设立家族信托,通过家族信托的方式把LG的股权授予具光谟,那就可以避免这笔巨额遗产税的产生。

3.合理合意财富传承

家族信托一般都是由专业的信托机构进行管理,这些信托机构有专业的管理团队,他们的一般具备高水准的投资水平。而且家族信托在设立的时候,还可以限制家族资产的投资范围。所以通过家族信托这种方式,可以实现家庭财富投资增值,避免财富落在家族成员手里,因为不懂投资或者乱投资造成家庭财富损失。

况且富豪们设立家族信托的资产都很大,比如几十个亿或者上百亿,这些资产光每年投资产生的收益就在数亿元以上,光投资收益就足够家族成员过上富足的生活,不用担心因为家族成员能力不足或者出现其他意外而为生活担忧的情况。

4. 防止后代挥霍

家族信托有众多限制,比如设立的期限,资产配置方式,突发情况时财产的处置,受益权分配等等,通过设置这种限制之后,可以避免家族成员出现财产纷争,避免家族成员因为个人能力不足或者其他特殊情况把家族财产挥霍一空,从而达到家族财产保全与传承的目的。

5. 防止家族内部争产

所谓豪门是非多,现实中很多富豪经常出现婚姻分裂,甚至有些人为了瓜分一些富豪家庭的财产而精心策划跟富豪结婚,然后再离婚。结果轻轻松松就有可能分走富豪一半的财产。但是通过设立家族信托,就可以避免这种特殊情况造成家庭财富的损失,因为家庭信托财产不属于任何一个家属成员,所以就算家族成员出现离婚的情况,家族信托资产也不会被瓜分。

6. 富超三代,企业传承、财富传承,基业长青。

中国有句古话叫做富不过三代,很多家族在创始人去世之后,家族的财富很快就被后代给挥霍一空。而通过设立家族信托,就可以避免这种问题的产生,因为家族信托的所有权跟受益权是分开的,家族信托的受益人不能支配家族信托资产,只能享受其中带来的收益。

7. 家族管理: 设立奖励机制,良好的家庭契约和文化

8. 契约自由与隐私保护

家族信托严格坚持信息保密,包括对客户的个人信息,家庭成员信息,财务信息以及信托中的受益人安排等信息都能够做到严格保密

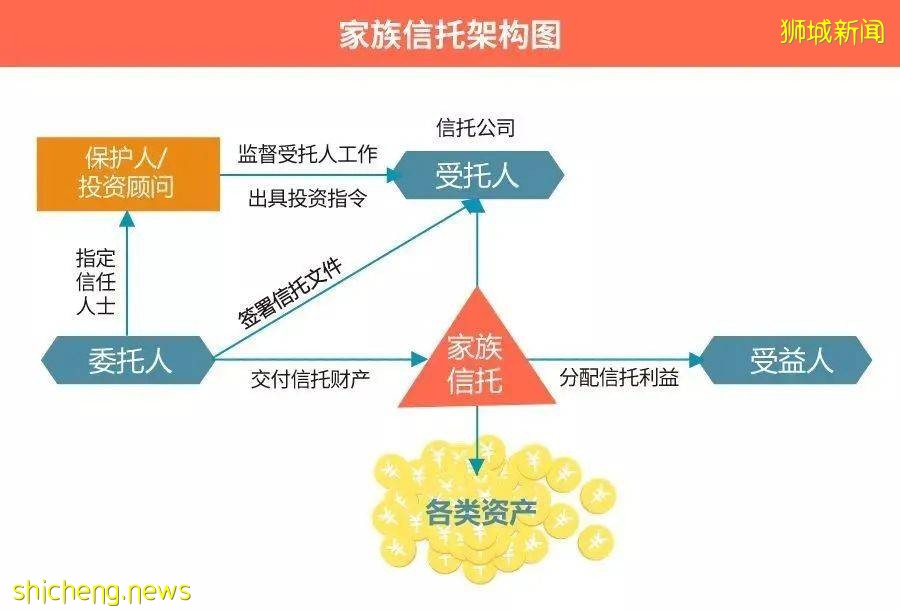

三 家族信托的常用架构

四 新加坡家族信托的优势

1.稳定的政治及经济环境

2.透明及完善的法律体制

3.成熟运作和监管制度(英美法体系下的信托有700年的历史)

4.国际金融市场的认可度

5.严格保密性

6.永久性(代代相传,且如诺贝尔奖金不断增值)

7.税收优惠

a.无资本利得税,信托金融资产收益无须纳税

b.信托资产分配给受益人无须纳税

c.无遗产税、无赠予税

五 新加坡家族信托 vs 美国家族信托

新加坡家族信托有税收优势(无论是外国委托人信托还是国内信托)

a.无资本利得税,信托金融资产收益无须纳税

b.信托资产分配给受益人无须纳税(若受益人是美国人或者美国税务居民则需要纳税 (此时应设立foreign grantor trust))

c.无遗产税、无赠予税

d.在国外的收入进入新加坡信托也不纳税

美国家族信托须纳税(无论是外国委托人信托还是国内信托)

a.有资本利得税,信托金融资产收益须纳税

b.信托资产分配给受益人须纳税

c.有遗产税、赠与税

d.在国外的收入进入信托也要纳税(美国是全球征税,超强执行力)

注:以上情况是在一定条件下才成立,具体要看相关条款。

六 如何设立新加坡家族信托

1)咨询设计面面俱到。家族信托涉及到法律、理财、税务等诸多方面

2)列出要转入信托的资产清单(list assets)

3)写明设立家族信托的目的(state goals)

4)选择信托公司(即受托人Trustee)

5)列出受益人名单(List Beneficiaries)

6)设立保护人(Protector),监督

7)指定投资顾问(Financial adviser)

评论