新加坡消费税(GST)介绍

内容目录:

一、GST税率

二、GST注册要求

三、GST申报规定

四、何时缴纳/收取GST消费税

五、销项税和进项税

六、进口服务的消费税规定

新加坡消费税(Goods and Services Tax,GST)是对进口商品以及在新加坡供应的商品和服务征收的税种。在其他国家/地区,GST被称为增值税或VAT。

一、GST税率

新加坡现行消费税的税率为7%。

消费税的税率将从2023年1月1日起从7%上调至8%,并随后从2024年1月1日起上调至9%。

二、GST注册要求

作为一家新加坡企业,必须在以下情况下注册消费税(GST) :

公司本年度的应税货物及服务的营业额超过100万新币或估计将会超过100万新币,就必须在履行该责任的30天内强制注册消费税;

如果您的企业应税货物及服务的营业额不超过100万新币,可以自行决定是否要注册消费税。

如果大部分的货物或服务主要是出口,或向全球供应的零税率供应品(zero-rated supplies),则不需要注册消费税。

三、GST申报规定

申报消费税的标准程序是每3个月 (一季度) 一次。也可以要求每个月或每半年申报一次,批准与否由署长决定。

四、何时收取/缴纳GST销售税

收取GST:如果公司已经向IRAS注册,便可以收取除了出口商品、国际服务和免税供应品之外的所有商品和服务的消费税;

缴纳GST:当您向已注册(登记)消费税的公司购买商品或服务以及进口货品到新加坡时,需要缴纳消费税。

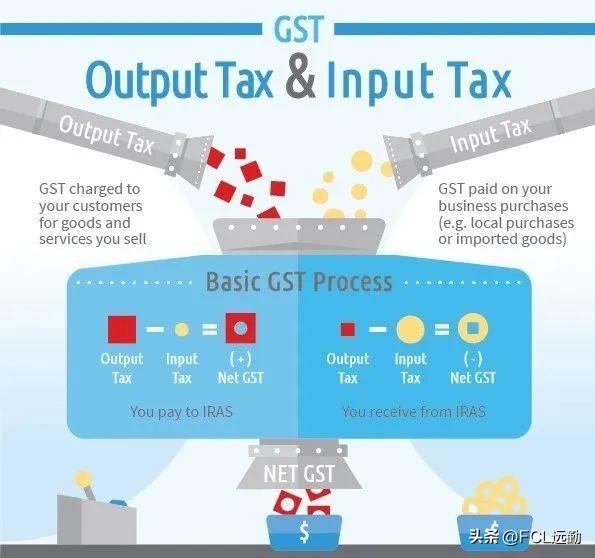

五、销项税和进项税

消费税计费和收费被称为销项税(Output Tax),收取后必须呈给新加坡税务局;

企业在商业上的采购和开支(包括进口商品)所产生的消费税,被称为进项税(Input Tax)。如果该企业符合索取进项税的条件,可以就采购和支出索取进项税。即,公司可以用向消费者所收取的消费税来补回购买货物是所缴纳的消费税。销项税和进项税之间的差额是应支付给IRAS或由IRAS退还给企业。

六、进口服务的消费税规定

从2020年1月1日起,新加坡实施以下制度对进口服务征税:

1. 进口服务的企业对企业(B2B)供应的反向纳税制度,如市场推广服务、资讯科技服务等。

2. 对消费者(B2C)供应的进口数字服务的海外供应商登记制度(OVR),如音乐和视频流服务、应用程序、在线订阅费用等。

新的!

2021年预算——对低价值商品和B2C进口非数字服务征收商品及服务税

自2023年1月1日起,财政部长在2021年预算中宣布,商品及服务税将扩展至:

(a)通过空运或邮寄进口的货物,价值不超过(包括)目前的商品及服务税进口减免门槛400新元;和

(b)B2C进口非数字服务。

这一改变将确保我们的本地企业有一个公平的竞争环境来有效竞争。这一变化也确保了随着数字经济的发展,我们的商品及服务税制度保持公平和弹性。

1、低值货物B2B进口反向征税

如果你是GST注册企业:自2023年1月1日起,受反向征税约束的GST注册企业应对低值商品进行反向收费,包括从本地和海外供应商、电子市场运营商和再交付商处购买的低值商品,且无论其是否已进行消费税登记。

如果你是非GST注册企业:从2023年1月1日起,如果您在12月期间进口服务的总价值超过100万新元,并且即使企业已经登记了消费税,企业也没有资格获得全额进项税收抵免,那么企业可能需要根据新的消费税注册规则进行消费税注册。一旦企业注册了消费税,将被要求在应税供应和进口服务中计入消费税,而进口服务需收取反向费用。

2、B2C进口非数字服务的海外供应商注册

自2023年1月1日期,消费税将通过海外供应商注册制度扩展至B2C进口的非数字服务。所有提供远程服务的B2C供应商,无论是数字还是非数字服务都将按照海外供应商注册制度进行注册和征税。(远程服务是指在履行服务时,接收方的物理位置与实际履行地点之间没有必然联系)

新加坡境外地区的供应商如果达到以下标准,则需要在新加坡注册GST消费税:

1. 年度全球营业额超过100万新元;和

2. 为新加坡客户提供超过100,000新元的B2C数码服务。

一旦注册GST后,企业就需要对在新加坡向客户提供的数字服务的B2C供应商收取和结算消费税费用。

更多服务详情请咨询下方的远勤专业顾问

评论