银行直接入场,印尼现金贷中的战斗机?

导读

获客和风控的确很重要,但是确定哪一个产品面向哪一个梯度的用户却更重要。不是所有客群都是银行的菜,请小心水土不服。

正文

一. 神秘的印尼Amar Bank是怎样的一家银行?

最近在探访印尼现金贷行业的时候,我们发现了一个特别特殊的存在,首先确认一下,这不是一篇PR稿,而且当事人很可能压根不需要PR,它就是Tunaiku,一家不算特别有名的贷款公司,那它到底在什么地方与众不同?先看看它的背景。

印尼有家银行叫Amar Bank,曾向媒体称自己是印尼第一家数字银行。其背后是印尼商业巨头Tolaram Group,Tolaram Group成立于1948,今年正好踏入第70个年头。那这个巨头是做什么的呢?答案很简单,什么都做。从生活用品,基础设施,造纸,泡面,物流,能源,到金融服务和房地产等行业通通都有所涉猎,生意遍布亚洲、非洲和欧洲三大洲的一共75个国家,总部在新加坡。

Tolaram Group

而刚刚提到的Amar Bank,99%的股权都是Tolaram Group的,即使不算是大银行,但崇尚科技创新的Amar Bank也要走出一条属于自己的道路 —— 现金贷。你没看错,印尼的一家银行自建了现金贷业务。虽然国内也有银行在做现金贷,但是那跟Tunaiku还是有很大的不同,我们先看看Tunaiku的业务模式。

二. 长达20个月的现金贷,利息一点也不低

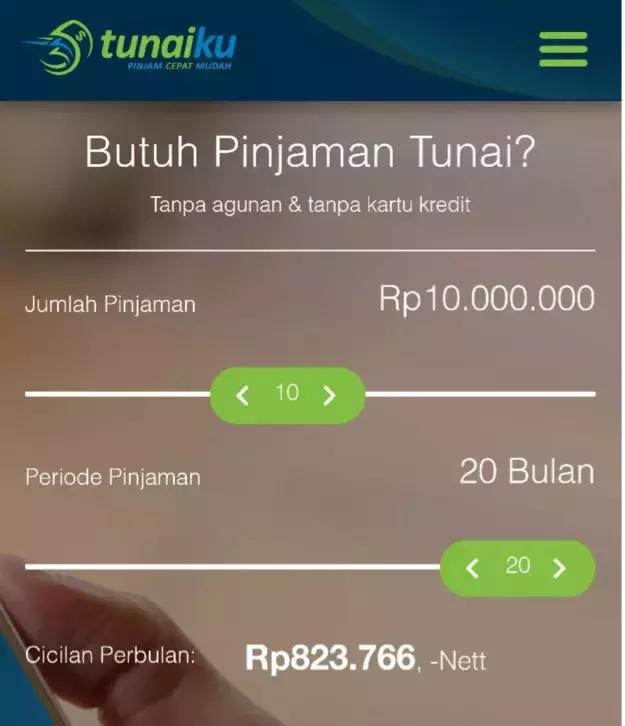

Payday Loan (PDL)主要玩量,Installment Loan主要玩技术。而Tunaiku选择的是对技术要求更高的Installment Loan,贷款周期为两个月到20个月,而每单贷款数额范围为200万到2000万印尼盾(也就是150美元-1500美元),20个月的期限在现金贷领域里面算是相当长的,不愧是银行直接上场,而官网宣传的月息是3%-6%,但我们具体算了一下,算上 “砍头息”54万印尼盾(40美元)后,最高年化超过了100%,这与国内银行提供的一般年化20%出头的现金贷款很不一样,实属罕见。

Tunaiku的贷款首页

三. 银行版现金贷的喜与悲

也许对贷款业或银行业有所涉猎的船长们都了解,银行做现金贷的确有它的优势,如以银行的声誉,获客成本和资金端都比较有优势。

有一道粗框架的公式来算贷款业务的成本,贷款成本=风险成本+资金成本+获客成本+运营成本。这里面,银行明显占优势的是“风险成本”,“资金成本”和“获客成本“,本身持有大量的征信和信用卡交易数据,在金融风控上有严格的筛选和排查机制,而资金的成本之低更是其他信贷机构望尘莫及的。不过,在印尼,银行版现金贷业务上真的是所向披靡吗?这倒未必。我们分两个方面来分析一下:

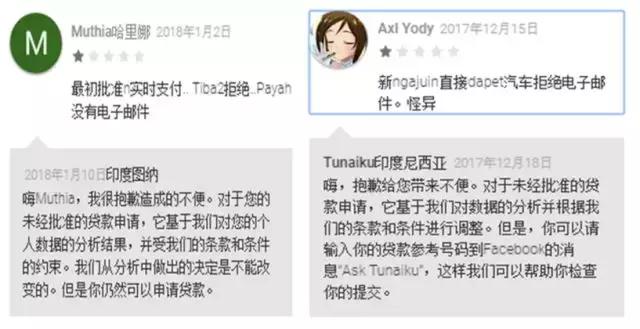

风控系统很重要,但是银行的风控不能直接套用在现金贷业务上。为什么这么说?首先一般现金贷的客户群是银行覆盖不到的,银行借贷体系内比较熟悉与信用额度好的客户打交道,吃的是“花生仁“甚至是”花生酱“,这下突然要连”花生壳“一起吃了,而目前根据印尼还没成熟的信贷环境,银行遇上一些特别硬的“花生壳“时,很有可能会经过一段水土不服的时期。比如说,批核率感人:

Tunaiku的差评基本上都是未批核的用户发的。来源:GooglePlay,从印尼语翻译

不过话说回来,如果类似于Amar Bank这样的新型银行,如果真的度过了这一关,它或者它的母公司Tolaram Group旗下的金融机构大可以将过滤了一遍的客源导流到Tunaiku里面,既然已经花钱获客了,不要轻易浪费,对吧?

2. 催收环节也是银行做现金贷要过的一个坎,催收目前分三个阶段,从1.0到3.0。比如M1+时(超过一个月不良贷款),使用催收1.0版本的打电话发短信给借款者本人或催收2.0的群发催债都没什么问题,但是面对现金贷的某些顽固老赖,真要用3.0线下催收对于银行来说就不是很方便,毕竟光脚的不怕穿鞋的,银行还要保证自己的好名声,即使外包出去也要守口如瓶。

获客和风控的确很重要,但是确定哪一个产品面向哪一个梯度的用户却更重要。现金贷对于用户量的需求相当大,如国内某众每天要放出去10万笔,对源源不断的客源有着根本停不下来的渴望。

这放在一家传统借贷公司都是无法想象的,因为他们往往会稍微缺少互联网思维,而互联网金融恰恰必需要金融思维+互联网思维,而获客这一层面更“吃“互联网思维,传统金融思维的企业很难立刻上手。这也许是Amar Bank打一开始就没打算让Tunaiku走温柔的路线的原因,一上来就毫不客气,凛然是一家披着银行外衣的现金贷企业。

END

评论