罕见!两日大涨248%,伦镍接连上演逼空行情!国储铜、中航油事件重演,青山控股恐损失最大

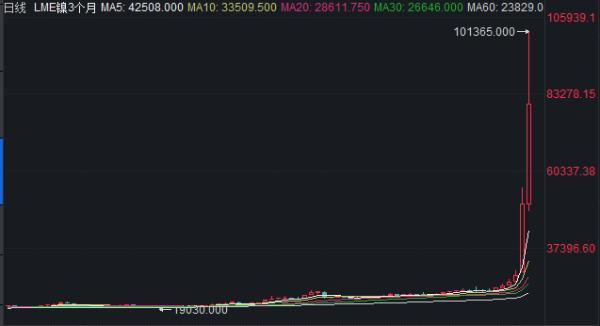

金融界3月8日消息 近日,伦镍市场接连上演逼空行情,伦镍在昨日暴涨近80%后,今日持续拉涨,两个交易日大涨248%,连破6万、7万、8万、9万、10万美元关口,持续刷新历史纪录。

据市场传闻,瑞士嘉能可斯特拉塔大宗商品贸易商在镍上面逼仓青山控股集团。大宗商品巨头嘉能可是瑞士最大的企业,营业收入高达2151.1亿美元。青山控股集团则是中国最大的民营钢铁企业,也是全球最大的不锈钢生产企业,世界镍王。青山控股年镍产量是中国总量的一半,占全球年镍当量的12%,生产能力居全球矿业企业之首,镍产能全球第一。

据外媒消息,瑞士嘉能可逼空青山控股集团20吨伦镍的做空期权。从昨晚的行情来看,多头发起逼仓攻势,空头防守,随着涨幅扩大,空头亏损直线飙升,被动平仓,加速行情上行。有机构根据持仓推算,青山集团昨晚浮亏80亿美元左右,传言青山集团现在在筹钱补保,具体实际造成的损失还有待企业公布。

2003年10月份,时任中国航油(新加坡)股份有限公司(简称中航油)总裁的陈久霖判断油价将会在下半年开始下跌,甚至会出现跌停。因此,中航油在该价位进行做空,在市场上进行了卖出石油看涨期权同时买入看跌期权的操作,其中小部分仓位是通过伦敦石油期货市场进行交易,大部分则是通过柜台期权市场交易。交易对手方包括高盛商品部(J.Aron公司)、三井能源风险管理公司和巴克莱资本等。

然而,进入2004年之后,国际油价由于多种因素的影响不断上涨,中航油损失越来越大。如果按照当时期权合约约定的条款进行履约,2004年4月份期权到期时,中航油应承受580万美元的亏损。随着油价上涨,中航油的空仓却越加越多,公司需要支付的保证金也越来越多。

2004年10月26日,当中航油因现金流不足而无力承受持续增加的保证金时,交易对手方之一的三井能源风险管理公司开始逼仓。此时,中航油迫不得已在高价位上实行部分斩仓,账面上的浮亏开始转为实际亏损。2004年11月29日,中航油在新加坡申请停牌,第二天公告显示已经亏损3.9亿美元,潜亏1.6亿美元,合计5.5亿美元。

陈久霖在2005年2月接受采访时提到,日本三井、美国高盛公司等先是给中航油“放账”操作期权,即在一定金额范围内不用收取保证金;后又允许挪移盘位,对挪移盘位的风险也没有说明。后来等到油价冲到历史高点时,中航油却被突然取消放账、提高保证金比例,逼迫斩仓。中航油之所以会盲目地听从交易对手方的建议,主要原因还是自身对于期权工具的不了解,对于衍生品交易的风险认知不全面。

国储铜事件——“明星交易员”自信做空,国储局损失9.2亿元人民币

“国储铜”事件同样发生在有关机构预测国际铜价会下跌,但实际却持续上涨的时期。

2004年11月,英国商品研究所预测,2005年全球铜供应将出现10万多吨的过剩,国际大投资银行也大多预测2005年铜价会下调,市场将继续过剩。然而,实际情况却是国际铜价逆市上涨,铜价在2005年11月达到当时的历史最高纪录,高达4146.65美元/吨。

2005年11月初,国家物质储备局先透露出将释放五万吨库存的消息,随后突然亮出手握130万吨铜的“家底”。11月中旬,国储局又发布国家储备铜竞价销售公布称:为缓解当前国内铜供应紧张的状况,满足国内消费需求,国储调节中心受国储局委托,于2005年11月16日拍卖2万吨国家储备铜。随后的一个月内,国储局举行了四场现货铜拍卖会,拍卖起价一次比一次高,给市场带来的冲击一次比一次大,更加助推了沪铜期货和LME铜期货价格的上涨。

据当时外电在2005年11月时披露,时任国储进出口处处长的“明星交易员”刘其兵在铜期货市场上通过LME场内会员SEMPRA,在每吨3100多美元的价位附近抛空铜,建立空头头寸约15万至20万吨。但自2005年9月中旬以来,国际基金不断以推高铜价的方式逼空国储局,铜价每吨上涨约600多美元。不断走高的国际铜价给国储局造成巨额亏损,所以国储局不得不通过不断抛售国内现货来缓解压力,挽回损失。

2005年国庆后,LME铜价突破每吨4000美元,刘其兵逃遁时仍持有20万吨的铜期货及期权未平仓空头头寸。按照法庭认定的数据,当时账面亏损已达6.06亿美元。

最终,刘其兵致使国家发改委下属的国储截至2007年4月30日越权头寸基本清理完毕时,仍损失折合人民币9.2亿元。时任中国银监会主席刘明康坦言,由于缺乏对市场风险的有效控制,国储局在此次事件中损失惨重。

套期保值为最终目标 理性使用期权规避风险

东海期货分析师何妍表示,此次行业巨擘空单套保大幅浮亏事件,市场关于非标套保风险的警示值得深思。高冰镍的出现打破了产业不同需求之间的转换,快速的投产也带来了市场对于未来供应增量的预期。但是无论是高冰镍还是镍铁仍属非标品,产量的爬升也不及预期,低库存的现实下,敬畏市场和对交易所交易交割规则的熟知仍是防范风险的底线。

国元证券认为,需要警惕低库存背景下的资金博弈加剧市场波动。当前沪伦比价破位除却考虑到该轮行情主要由海外驱动,也反映出海外镍价运行已经偏离理性区间。镍价冲高行情虽难持续,但交易层面上,“子弹仍要飞一会儿”。此外,如果出现嘉能可、托克等国际贸易商在贸易流通环节限制俄镍资源流动,抑或是LME限制俄镍仓单注册和交割等极端情况,预期的“缺货”落地为现实,时间维度的考虑便无意义,当下的逼仓行情无可避免。

总结过往两次中国企业被国际投行逼空导致巨额亏损的事件来看,对期权工具的不了解,和对于衍生品交易的风险认知不全面是导致亏损的主因,其次,缺乏对市场风险的有效控制也是重要因素。期货、期权原本为套期保值的工具,然而部分企业却在套保中走入“歧途”,理性地使用避险工具,有效规避风险,才能实现套期保值的最终目标。

本文源自金融界

评论