威尔鑫周评:美国经济金融风险快速上升 黄金避险表现欠佳

威尔鑫周评:美国经济金融风险快速上升

黄金避险表现欠佳

2022年05月13日 威尔鑫投资咨询研究中心

首席分析师 杨易君

1 一周盘面小结

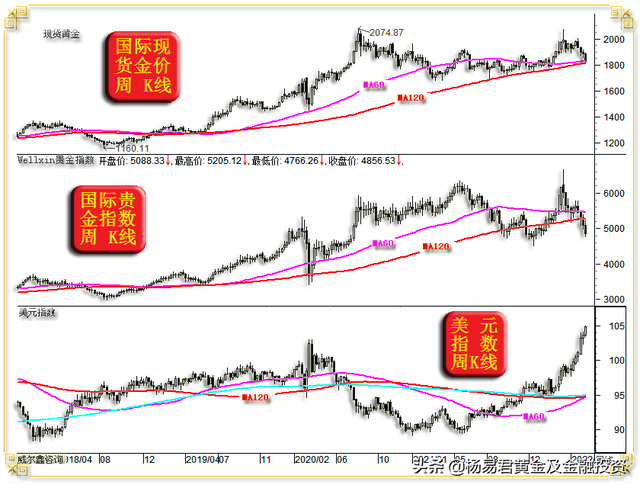

本周国际现货金价以1883.11美元开盘,最高上试1885.64美元,最低下探1810.07美元,截止周五亚洲午盘时分报收1824.60美元,下跌59.8美元,跌幅3.15%,周K线呈震荡下行长阴线。

本周美元指数以103.61点开盘,最高上试104.92点,最低下探103.37点,截止周五亚洲午盘时分报收104.69点,上涨1040点,涨幅1.04%,周K线呈震荡上行,再创19年新高的长阳线。

本周Wellxin国际贵金指数以5088.33点开盘,最高上试5205.12点,最低下探4766.26点,截止周五亚洲午盘时分报收4856.53点,下跌231.57点,跌幅4.55%,周K线呈震荡下行长阴线。年内贵金综合指数下跌2.56%,金价下跌0.21%。

本周市场运行受美元利率节奏与通胀前景预期交织影响,欧洲央行“按兵不动”有潜在影响。

总体而言,数据消息基本面利于美元维持相对强势,令黄金与商品市场承压。但同时承压的还有欧美调控官方不愿看到的欧美股市。

本周黄金对抗金融动荡的避险属性表现不足,然不代表没有底线。对比金价与贵金指数,金价总体形态与市场成本分布特征比贵金指数更强。目前金价正考验60、120周均线共振支撑位置,而贵金指数则击穿了该共振支撑区。

进一步对比2019年1-2季度的金价与贵金指数,都在60、120周均线位置获得共振支撑,成本分布特征高度趋同。至于当前两者表现不同的干扰因素,不难看出,来自美元。近月美元比2019年1-2季度强得多,而金价相对于贵金属指数更抗跌,因为黄金在贵金属中有最强金融属性,如此观察思考,近月黄金表现并不算糟糕。金价会继续创新低,是我们阶段内部报告一直传达的观点,但并不代表我们对黄金宏观牛市观点的修正,我们继续看好长线黄金。具体操作上,我们延续着游刃有余的主动性操作节奏。我们一直强调,很多市场机会是等来的,不是找来的。总急于找机会,多半会找到陷阱。

本周数据消息基本面内容含量丰富,但你对基本面需纵横理解,方能见深度。纵深是对照历史,前后印证思考。横是思考基本面的宽度,经济与政治结合,垮域(区域与行业)综合思考。本期报告尽可能简明概要梳理一些有价值的基本面信息。

2基本面数据消息

俄乌地缘政治危机

从旋涡中的俄罗斯、乌克兰双方态度来看,用俄罗斯的口吻表示:目前俄乌局势没有外交解决途径了。

甚至俄罗斯对乌克兰加入欧盟的看法,也出现了消极转变。俄罗斯常驻联合国副代表德米特里·波利扬斯基:俄罗斯对基辅加入欧盟的立场已经改变,现在与对该国加入北约的立场相似。

此外,瑞典、波兰看似存在步乌克兰后尘可能。当然,美国乐见更多对抗、遏制俄罗斯的“代理人”出现。本周美国继续激进为欧洲与俄罗斯局势拱火,致力于扶植更多代理人。

周四美国国务院表示:北约盟国将在本周末的部长级会议上讨论芬兰、瑞典加入北约的计划。并声明继续加大对乌克兰的武力援助。

俄罗斯的态度呢?对于波兰、瑞典欲加入北约的表态更强硬了。上周俄罗斯对此的表态是会在俄罗斯与波兰边境布置核武器。而周四最新表述为,有可能像对乌克兰一样采取军事行动。俄罗斯常驻联合国副代表德米特里·波利扬斯基周四表示:如果芬兰、瑞典成为北约成员国,并有联盟部队驻扎,他们的领土将成为俄罗斯可能的军事目标。

这意味着北约、欧洲、美国与俄罗斯直接与间接冲突,存在升级可能。

俄乌地缘政治危机为欧美带来的影响

毫无疑问的是,欧洲、北约对于俄乌地缘政治危机的姿态,很大程度是在逢迎美国利益,甚至可以表述为亲美政客在欧洲政治体系中根植度很深,为欧洲经济、社会、民生,甚至联盟带来巨大混乱。对于美国吃腐食的全球生态逻辑而言,乐见欧洲衰退,甚至乐见欧盟、欧元区解体,以成全其全球单极霸主的美国梦。

关于欧盟对俄罗斯的制裁,尤其对俄罗斯的石油制裁,成员国观点分歧很大。周四欧盟外交官表示,欧盟外长将于下周一在布鲁塞尔开会,有关国家仍希望在此之前就全套制裁方案(包含分阶段石油禁运)达成协议。外交官们进一步补充,延后推进俄罗斯石油禁运的想法正在得到更多支持。匈牙利担心禁运俄罗斯石油可能对匈牙利经济造成太大损害,奥地利等国同样反对;但另有外交官表示,其他国家担心现在取消该政策将是软弱迹象。

观上段内容观点,目前欧盟中相当部分政治势力为了凸出“不软弱”,可以不顾民生。且对俄罗斯的选择性制裁,充满“美式傲慢”。这让笔者想起最近一年,拜登政府关于取消对华关税的论调,完全一致:明明对自己民生有利的事情,却只顾自弹自唱,希望“骗取、要挟”额外利益。

欧洲对俄罗斯石油的需求、依赖,美国取消对华关税对于降低自己通胀恶疾的好处,很难理解吗?然它们已习惯在民生痛苦中继续扭捏摆姿态,耍花腔,玩手腕。

懒得理你,懒得看你演戏,是大智慧!礼节性回应,则体现为我们的修养。自弹自唱没个呼应,未免让唱戏者太尴尬。然可笑的,它们常常是“给点阳光就灿烂”,就摆姿态,即便那是个腰椎间盘明显突出的姿态,它也可能继续死撑,直到经济金融撑死,直到撑不住……

在欧洲将于下周商讨如何“选择性”制裁俄罗斯,这种“选择性”表现为:欧洲不急需的俄罗斯供应,强化制裁;欧洲急需的俄罗斯供应,可以不制裁。完全当俄罗斯不存在……

俄罗斯没那么多废话,要制裁吗?你们(欧洲)关于能源制裁畏畏缩缩,不如我先动手,成全你们对俄罗斯能源的不需要。俄联邦政府11日批准对31家欧美能源企业实施报复性制裁的法人实体名单。俄总理米舒斯京签署的政府令和制裁名单于当天在俄法律信息官方门户网站上公布。文件称,根据俄总统5月3日签署的法令,俄政府确定并批准实施特别经济措施涉及的外国相关法人实体名单。该名单中包括德国、英国、法国、奥地利、瑞士、比利时、意大利、捷克、斯洛伐克、保加利亚、罗马尼亚、波兰等欧洲国家,以及美国和新加坡的31家供应和销售俄罗斯天然气的公司。俄罗斯天然气工业股份公司(俄气)的前欧洲子公司、地下储气设施的经纪商和运营商也在制裁名单之列,俄气已于4月份退出前述公司的业务。

据国际能源署(IEA)最新数据,俄罗斯供应了欧盟约45%的天然气进口,用于工业、家庭和发电。欧盟16%的总电力需求是通过天然气发电来满足,其中很大一部分来自俄罗斯。

长期来看,你来我往的制裁,通胀如何下降?

美国则继续大着嘴巴对欧洲空口许诺。早在去年,美国就怂恿欧洲能源去俄罗斯化,声称欧洲对俄罗斯的能源需求缺口,可以通过美国及盟友进行弥补。这些盟友都有谁呢?全球最大产油国沙特算最盟的友了吧,然3月消息显示,沙特成了拜登的“懵友”,连拜登电话都不接。约翰逊亲自去卡塔尔找油,也是碰了一鼻子灰,不受待见,空手而回。全球眼睛是雪亮的,无论拥有多么强大的军事力量,拥有颠倒是非曲直的舆论操控能力,在这个高度发达的自媒体信息时代,谎言、欺骗很难长期立足,世人对搞乱世界的行为深恶痛绝。

美国填补了欧洲对俄罗斯的能源需求缺口了吗?不过是大发欧洲能源财而已。让欧洲花几年时间倒退建液化气储备基础设施?接下来是不是应该教欧洲如何钻木取火了?

本周拜登继续吹牛:美国将采取措施以增加全球化肥供应!反正,全球缺啥,美国都能许诺供应!只有欧洲相信,或只是欧洲亲美政治势力致力于让欧洲相信。

美国有那么多化肥供应,乌克兰还用得着去“抢化肥”吗?对乌克兰武器援助能慷慨,就舍不得点化肥?也许美国自己也缺化肥吧。当地时间5月5日,乌克兰总检察院宣布扣押3.3万吨属于俄罗斯和白俄罗斯企业的化肥。据介绍,由于违反乌克兰相关海关法,这批货物被扣押在乌克兰境内,货物总价值约为2200万美元。目前正在研究将这批货物没收充公的问题。

既然要抢俄罗斯,也不能只是乌克兰在抢啊,欧洲也打算蜂拥而上。欧盟考虑出台统一法律框架,以便更容易没收俄罗斯富人的资产。欧盟司法专员Didier Reynders周三(5月11日)在新闻发布会上表示:“我们正在研究一种欧洲工具,以便在所有欧盟国家的任何地方都能对受制裁的人没收财产。”根据欧盟委员会的临时议程,这项立法提案将于5月25日公布,将创建一个共同的法律框架,以惩罚逃避或违反欧盟制裁的俄罗斯富豪。Reynders透露,最终目的是将这些充公的资产重新分配给乌克兰。迄今为止,欧盟已同意冻结数百名俄罗斯商人和官员的资产,但在法律实施方面面临限制,在确定房地产、游艇或银行账户等资产的真正所有者方面也存在困难。欲将抢劫升至法律层面,这就是欧洲文明。

今年,全球开始担心粮食危机了!

5月12日消息,干旱、洪水和热浪威胁着从美国到法国到印度的小麦产量,也加剧了乌克兰产量的萎缩。俄罗斯是一个例外,它正在形成一个大丰收的局面,并将从价格上涨和其他地区有限的供应中受益。世界粮食计划署警告称:“全世界有4400万人正走向饥饿。”

看见没?全球今年可能都缺粮,连化肥也缺,而俄罗斯反而大丰收。俄罗斯总统普京12日在俄经济问题会议上表示,西方对俄罗斯的制裁不仅反噬自身经济,并在很多方面引发全球危机。普京强调,由于近年来出台的宏观经济政策,以及加强经济主权、技术和粮食安全的系统性决策,使得俄罗斯得以坚定地、有把握地应对外部挑战。他指出,根据专家初步估计,俄今年会迎来丰收年,粮食产量可能达到1.3亿吨,其中包括8700万吨小麦。此外,俄通货膨胀正在逐渐放缓,预算能力正在提高,在外贸顺差背景下卢布汇率也在走强。

这到底是谁在制裁谁,美国对俄罗斯的制裁看似伤敌一千,自损一千;欧洲对俄罗斯的制裁,更像自宫。美国与俄罗斯怎么耗,说不清,但欧洲真耗不起。俄罗斯粮食、武器有保障,就是能耗的根本。

近月美元很强吧?那是踏着疲弱的欧元被动走强。俄罗斯卢布创近年新高,位于近五年绝对高位。历经风霜后的汇率稳定,也意味着俄罗斯金融体系大体稳定。

再看欧洲内部,除了体现对俄罗斯制裁“各怀鬼胎”离心分裂特征外,英国与欧洲、爱尔兰与英国关系演变也在添乱。

5月11日消息,首相约翰逊未来数日将研究不列颠是否会通过议会立法程序来推翻英国政府与欧盟达成的后英国脱欧时期边界解决方案,如果协议被推翻,将意味着英国与欧盟将爆发贸易战。

欧盟委员会副主席塞夫科维奇当地时间5月12日就当天与英国外交大臣特拉斯的通话发表声明,表示欧盟对英国有意单方面撕毁“北爱尔兰议定书”表示严重担忧,英方的单方面行动是不可接受的。这种行动会破坏欧英之间的相互信任,影响双方维护《贝尔法斯特协议》的共同目标,也会使北爱地区接入欧盟共同市场的基本条件不复存在。欧盟方面呼吁英方继续采取建设性的态度与欧方合作。

目前欧洲,不算最乱,但正在亲美政客主导下,变得更乱!而美国,真乐见乱世欧洲!潜在的盟友,真正对手。那个2010/2012年曾被美国通过欧债危机暴揍过一次的盟友、对手!

至少就目前局势观察,在俄乌地缘政治危机中,旋涡中的乌克兰就不说了,间接卷入的欧洲,似乎受伤不比俄罗斯轻,但未必有俄罗斯耗得起的资本。

美国国家情报局局长海恩斯5月10日表示:美国情报界评估普京正在为乌克兰的长期冲突做准备。俄罗斯在乌克兰顿巴斯取得胜利可能不会结束战争。

谈谈人民币汇率贬值

近期一些评论表示了对人民币贬值的担心,大可不必!当前阶段,人民币贬值真可谓有利无害!非常符合我们的利益,担心啥呢!

汇率贬值,如果不影响金融稳定,不恶化经济形势,甚至有利于刺激经济,且经济存在贬值基础,贬值的好处将是……大大的!

有评论说,担心人民币贬值影响国际贸易,这是把话说反了。人民币贬值让美元购买人民币商品更便宜(相当于对外降价),会刺激外汇(美元)对国内人民币商品的需求,有助于强化中国国际贸易竞争力。就出口单品利润而言,即便看似出口企业创汇后兑换的人民币收入没有变化,但由于人民币贬值有利于中国国际贸易竞争力强化,一定会有利于出口贸易总量的扩大。故对出口企业而言,单品人民币收入、利润没变,但出口总量大幅放大,无疑总收入、总利润蛋糕会更多,也提供了更多就业机会。

此外,出口企业实际上可以适当地提升出口企业商品的人民币定价,什么意思呢?比如,人民币贬值了5%,即美元兑人民币升值了5%,意味着出口商品的美元定价下降了5%。但出口企业可以调整价格,让出口商品的美元定价只下降2.5%,这意味着在人民币贬值5%后,国外美元客户获得了商品进口降价2.5%的好处,而中国出口企业也获得了“人民币”收入增加2.5%的好处,且仍不会影响出口蛋糕总量的放大。

早在2018/2019年,美国通过两轮贸易战,让我们彻底系统性地降杠杆,稳定了金融环境。故目前人民币贬值不影响总体金融稳定,并有助于刺激国际贸易,有啥担心的呢,贬就贬呗?!

人民币汇率能贬值,还在于我们有很好的物价管、调控基础条件,若人民币贬值会恶化通胀,即人民币冲击经济,那经济就比较麻烦了!观目前全球通胀,尤其欧美通胀,可谓水深火热!而我们的通胀,最新的4月CPI年率才2.1%,妥妥地有允许人民币贬值的基础条件,不必担心人民币贬值恶化通胀。

说到这里,顺便点一点近月巨幅贬值的日元,一样的道理啊,日本通胀水平与我们几乎完全一样,相对欧美而言,很低。

真是乐见贬值!有助于刺激经济复苏,强化金融活力。

2003-2006年美国纵容美元贬值以刺激美国经济,搞得欧元区被动而惨不忍睹。因为美元主动贬值,就会促使欧元被动上涨,强化美国国际贸易竞争力,弱化欧元区经济国际竞争力。笔者记得当时好像是G7财长会议吧,当时欧洲央行行长特里谢多次与美国财长斯诺在会议中“干嘴仗”,谴责美国纵容美元贬值,冲击欧元区经济。而斯诺的回怼是:管好你们自己的事情!

回顾近30年经济史,美国最能得心应手玩于股掌间的,就是欧洲盟友了!而美联储,毫无疑问最具汇率操纵能力!

面对当前人民币贬值趋势,唯一需要担心的,可能是一些自大而盲目大肆借外债,尤其美元债的企业。这些企业听信华尔街一些银行、投行关于美元低利率、成本易套期保值鬼话,实际风险很大。目前,美元、人民币利率大幅收窄,甚至可能很快完全倒挂,再加上人民币系统性贬值,这些企业的融资成本可能数倍上涨,风险不言而喻。这是这类企业自大且不知华尔街凶残嗜血的代价,包括一些体量万亿级别的大型房地产企业,已经经历过,甚至正面临这样的风险。然这些个体企业的财务风险,不能真正反应中国金融全面稳定的现状,故读者别跟着个别别有用心(乱我经济金融稳定)的声音鼓噪。

2022年1月国家发文严禁银行等金融机构擅自为企业引入外债与外币贷款,由国家外汇管理局等统一调控,这主要就是基于企业外债的风险控制考虑了。

看到一些特别的消息,可以多衍生、延伸思考。月初美联储发了一份《金融稳定报告》,英文版数十页,我没看下去的耐心。但美联储官员莱尔·布雷纳德对金融稳定报告的其中一段简评却让我较为关注。这段话原文如下:

The report explores recent volatility in commodity markets. Russia’s unprovoked war in Ukraine has sparked large price movements and margin calls in commodities market and highlighted a potential channel through which large financial institutions could be exposed to contagion. From a financial stability perspective, since most participants access commodities futures markets through a large bank or broker-dealer that is a member of the relevant clearing house, these clearing members are exposed to risk when clients face unusually elevated margin calls. The Federal Reserve is working with domestic and international regulators to better understand the exposures of commodity market participants and their linkages with the core financial system.

大意是该报告关于俄乌地缘政治危机对商品市场的冲击,以及为金融机构、客户带来的保证金结算提高的风险。关键句:基于稳定金融的角度考虑,美联储要求国内及国际监管机构提供数据,以评估大宗商品市场参与者的风险敞口,及其与核心金融体系之间的关系。当然,话说得委婉漂亮:是为了与国内及国际监管机构合作……

实际上,这是要看全球商品市场底牌的意思!如果我们也向国际监管机构提这样的要求,人家理会我们吗?!美联储能提这样的要求,达到这种目的,华尔街顶级投行、银行不能吗?而不少顶级华尔街金融机构,本身就有一部分这类大数据。故很多中企,尤其我们的大企业在这些领域“与虎谋皮”,会有什么后果不难想象。尤其原油宝事件,更是刷新了华尔街、美国交易所(CME)、监管机构(事后CFTC洗地)不讲究吃相的三观。如果美联储要操纵全球金融呢,那会相对容易很多。

美国也难一手遮天 会马失前蹄

就当前美国经济金融形势而言,显然已马失前蹄,通胀难控。虽拥有引领全球货币收放主导权,强烈影响全球经济金融运行体系,但也不能一手遮天,当前即处于“手脚无措”的状态。

美国4月CPI同比上涨8.3%,预期上涨8.1%,较上月的8.5%有所回落,处于1982年以来的第二高位。关于通胀,市场易盯着让人不安的一面。美国4月核心CPI月率上涨0.6%,较上月录得的0.3%增幅扩大。家庭食品指数上涨10.8%,为1980年11月以来的最大同比涨幅,肉类、家禽、鱼类和蛋类指数同比上涨14.3%,为1979年5月以来最大同比涨幅。

美国4月PPI同比升11%,预期升10.7%,前值升11.2%。美国4月PPI环比升0.5%,预期0.5%,前值1.4%。

虽然上一周利率会议后,美联储主席明确表态排除了单次升息75点的可能性,但随后引发了金融界及部分美联储官员争议。

4月CPI数据发布后高盛表示,虽然去年以来的商品价格飙升将出现越来越多地回落,但强劲的服务业通胀可能会使CPI保持在高位。Miller Tabak+Co.首席市场策略师Matt Maley评论称,最新通胀数据大大降低了许多投资者对美国已经达到通胀峰值的希望。因此,美联储将保持鹰派态度,可能会重新考虑加息75个基点。当日CME“美联储观察”6月份加息75个基点的概率为从9%上升至12.3%。

但随着周四美国PPI数据出炉后,鲍威尔再次强调不会升息75点,CME“美联储观察”6月份加息75个基点的概率又下跌至2.2%,由此可见,当前市场对消息面较为敏感。

关于中期美元利率前景,旧金山联邦储备银行行长戴利支持在接下来的两次美联储会议上每次加息0.5百分点,并表示她希望看到金融环境进一步收紧。她还称,市场揣测的加息75个基点“不是主要考量”。利率应该会在今年年底前升至中性水平,预测届时基准利率在2.5%左右。

美联储主席鲍威尔重申,在未来两次会议上加息半个百分点可能是合适之举,不过央行随时准备根据接收到的数据改变路径。鲍威尔在接受采访被问及他是否已排除加息75个基点时重申了他在5月4日记者会上的说法--“如果经济表现与预期相符,那么在接下来的两次会议上再加息50个基点就会是合适的。”“但我想说,我们对经济有一系列预期,” 鲍威尔在周四发布的采访记录中说,“如果形势好于我们的预期,那么我们准备少加。如果表现比我们预期得糟糕,那么我们就准备多加。

最后,笔者想对美联储主席鲍威尔、美国财长耶伦的观点、关系演变,结合月初美联储理事克里斯多福·沃勒(Christopher J. Waller),做一次纵向提炼推测与点评。笔者认为当前耶伦对鲍威尔领导的美联储不再像去年三季度以前那般信任了。

就美国国会在2020年辅以美联储的调控两大任务而言,一是维持物价稳定,二是实现就业最大化。这是国会对美联储上升至法律层面的目标任务,我相当时耶伦对美联储的调控能力充满信任。

回顾去年四季度前,尤其二三季度,在美国通胀快速崛起中,鲍威尔与耶伦在所有新闻发言中,一直坚称“通胀暂时论”。至于鲍威尔与耶伦谁先明确表态“通胀暂时论”,我没去进一步考证,但却不难猜想,一定是鲍威尔。因为控制物价稳定是国会赋予美联储的法定职能。耶伦一定会选择相信鲍威尔为其提供的有关通胀暂时论理由,故鲍威尔如何就通胀表态,耶伦也会同样表态。

至于鲍威尔通胀暂时论的支撑理由,通过美联储理事克里斯多福·沃勒在本月初的演讲内容不难洞悉:美联储选择性忽略了二季度CPI的快速上行,而重点参考个人核心消费者指数在2021年3-9月的下行趋势……

2021年四季度开始,笔者清晰记得在鲍威尔继续宣扬通胀暂时论时,耶伦已选择对物价评论保持沉默,其本质上体现了对鲍威尔物价判断观点或能力的怀疑。

期间,还出现了如下不和谐信号:美联储理事克里斯多福·沃勒演讲中提到,美联储不是唯一低估2021年通胀的机构。笔者还曾清晰记得,美联储官员(忘记了是不是鲍威尔)在2021年传达过财政刺激也是通胀超预期的原因。也曾不止一次地记得耶伦强调:调控物价是美联储的重要职能。

总体思考,耶伦说得没错,调控物价是2020年国会赋予美联储的法定任务目标。搞成这样后,竟然还认为美联储不是唯一低估2021年通胀的,财政刺激也是通胀原因……。这让耶伦如何想!

故上周美联储利率决议与会后声明中,耶伦几乎就鲍威尔盲目自信的观点唱起了反调。鲍威尔会后声明除了排除单次升息75点的可能性后,还表示美国经济表现“相当不错”,当前经济金融“有一个软着陆的好机会”……

耶伦认为美国经济金融“软着陆需要运气”,美国通胀太高,全球经济面临风险。

周四(5月12日)鲍威尔可能已忘记上周利率会议后对美国经济的自信,认为美国的通货膨胀太高了,全球经济都在遭受通货膨胀冲击。我们能否实现软着陆,实际上可能取决于我们无法控制的因素。

再看同日(5月12日)耶伦是如何说的呢?美国财政部长耶伦表示,相信美联储能够在不导致经济衰退的情况下降低通胀,因为美国就业市场和家庭资产负债表强劲,债务成本较低,且银行业也很强大。

他们好像与上周互换了角色!鲍威尔“我们能否实现软着陆,实际上可能取决于我们无法控制的因素。”这不就是上周耶伦表示的“软着陆要看运气”吗?耶伦昨日表示“相信美联储能够在不导致经济衰退的情况下降低通胀”,不就是大致相似上周鲍威尔“有一个软着陆的好机会”吗?

面子还得给,但方寸乱了,确实会经常不自觉地从嘴里溢出来。

此外,欧洲央行继续“无动于衷”,欧元美元的利差扩大预期,形成了美元走强的“被动推动力”。尽管据知情官员透露,欧洲央行政策制定者们越来越倾向于在年底前将利率提高至零水平上方,目前货币市场显示,投资者押注欧洲央行存款利率在年底前将从当前水平上调三次,但无碍欧元美元利差进一步扩大预期。摩根大通预计,随着俄乌局势的影响对欧洲构成压力,叠加美国利率上升提振美元,欧元兑美元二十年来将首次测试平价关口。

5月6日世界黄金协会发布数据显示,4月份全球黄金ETF净流入43吨(约合30亿美元),虽然与3月相比下降77%,但3月的净流入为自2016年2月以来的最高纪录。2022年以来已实现连续4个月净流入,全球投资者高涨的避险需求势头在延续。但从4月至今的市场表现来看,黄金避险需求有阶段萎缩可能。

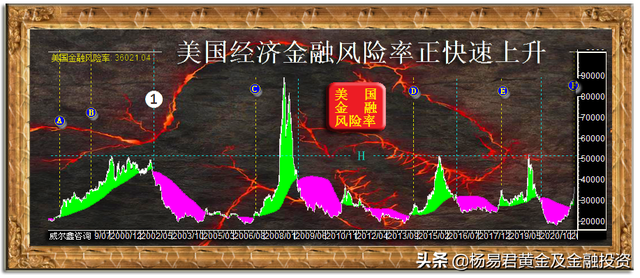

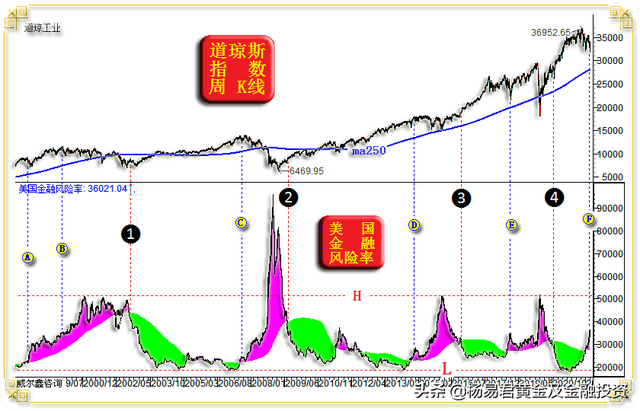

3美国金融风险正快速上升

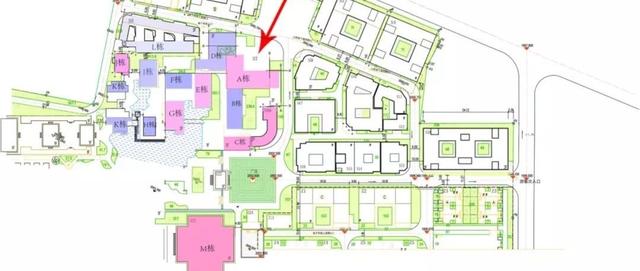

笔者4月8日发文《金融风险评估工具显示 美国2023年遭遇危机的可能极大》,当时美国金融风险虽然处于回升过程中,但尚未突破风险评估的临界位。随后至今,笔者设计的美国金融风险评估指标快速上行,最新评估图表如图所示:

最近三十年,美国金融风险评估总体运行于笔者设计的以H为风险天线,L为安全地线的框架中,2008年金融风险力度则远超了一般性风险评估框架。这是一个看起来较为精准的风险量度模型。

关于该工具的说明,笔者直接引用4月8日内容:

关于美国在2023年可能面临经济衰退、金融危机,这是笔者近月一直所表达的观点,最迟2024年。笔者设计了一个针对美国金融系统的风险评估量化指标,时值2021年7月,美国金融系统竟然是数十年来最安全的时候。此后至今又八个月,虽美国金融健康状态“快速”变差,但依然没有发出金融系统风险信号。关于这个集美国货币、债务、利率、汇率、资本等数据信息于一体的金融风险量化工具,此前提过两次,但从未与任何投资者(包括内部客户)分享过,今日亮相,讲讲其用途。基于知识产权保护保护原因,不公布设计原理。

图中粉红色区域提示我们注意美国经济、金融面临风险的可能,而绿色区域则是美国经济、金融风险安全区,大可坚决做多美股。

虽然该量化工具设计复杂,但也只能达到“提示”经济金融风险而已,还做不到绝对精准。故需要我们在提示信号出现后,结合其它更多量化工具去进一步确证,甚至较为精确的量化。但当我把这个指标用法进一步给投资者解释后,你仍会发现它作用重大。

首先,当金融风险率信号变为粉色背景后,我们就要注意美国经济、金融可能出现风险。而实际风险集中爆发时,有可能是在粉色区延续数月,甚至一年以后了。但美股通常相对于经济、金融危机爆发提前见顶。

观2008年金融危机,当2007年粉色警示信号出现时,即精确对应美股顶部;

2015年D位置,粉色信号出现后,同样对应美股中期顶部。尽管一年后的2016年一季度,索罗斯等才宣称堪比2008年的金融危机将至。从D位置系统给出的美国金融风险率量化信号观察,确实如此。但当时笔者对美国其它经济数据、运行规律深度研究后认为,这次金融危机不会纵深。美国经济在2015年末见底了,年内美股必创历史新高,那篇文章被《国际金融报》整篇转载。

但图中AB位置区间,即2000年经济金融危机前,A位置对应1998年亚洲金融危机(或曰亚洲风暴),美股快速下跌不到20%后见底,情形类似2016年初,我当时文章曾深度对比这两个时段的经济金融运行背景,高度相似。

尽管图中粉色背景出现时,未必意味着美国经济金融危机很快到来,但对应美股都是蕴含较大风险的鸡肋行情,参与价值不大。

需要注意的是,2000年、2016年、2020年金融风险率评估竟然高度一致,都在H线位置见顶。而2008年经济、金融危机风险率无疑高得多。而金融安全极限则都在L线附近。

什么位置构成风险市场的极佳做多时机呢?那就是当金融风险率自H线附近或上方回落,出现绿色背景时(即图中①②③④位置),就大胆做多,中长期持有。回顾2020年3月金融危机后,笔者这个美国金融风险评估系统很快转绿,意味着中长期做多时机来临,在很多分析评论还在担心经济金融危机卷土重来时,笔者已预计未来2年道指可能上涨到36000/37000点,纳斯达克不排除涨到17000点以上,并大致对应着4400点附近的标普500。实际情况,道指2022年初见顶于36952.65点,精确符合笔者预期;纳斯达克指数见顶于16212.23点,比笔者预期低了不少;标普500指数见顶于4818.62点,远高于笔者预期。而2020年3月的道指底部,笔者提前预期在18000点附近见底。从实际结果来看,不仅见底点位,甚至见底时间,都大体符合笔者参照1929年、1987年走势的预期分析推导结果。

尽管2022年美国金融风险快速从安全区向风险区进发,但目前美国金融系统尚未给出风险信号,经济危机爆发时点自然距离更远。笔者依然认为今年美国经济、股市无系统性风险,甚至股市在投资者认知模糊、犹豫、彷徨中,还能见到不错的结构性机会,道指再创新高也不奇怪。

但就最新信息观察,最近一个多月美国金融风险急剧上升,已经正式进入粉色区风险警示区。该阶段做多美股,引用耶伦上周说过的一句话“软着陆需要运气”!即目前轻易抄底美股后,长期持有,未必给你软着陆机会。

观前对比几轮警示风险的粉色区持续时间周期,目前才刚刚处于风险周期之初。故倾向于未来两年都不适于战略持有美股。尤其相似于2000年的美国科技科。

笔者曾将2020年疫情对经济金融冲击的周期演变时点,类比1998年亚洲金融危机。此后的美国股市,股市结构泡沫特征,商品市场,甚至未来的商品市场大周期,都可能进一步相似。而黄金大周期,则走在了前面。黄金与商品,值得大周期关注。美股不排除在经济、金融危机脉冲下,出现结构性机会,但近两年美股若不经历死而后生的冲击,不宜长线战略持有。

评论