新加坡所得税法之:就业收入 ( Employment Income)

征收总原则

根据本法案第10(1)(b)条的规定,任何在新加坡产生的或来自新加坡的或在新加坡收到的来自新加坡以外的任何个人就业收入应被征税。

就业收入包括什么?

“任何就业的所得或利润”的定义不仅仅指工资和薪水。

除非根据《所得税法》获得特别豁免,或获得行政豁免, 所有就业中支付或授予员工的所得或利润(包括实物利益),无论金钱或实物,都需课税。行政宽免明细会在下一期的文章推出。

须在新加坡课税的就业所得或利润,不一定要雇主以合约方式提供,亦无须由雇主支付后才能课税。

此外,对于须在新加坡课税的就业所得或利润,它们必须是指雇员凭借其职务所提供的服务,而且必须是对过去、现在或未来服务的报酬(见Hochstrasser v Mayes (1960) 38 tc673)。但是,在ABB v CIT [2010] SGHC 46中,Chao JA认为“服务报酬”测试并不是唯一适用的测试。

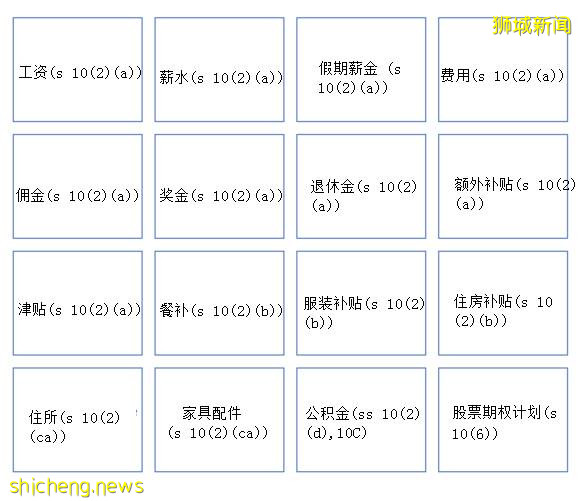

以下表格涵盖就业收入的具体内容:

就业收入不包括什么?

根据案例法,与就业有关的某些付款并不被视为收入, 不予征税。

1. 诱导性付款,即在“彻底”的基础上进行的付款,而不是用于提供服务或付款。比如跳槽时的签字费用

2. 离职时雇主支付的限制性契约,即给你一笔钱,让你放弃某些权利。

3. 离职补偿,即收入来源的终止。

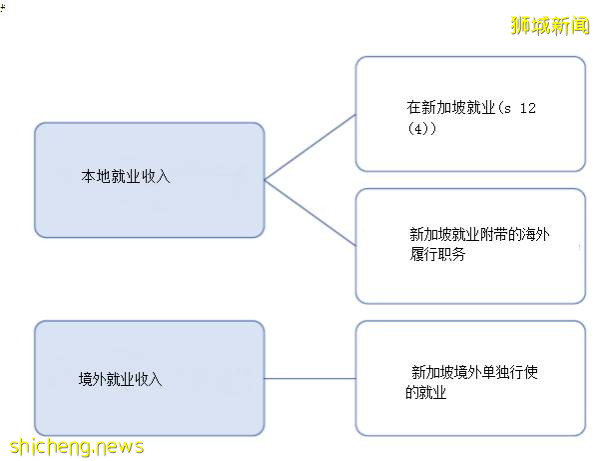

本地就业的收入的税收待遇

在新加坡就业的收入来源于新加坡,须在新加坡课税。

在新加坡就业所得的收入构成本地来源的收入,不管该收入有没有在新加坡收到都须根据所得税法第12 (4)条课税。这与以下情况无关:(i)劳动合同是在哪里签订的;(二)收入的支付或收到的所在地;(iii)雇主是谁;(四)用人单位所在地。

新加坡税务居民境外就业收入

在境外履行职务,如果是对新加坡工作的扩展, 则被视为新加坡就业的延伸。由此产生的收入也将被视为在新加坡应课税的本地收入。

在新加坡境外单独行使的就业所得构成外国来源的收入,只有汇入新加坡境内才会在新加坡课税。然而,根据得税法第13(7A)条规定此类收入在新加坡应免税。

附表:本地就业收入vs 境外就业收入

非新加坡税务居民在新加坡就业收入的一些特别规定

非新加坡税务居民在新加坡工作60天或以下取得的就业收入应按所得税法 第13(6)条予以免税。然而,这项豁免并不适用于公司董事及公众演艺人员的某些收入(第13(7)条)。

评论