新城控股:“小万达”要继续变轻

编者荐

确定性,是企业于风浪中稳坐桥头的致胜利器。

文|一市财经

从行业前十到十名开外,新城控股的排名在今年上半年首次跌出了前十五。

根据中指研究院发布的《2021年1-6月中国房地产企业销售业绩TOP200》榜单,这家曾经以销售规模见长的房企,赫然排在旭辉集团、中国金茂后面,位列16。2019年其曾高居第8,2020年曾排在第13位。

财报显示,2021年上半年新城控股实现合约销售额1176.64亿元,同比增长20.65%;累计销售面积约1086.96万平方米,同比增长23.87%。

横向来看,新城控股目前的销售增速依然没有超过36.7%的行业水平,但纵向来看,期内新城控股的销售额和销售面积均较去年同期有所增长,对比自身向前迈进了一步。

年初时,新城控股的“二代”接班人王晓松曾明确表示不会为了排名而排名,坚持“增量”转“提质”。

对于目前的新城控股来说,“稳健”才是其未来的发展底色。

盈利指标下行,资本评级上升

在疫情和常态化调控下,叠加2019年黑天鹅事件带来的影响,虽然上半年营收业绩大涨,但笼罩在新城控股头上的阴影并未完全消失。

中报显示,新城控股2021年上半年营业收入约791.05亿元,同比增长109.63%;归属于上市公司股东的净利润43.06亿元,同比增长34.40%;扣非归母净利润37.96亿元,同比增长38.19%。

总营收中,企业房地产开发收入为742.67亿元,同比增长115.6%;物业出租及管理收入36.4亿元,同比增长67.53%。今年上半年期末在建面积8000万平方米,竣工面积1500多万平方米,结算面积1100多万平方米。

新城控股表示,本期物业交付收入较上年同期增长较多,是总营收增速较高的原因。

在土地市场上,新城控股上半年表现的比较理性,新增土地储备61幅,总建筑面积1831.61万平方米,平均楼面地价3419.75元/平方米,总地价626.36亿元。2020年全年,新城新增土储平均楼面地价为3031.11元/平方米。

值得注意的是,新城盈利能力下降也是不争的事实。

对比2019年、2020年、2021年上半年同期数据,新城控股的毛利率从37.15%到23.05%再下降至19.04%,正在逐年递减。

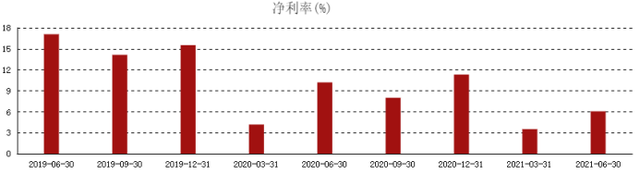

从净利率来看,新城控股也已经从2019年上半年和2020年上半年的两位数——17.09%及10.2%,下滑至如今的个位数——6.06%。

国际三大评级机构之一的标普预计,新城控股的毛利润率在未来一至两年内将维持在目前的低水平区间(17%-19%)。

虽然新城的毛利率持续下滑,但是在一定程度上而言依然得到了资本市场的认可。

今年1月,穆迪将新城发展及新城控股的企业家族评级(CFR)从“Ba2”调升至“Ba1”,同时将新城控股现有票据的高级无担保债务评级从“Ba2”调升至“Ba1”,将新城发展现有票据的高级无担保债务评级从“Ba3”调升至“Ba2”,上述展望均为“稳定”。

3月,标普也将新城发展和新城控股的长期发行人信用评级从“BB”上调至“BB+”,同时确认新城控股的有担保高级无抵押票据“BB”长期发行评级。

“小万达”加速试水轻资产模式

作为一家“住宅+商业”双轮驱动的房企,新城控股的商业模式几乎完全复制了万达——低价拿到商用地,通过开发住宅回流资金,再把资金用来运营商业广场,也正是这种“以住养商”的方式,让业内一直称其为“小万达”。

作为“第二增长曲线”,今年上半年新城控股的商业运营收入同比上涨了近73%。半年报数据显示,截至2021年6月30日,新城控股持有的已开业吾悦广场为97个,开业面积950.67万平方米,同比增长62.06%,出租率 97.12%。

相较于去年同期,广场租金收入增长了72.02%至36.67亿元;客流总量增长了117.81%至4.96亿人次;销售总额更是大增134.22%至272.75亿元。

但是,吾悦广场虽然对新城近两年的发展起到了一定的助推作用,但是大量的重资产同样沉淀了巨额的资金,对新城的现金流考验巨大。

于是作为传说中的“小万达”,在万达走上轻资产道路后,新城当然也要紧随其后。

2017年,新城控股在继续扩张吾悦广场的同时,开始试水轻资产运营模式,并成功开业首个轻资产项目诸暨永利吾悦广场。

克而瑞在一份报告中将商业地产商的轻资产方式总结为4种:一是以万科、龙湖为代表的和金融机构进行合作以及财务投资;二是以万达为代表的纯管理输出;三是以红星美凯龙为代表的租赁以及售后回租方式;四是以凯德、绿地和越秀为代表的以基金或者REITs退出的形式。

而新城诸暨永利吾悦广场采用的正是万达这种纯管理输出的轻资产模式。不过不同于万达的是,目前的新城并没有完全押注于轻资产,当万达已经完全剥离房地产业务,新城仍在试水“以重资产为主、轻资产为辅”的道路。

截至2021年6月30日,新城控股新获取18座吾悦广场,其中重资产13座,轻资产5座。今年5月28日开业的孝感吾悦广场,正是新城控股布局湖北的首座轻资产商业项目。

除了布局轻资产项目,在今年7月底,新城控股发布公告称公司正筹划以9个商业物业作为底层资产,在新加坡设立信托基金,再申请向相关投资者发行信托份额,以实现于新加坡证券交易所主板上市。

对此,申万宏源在研报中表示,新城控股拟设立新加坡REITs ,在轻资产化、轻杠杆化、多现金流化以及打通“投融管退”等多方面具有重要意义。

若一切顺利,新城控股融资平台及投资者基础将进一步得到扩大,资产负债结构亦会因此而持续得到改善。

新城方面表示:“设立信托基金并上市有利于促进公司商业地产的轻资产化运作,提高公司商业地产开发运营能力,实现公司长期可持续发展。”

但是,虽然新城的商业运营良好,但和位于行业第一梯队的万达相比,吾悦广场的品牌力还只局限在区域内。所以虽然是江湖人称的“小万达”,可实际上,“小万达广场”的知名度和影响力仍远远比不上真万达广场。

或许正是意识到了这一点,为了追赶上来,一直以来新城的商业班底用的都是万达“老臣”,例如曾经的陈德力和现在的曲德君。

当下,新城控股集团的管理层包括董事长王晓松、新任联席总裁曲德君、联席总裁梁志诚。其中梁志诚负责住宅,曲德君负责商业,加上掌舵的王晓松,三人共同组成新城控股管理层的“铁三角”。

在“铁三角”的护航下,新城商业发展势头强劲,只是吾悦广场未来能否在三四线城市赶超万达广场,还需时间的验证。

一位行业专家对一市财经坦言,新城的商业大多数集中在三四线城市,只是在规模上比较有优势,在招商运营水平、以及品牌影响力方面确实还有所欠缺。

债务结构优化,但隐形债务偏高

今年上半年,新城控股仍然脚踩“一条红线”。剔除预收账款后的资产负债率为75.45%,净负债率为60.48%,现金短债比为1.44,居“黄档”行列。

财报显示,除了资产负债率在上半年优化了1.33个百分点之外,新城控股的净资产率和现金短债比均较去年年末有不同程度的恶化,不过这两个指标目前还处于平均水平附近,危险性暂时不高。但在充满未知的2021年下半程,这确实是一个亟待解决的问题。

根据规定,“黄档”房企有息负债年增速不得高于10%。从2017年到2020年,新城控股的有息负债率分别为21.2%、19.53%、14.93%、16.74%,比例逐年降低,是个好现象。今年上半年,新城控股有息负债为568亿元,占总负债的11.7%。

不过一市财经注意到,新城控股为子公司的担保金额占净资产比例非常高。从2017年到2020年,该指标的数据分别为158.46%、109.8%、105.3%、89.28%。

可以看出,虽然新城担保总额占净资产比例在逐年下降,但是曲线并不稳定,今年上半年这项数据更是小幅回升到96%,从整个行业水平看处于中等偏上。

一般认为,上市公司担保总额占净资产比例不应超过50%,比例过高则说明企业“隐形债务”过高,存在可能的风险。

一位知名经济学家对一市财经表示,如果被担保方出现不能清偿的债务而引发房企的连带责任,这有可能导致房企被迫代偿,轻则损失现金而引发流动性压力,重则会引发股东更迭。

从现金流角度看,2021年上半年新城控股的经营现金流为-75.7亿元,净现比为-158%。

从正数的净利润和负数的经营现金流看,新城控股的净利润几乎没有转化为实打实的现金流。而且对比2019年和2020年同期,其经营现金流分别为-67亿元和-89亿元,同样是负数。

财报显示,从2018年到2020年,每年上半年新城控股的经营现金流均是负数,到了年底该项指标就会回正,分别为38.17亿元、435.8亿元、3.82亿元。

值得注意的是,2019年新城控股的经营现金流巨增,这是因为在前董事长王振华事件的影响之下,王晓松紧急抛售了不少公司资产。

但是有观点也认为,2019年的危机虽然让新城控股被迫出让了一大笔资产,从而导致公司现金流下滑、销售规模倒退,但同时也优化了债务结构,让公司不被融资和负债所掣肘。

今年2月,新城控股发行了一笔4.04亿美元的5.25年期无抵押固定利率债券,票面年息低至4.5%;6月底,其再次发行一笔3亿美元4.25年期绿色优先票据,最终票面利率为4.625%,账簿峰值认购超8倍,这也是新城控股发行的首笔绿色债券。

上半年,新城控股共完成公司债和应收账款资产支持证券、中期票据、境外美元债的发行,分别筹集到17.85亿元、8亿元和7.04亿美元。截至报告期末,公司整体平均融资成本为6.6%,处于行业较低的位置。

由高增长转向高质量,是大势所趋也可以说是冥冥注定。

今年中报发布之时,有投资者在网络上表示对于此次业绩“没有惊喜也没有惊吓”,因为新城的独特优势在于其确定性。

面对不确定的环境,确定性就是企业于风浪中稳坐桥头的致胜利器。不过在提质的道路上,新城仍旧不能放松警惕。毕竟在全行业增速放缓的背景下,没有哪一家房企真的可以高枕无忧。

“未来龙头毛利率触底时,企业的地产业绩加估值回升就会到来,当然对于新城可能提前,我们要做的就是等风来。”

一市财经原创出品,未经授权请勿转载

评论