这都2020年了,还不知道类REITs,怎么奔小康

大家好,我是饭团~

国内对REITs的期待和呼吁从未停歇,从前往新加坡和香港“曲线上市”,到2009年人民银行制定初步试点总体框架,再到本世纪第二个十年的翘首以盼,在2019年迎来高潮。

这一年,我们本以为已非常接近试点,无论是主管单位,还是行业人士,都在呼吁REITs试点破零,呼之欲出。然而,2019年过去了,期望终究落空,还差临门一脚。

但是这一年,依旧有许多值得记录的类REITs产品和创新的举措,政策层面也给予了市场足够多的安慰。我们不禁想问:

一 为什么要做类REITS

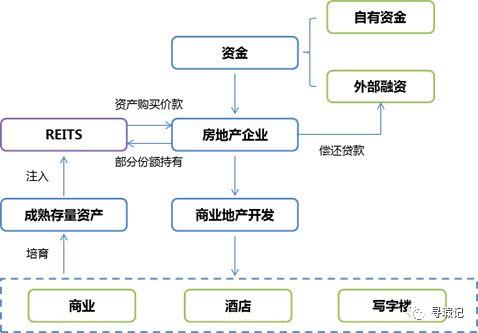

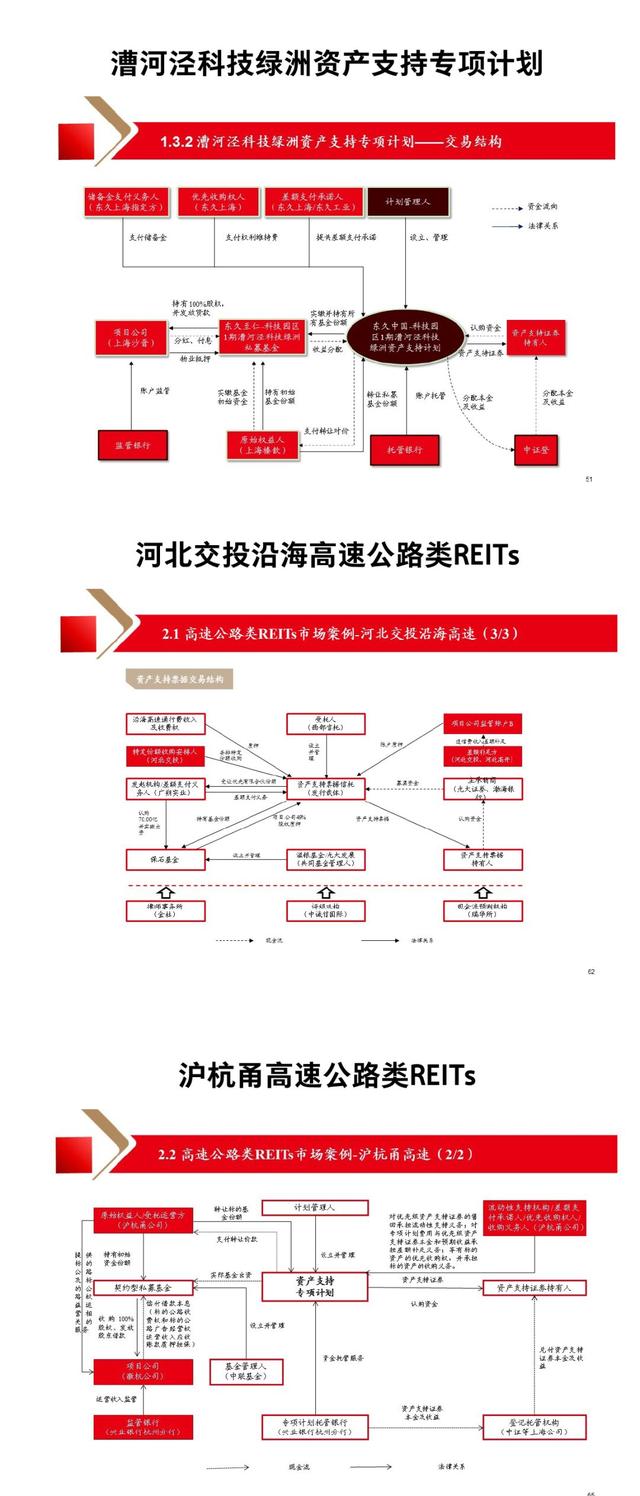

类REITS主要是指直接或通过私募地产基金间接持有标的物业完整产权,发行资产支持证券。不同于以“开发-销售-滚动开发”为链条的销售型物业,类REITS主要针对的是租赁型物业和经营型物业等成熟存量资产的盘活。

类REITS通过资产过户和交易,以标的物业经营收入用于分配优先级期间预期收益,对标的物业/项目公司股权/私募基金份额进行市场化处置,处置收益用以分配投资本金与资本利得。

类REITS的主要目的和优势在于:

1 盘活存量资产,从增量向存量转型,从重资产向轻资产转型

2 实现资产出表,降低房企资产负债率,提高净利润,增强流动性

3 脱离主体信用,实现破产隔离或真实出售

4 提供退出途径,为上市公司或地产基金在投资、收购、融资、退出等环节提供长期资本运作平台

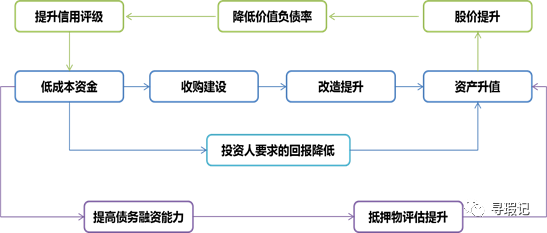

提到类REITS,大家的第一反应就是资产出表,改善报表;但本质上,类REITS并不是对传统地产融资工具的创新,而是着眼于资产估值提升,搭建资本运作平台,实现持续滚动发展的战略模式。

那么,从技术上说,为什么目前落地的类REITS项目多采用双SPV结构呢?

二 类REITS为什么要用双SPV结构

目前落地的类REITS项目多采用双SPV结构,有极个别纯股型类REITS采用了单SPV结构,究其原因,主要出于如下考虑:

1 、工商登记的需要

以专项资产管理计划的名义持有项目公司股权,在工商变更登记环节,可能无法将专项计划与管理人区分开,面临股权登记无法落实的情况,这其中涉及证监会对券商投资非上市公司股权必须通过专业子公司进行的监管要求,实际操作中,信托计划和私募基金不存在这一障碍。

2 、信息披露的需要类REITS的首要步骤就是持有标的物业产权,但实际交易中的资产收购并不简单,需要充分考虑项目公司现存负债、历史沿革、产权归属等情况,通过一步或多步交易结构设计(收购、换股、分立),实现SPV以合理的股债结构持有资产。无怪乎业内称一个类REITS业务约等于一个资产并购重组加一个资产证券化。

基于上述考虑,采用双SPV结构,在专项计划说明书中仅披露专项计划如何持有下层SPV份额,而无需继续披露下层SPV持有标的物业的详细过程,其中的税收处理及企业重组等交易细节也就作为发行机构的看家本领得以保密。

3 、构建债权的需要

由于ABS专项计划只能用于受让存量资产,而无法直接形成权利,所以需要先通过下层SPV形成一笔在先债权,再通过专项计划将股权和债权受让过来。

这也是为什么实际操作中,单SPV结构仅用于纯股权型类REITS,或双SPV结构中,资管计划可以直接持有股权,而债权部分仍需要通过下层SPV形成的原因。

那么,类REITS为什么要做股加债呢?

三

类REITS为什么要做股加债?1、实现利息税前抵扣

如果类REITS仅持有项目公司股权,项目公司通过分红给SPV实现期间分配,需要先交25%的企业所得税,由于REITS的发行规模是用未来可分配收益折现回来的,期间分红折损了可分配收益和发行成本,增加了25%的税收成本,因此通过股+债设计,债权部分本金*年利率=年租金水平,可以合理实现利息的税前抵扣, 起到税盾的效果。

2 、稳定的现金回流机制

股+债的债权部分不仅能在满足资本弱化要求的前提下,税前获取运营现金流,而且能够获取稳定的运营现金流。对于新设的项目公司而言,如当年分红超过可分配净利润则视同减资,操作难度大限制多;对于老项目公司而言,可能基于税收处理的需要,账面存在大量未弥补亏损,无法顺利实现期间分红,相比之下,债权利息的支付具有刚性,可以忽略项目公司报表财务表现,无论有没有摊销折旧,有没有未弥补亏损,都可以将账面现金可以用于利息支付。

3 、便于办理抵押登记,对抗外部债权人

尽管类REITS通过股权过户和资产收购控制了标的物业,但仅凭合同的君子约定,无法防范实际操作中的道德风险,如原业主方与善意第三人共同创设债权,为标的物业设定抵押权,变相处置资产,或项目公司因其他负债导致标的物业被冻结查封优先执行等。

因此,通过股+债的结构设计,针对债权部分办理抵押登记,能够确保控制资产权属完整、没有他项权利负担。

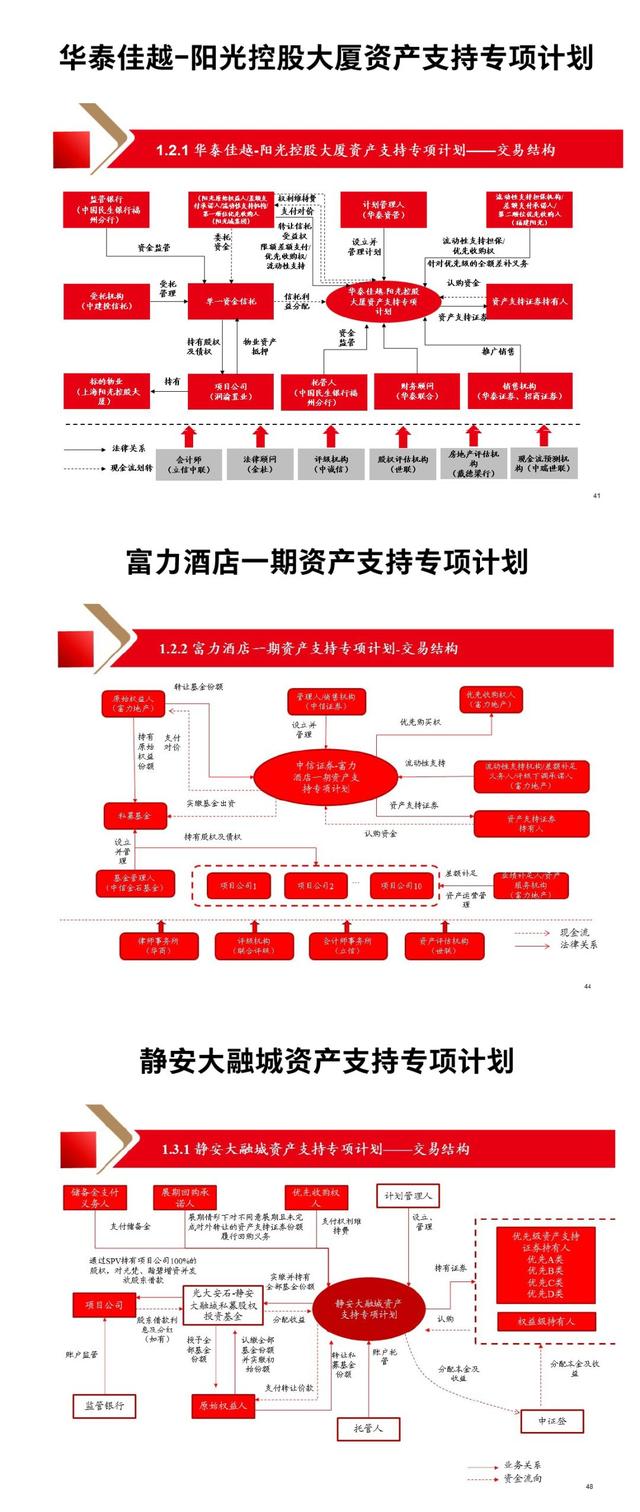

2019年一年,国内共成功发行24单类REITs产品,发行总金额487.5亿元,相关产品具备一定创新突破,在我国REITs发展史中具有里程碑式意义。

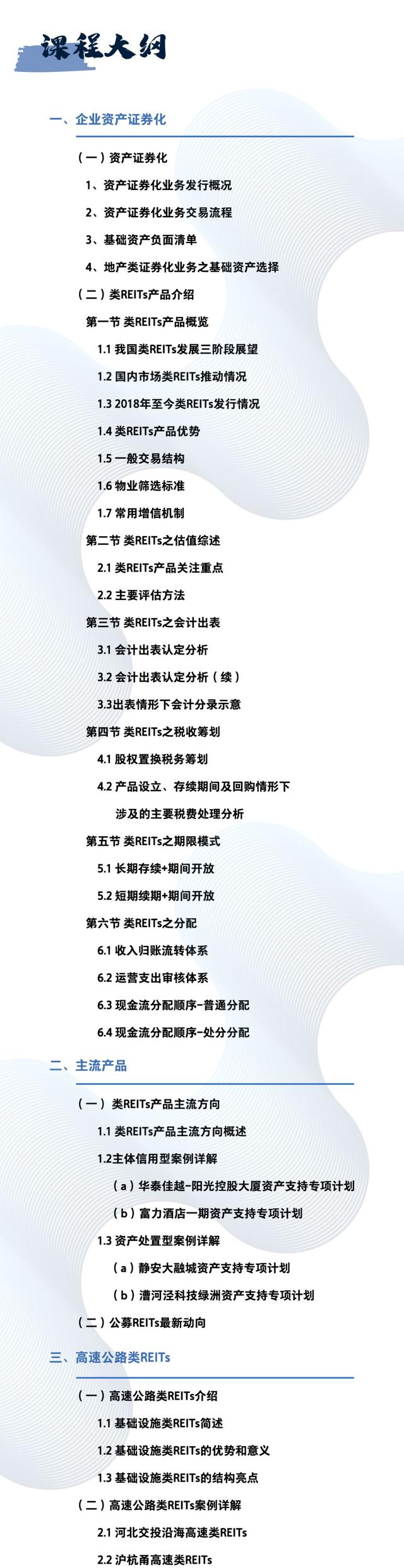

2020年伊始,饭团特地邀请了REITs行业的资深从业人士,现任职于某大型证券公司的王世园女士为大家讲解类REITs产品设计及主流业务方向。

▍课程费用

抢鲜价99元

14堂精致实用的视频课程

不到两杯咖啡的价格

把从业多年的专家讲师请到身边学习~

▍观课方式

关注图解金融公众号点击菜单栏“饭团学院”在专栏“金融实务”即可找到这门课(免费试看一节课)

即可订阅课程哦

END

饭团学院 金融·职场·生活

评论