「原创」中国产业国际竞争力现状及演变趋势——基于出口商品的分析

金 碚1,李鹏飞1,廖建辉2

1.中国社会科学院工业经济研究所

2.中国社会科学院研究生院

[摘要] 本文在对出口商品按技术含量分类的基础上,利用最新的贸易统计数据研究了中国产业国际竞争力现状及演变趋势。研究结果表明:(1)把中国工业制成品按技术含量低、中、高的次序排列,其国际竞争力大致呈U型分布;(2)中国的出口优势产品与潜力产品之间的距离比较近,这为出口结构实现平稳转型奠定良好的微观基础;(3)机械及运输设备等中高技术制成品将会引领中国出口结构的转型升级,目前国际竞争力较强的劳动密集型产品群体将会出现分化;(4)将来在低技术产品领域挑战中国的领先地位的主要是南欧国家、中东欧转型国家及印度,在中等技术制成品领域中国主要与欧洲大陆发达国家竞争,在高技术制成品领域中国需要追赶和超越的目标主要是美国、欧洲和东亚地区的发达经济体。为提高中国产业国际竞争力,政府应该高度重视中等技术制成品竞争力不强、产品密度不大的突出问题,客观看待劳动密集型制成品在出口结构转型升级中的双重作用,适时优化高技术产业政策组合,把价值链攀升作为政策最优先目标。

[关键词] 出口; 竞争力; 产品密度

JEL Classification: F14, F17,O19

一、问题提出

改革开放30多年来,中国比较成功地完成了扩大出口、加快投资、简单纳入全球分工体系的任务,已经从一个相对封闭的经济体发展成为世界商品贸易大国,从一个高度重视利用外部资金扩大国内投资的资本吸收国发展成为对外投资能力急剧增强的国家。在此过程中,中国出口商品的比较优势结构也发生了显著变化。金碚等(2006)指出,1995-2004年中国制成品显示比较优势(revealed comparative advantage,RCA)一直在增长。整体上看,在出口环节,中国制造业的国家价值链已经居于中等比较优势地位,正处于向次强阶段过渡的临界状态。从中国出口产品的技术含量看,中低和中等技术产品的出口份额大幅增加,低技术产品出口份额不断下降(樊纲等, 2006;杜修立, 王维国, 2007;Cui & Syed, 2007;魏浩等, 2011;李钢, 刘吉超, 2012)。

在中国经济深度融入全球经济体系的背景下,近年来外部经济环境恶化已对中国经济增长产生了一定负面影响。中国加快转变经济发展方式的过程中,依然要稳定外需、保证出口,以缓解就业压力、积累国际竞争经验。未来中国出口结构调整将会成为影响工业增长趋势及转型方向重要因素。因此,探讨新形势下中国工业的发展道路,需要利用最新贸易统计数据全面评价中国产业国际竞争力的新变化,准确判断未来中国哪些产业的竞争力状况会进一步改善。在此基础上,再明确回答中国劳动密集型产品是否还具有国际竞争力,未来哪些产品会引领中国出口结构转型升级,将来在中国具有国际竞争力的产品领域哪些国家和地区是主要竞争对手等具有重要现实意义的问题,将有助于提高有关政策的针对性和有效性。

二、中国出口商品国际竞争力状况

出口商品比较优势是评价产业国际竞争力的重要指标(金碚等,1997)。对一个国家或地区的对外贸易出口比较优势进行测度,最普遍使用的方法是RCA指数。利用联合国商品贸易统计数据库(UN Comtrade)提供的数据,我们计算了按《国际贸易标准分类》(修订4)分类的2001-2011年中国4个部门总计35类工业制成品的比较优势,并以此为基础评价其竞争力。

Lall (2000)指出,从R&D比重、规模经济、进入壁垒、学习效应等方面看,参与国际市场竞争的不同产品的技术含量存在显著差异。他把10个产业部门的300多种产品按照技术含量分为5大类:初级产品(PP)、资源型产品(RB)、低技术产品(LT)、中等技术产品(MT)、高技术产品(HT)。在此基础上,他将后4类产品进一步分为 9组:①资源型产品分为基于农业资源的产品(RB1)、其他资源型产品(RB2);②低技术产品分为纺织服装和鞋类产品(LT1)、其他低技术产品 (LT2 );③中等技术产品分为陆用车辆(MT1)、加工产品(MT2)、工程产品(MT3);④高技术产品分为电子产品和电力设备(HT1)、其他高技术产品(HT2)。

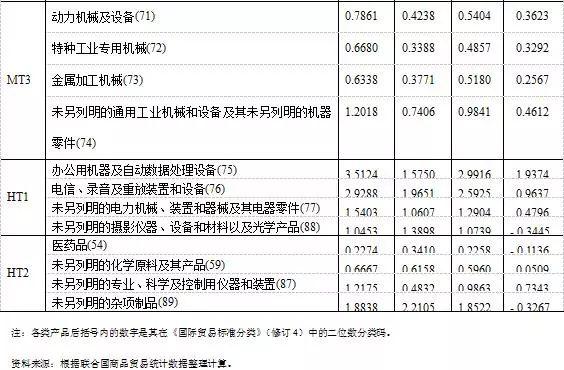

依照Lall (2000)的分类方法,我们把35类工业制成品分为9组。其中,资源性产品5类,低技术产品9类,中等技术产品13类,高技术产品8类。表1报告了这些产品2001年、2011年的RCA值,2001-2011年RCA的平均值及变化量。考察表1可以得到以下结论。

1.低技术制成品国际竞争力很强,但各类产品的竞争力变化趋势受产业链布局状况的影响

整体上看,中国的低技术制成品国际竞争力很强,但产业链全球化布局的低技术产品的RCA值呈下降态势,而产业链本地化布局的低技术产品的RCA值有上升趋势。2011年,有8类低技术工业制成品的RCA值大于1,其中RCA>4的产品有1类,3<RCA<4的产品有2类,2<RCA<3的产品有3类,1<RCA<2的产品是2类。与2001年相比,9类低技术制成品中,有3类产品的RCA值下降,这3类产品属于Lall (2000)所说的LT1类低技术制成品,其特征是产业链上的设计、品牌、营销等高附加值环节集中在发达国家,加工等劳动密集型环节分布在低收入国家。在劳动力成本上升的刚性约束下,中国未能同步提升产品设计、品牌运营、营销管理能力,导致这些产业链全球化布局的低技术制成品的国际市场竞争力削弱。另一方面,其他6类RCA值提高的低技术制成品,其产业链基本上都是本地化布局。对于这些产品的生产而言,中国作为工业大国的供应链效率优势十分明显,而且这种优势会随着产业规模的扩大而不断增强,这在相当程度上抵消了劳动力成本上涨对产品国际竞争力造成的负面影响。

2.中等技术制成品缺乏竞争力,但资本/劳动力比率较低的产品的竞争力状况改善幅度较大

中国的中等技术制成品竞争力普遍偏低,但大部分产品的RCA值都有所提高,其中产品差异较小、资本/劳动力比率较低的产品的RCA值增幅更大。2011年,在13类中等技术产品中,RCA值小于1的产品有10类。这意味着,中国的中等技术产品基本上都不具备国际竞争力。从这些产品RCA值在2001-2011年间的变化可以发现,除有色金属、无机化学品、染色原料、鞣料及色料等3类产品之外,其他10类产品的RCA值都有不同程度的增长。特别是,MT3类中等技术产品的RCA增幅显著高于MT1和MT2类产品。这很可能是因为,相对于其他2类制成品而言,MT3类产品的产品差异程度不高,资本/劳动力比率更低,并且其生产环节主要在拥有大量技能工人的低收入国家进行。另一方面,MT1和MT2类制成品都属于资本密集型产品,尽管MT1类产品的生产装配环节也可以在低收入国家进行,但由于其生产线自动化程度很高,从而使得中国的低成本劳动力优势对产品竞争力的贡献极为有限。化学品和钢铁等MT2类制成品基本上都是过程工业产品,生产流程具有高度一体化特征,很难把产业链的不同环节进行全球化配置。受原材料资源禀赋不足、生产设备和工艺自主化程度不高等因素的影响,中国提高此类产品竞争力的难度很大。

3.高技术制成品有一定竞争力,但医药品既缺乏竞争力又没有改善的趋势

中国的高技术制成品有一定国际竞争力,并且大部分产品的RCA值增幅明显,然而医药品不但缺乏竞争力,而且其RCA值还有所下降。2011年,在8类高技术制成品中,RCA值大于1的产品有6类。从高技术制成品的RCA在2001-2011年间的变化情况看,除医药品、未另列明的杂项制品、以及未另列明的摄影仪器、设备和材料以及光学产品等3类产品外,其余5类产品的RCA值都有所提高。中国的HT1类高技术产品之所以形成了较强国际竞争力,主要原因有三:①此类产品产业链终端的加工装配环节具有劳动密集型的特征,技能工人数量多且工资水平比发达国家低的中国在这一环节对跨国公司有很强的吸引力。②此类产品的复杂程度较高,最终产成品的装配需要购进多种零部件,并且持续的技术进步使得零部件价格快速下降,从而对供应链效率提出了更高要求。经过多年的发展,中国沿海地区形成了许多专注于此类产品生产的产业集群,供应链效率显著高于其他发展中国家,甚至能与发达国家相媲美,这有助于企业降低生产成本。③与化学品和机械设备等中等技术产业相比,中国政府对高技术产业的支持力度更大、更有持续性。

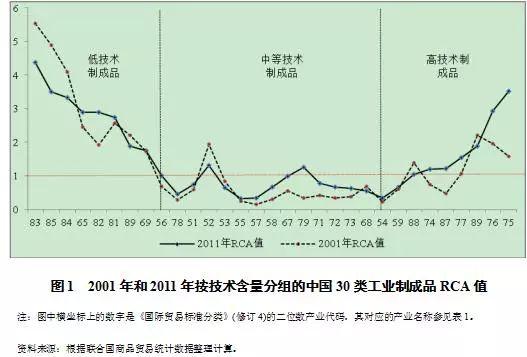

4.根据技术含量将制成品分组,其国际竞争力大致呈U型分布

把35类工业制成品按技术含量低、中、高的次序排列,它们的国际竞争力是两端高、中间低,大致表现为U型分布 (参见图1)。与2001年的情况相比,尽管中等技术制成品的RCA值在2011年已有一定程度提高,而同期低技术制成品的RCA值略有下降,由于中等技术制成品RCA值与低技术制成品RCA值差距太大,加之高技术制成品RCA值在同期提高得更快,所以在此十年间按技术含量分组的中国工业制成品RCA值的U型分布态势不但没有被动摇,反而有所加强。

三、中国潜在比较优势产业判断

上述分析揭示了过去十年出口结构的变化状况。但是,无法由此得知中国出口结构在未来的动态转换方向,也很难判断将来哪些国家会在低技术制成品贸易中对中国形成威胁,哪些国家是中国提升中等技术产品和高技术产品出口竞争力的主要对手。Hausmann & Klinger (2006)在其构建的产品空间分析法(product space analysis)中指出,以RCA为基础测算出口产品密度(product density)后,能在一定程度上根据一国整体出口布局预判其未来的出口结构转换潜力和方向。近年来,国内外已有多项研究通过测算产品密度指标来判断发展中国家的出口转换能力。

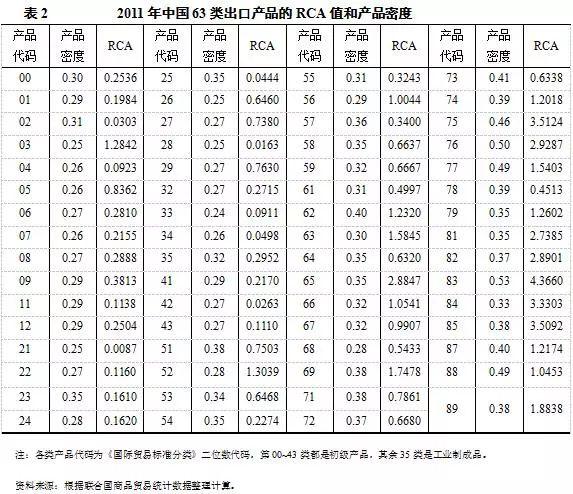

利用联合国商品贸易统计数据库中218个国家和地区2011年的出口数据,先计算出按《国际贸易标准分类》(修订4)分类的前9个部门63类出口产品的距离矩阵;然后,以此为基础测算出75个国家及地区63类出口产品的产品密度。对中国及其他74个国家(地区)63类产品的RCA和产品密度进行分析,可以得到以下结论。

1.中国的优势产品与潜力产品之间的距离比较近,出口结构平稳转换具备一定基础

整体上看,中国出口产品RCA值与产品密度的相关系数较高,这为实现平稳转换出口结构的目标奠定了良好基础。具体而言,2011年,中国63类出口产品的RCA值与产品密度之间的相关系数为0.6238。在我们计算的75个样本国家和地区中,仅次于德国、中国香港、日本、新加坡。这表明出口优势产品的产品密度基本上都比较高,未来转向生产这些产品的企业会更多,出口结构转型升级具有比较好的微观基础。

2.中高技术制成品成为优势产品的潜力最大,劳动密集型产业将会出现分化

从表2报告的2011年中国63类出口产品的RCA值和产品密度指标值来看,初级产品及资源型制成品未来成为出口优势产品的可能性很小,机械及运输设备等中高技术制成品将来成为出口优势产品的潜力最大,纺织服装及鞋类等劳动密集型产业今后将出现分化。

(1)在中国的资源禀赋和世界贸易格局不发生颠覆性变化的前提下,初级产品和资源型制成品以后很难成为出口优势产品。在28类初级产品中,2011年只有第03类产品,即鱼(非海洋哺乳动物)、甲壳动物、软体动物和水生无脊椎动物及其制品具有比较优势。2011年,此类产品的RCA值为1.2842,但其产品密度很低,仅为0.2527。在5类资源型制成品中,有3类产品具有比较优势。综合考虑此3类产品2011年的RCA和产品密度状况,可以判断未另列明的橡胶制品继续保持乃至提升出口优势产品地位的可能性更大。不包括家具在内的软木及木材制品、未另列明的非金属矿产品这2类资源型制成品,虽然现阶段具有一定比较优势,但由于生产其他优势产品的企业转向这两个领域的可能性相对较低,因此未来要维持其现有比较优势可能面临不少困难。

(2)未来具有国际竞争力的低技术制成品的种类会减少,特别是现阶段具有很强竞争力的劳动密集型产品未来很可能出现分化。2011年,在9类低技术制成品中,RCA值大于1的产品有8类。在RCA值大于1且产品密度大于0.35的6类产品中,①旅行用具、手提包及类似容器的RCA值和产品密度都最高,分别为4.37和0.53。在生产要素配置和生产技术方面与此产品有很高相似性的另一类产品——鞋类,其RCA值和产品密度分别为3.51和0.38。在中国的要素禀赋结构逐步转向不利于劳动密集型产品出口的背景下,鉴于鞋类在RCA和产品密度均显著低于旅行用具、手提包及类似容器,前者继续保持出口优势产品地位的难度比后者要大得多。②由于预制建筑物及相关产品与家具及其零件这2类产品在生产要素配置和生产技术方面具有较高相似性,未来这两类产品的生产企业在资金、劳动力等要素市场竞争时,两者中RCA和产品密度均较高的产品——家具及其零件的生产企业会有更大的优势,因此它保持其竞争力状况的难度会显著低于预制建筑物及相关产品生产企业。③至于未另列明的金属制品,以及纺织纱(丝)、织物、未另列明的成品及有关产品这2类产品,其资本/劳动力比率较高,生产要素配置及生产技术与其他4类劳动密集程度更高的产品存在比较明显的差异,所以这2类产品未来能否维持其竞争力状况,主要取决于要素禀赋结构的转变情况。

(3)中高技术工业制成品未来将成为出口结构转型升级的重要方向,但在潜力产品中,中等技术制成品的比例偏低,这很可能会严重影响中国高技术制成品乃至所有工业制成品在国际市场上的实质性竞争力。①关于中等技术制成品,在13类产品中,2011年只有无机化学品、其他运输设备、未另列明的通用工业机械和设备及其未另列明的机器零件等3类产品的RCA值大于1。其中,无机化学品的产品密度仅为0.28。因此,未来很可能只有其他运输设备、未另列明的通用工业机械和设备及其未另列明的机器零件这2类产品能改善其竞争力状况。②就高技术制成品而言,在8类产品中,2011年只有医药品、未另列明的化学原料及其产品这2类产品的RCA值小于1。并且,现阶段具有竞争力的6类产品的产品密度均大于0.35。这意味着,在这些具有竞争力的高技术制成品周围,聚集了较多的出口优势产品,未来很可能会有更多现在生产其他优势产品的企业转而制造这些更有潜力的产品。其中,电信、录音及重放装置和设备,未另列明的电力机械、装置和器械及其电器零件,以及未另列明的摄影仪器、设备和材料以及光学产品等3类产品的产品密度在此6类产品中位居前3位,它们是引领中国出口结构转型升级最重要的产品。③整体而言,在21类中高技术工业制成品中,有8类产品是很有可能成为支撑中国出口结构转型升级的重点产品。根据RCA值和产品密度预判的有可能会维持或提高国际竞争力水平的13类产品中,从2011年的出口额占比看, 8类中高技术产品出口额占当年出口总额的比重为50.12%,4类低技术制成品的占比为12.09%,1类初级产品的占比为0.89%。在潜力型中高技术产品出口额占比目前已经超过50%的背景下,随着出口结构进一步转型升级,预计中高技术制成品在中国出口结构中的重要性将进一步增强。

3.各类潜力产品的竞争对象有所不同,低技术潜力产品主要与转型国家竞争

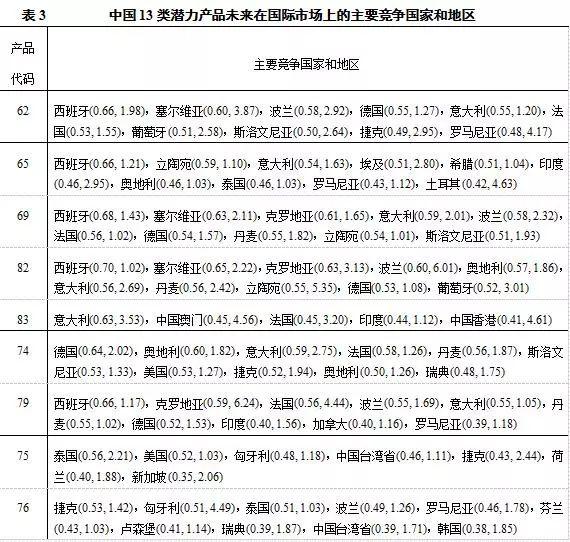

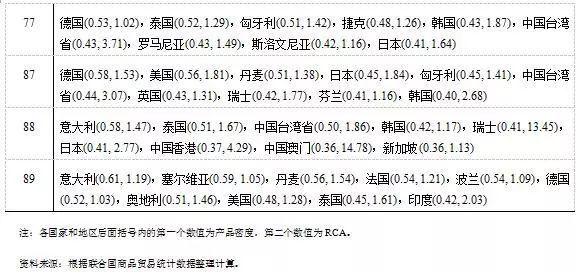

以世界75个主要贸易国家和地区63类产品2011年的RCA值和产品密度为基础,按照RCA值大于1和产品密度大于0.35的标准,针对中国的13类潜力产品,逐一确定其主要竞争国家和地区。表3报告了中国13类潜力产品未来在国际市场上的主要竞争国家和地区。

(1)在资源型制成品领域,中国的潜力产品生产企业将与欧洲国家的同行展开竞争。如前所述,在28类初级产品和5类资源型制品中,中国仅有第62类产品,即未另列明的橡胶制品,今后有可能保持乃至提升比较优势地位。但是,西班牙、塞尔维亚、波兰、德国、意大利、法国等欧洲国家的橡胶制品都属于各自的比较优势产品,并且产品密度都很高,这预示着这些国家今后会有更多企业转而生产此类出口优势产品。

(2)在低技术制成品领域,中东欧转型国家、南欧国家及印度等国将会强有力地挑战中国在全球市场的领先优势。具体而言,①在中国的劳动密集型潜力产品领域,第82类产品,即家具及其零件,在西班牙、塞尔维亚、克罗地亚等国都属于出口优势产品。②同样是中国的劳动密集型潜力产品,第83类产品,即旅行用具、手提包及类似容器,只有意大利、中国澳门、法国、印度、中国香港等5个国家和地区的同类产品属于各自的潜力产品。③对于其他2类资本/劳动力比率相对较高的低技术潜力产品而言,第65类产品——纺织纱(丝)、织物、未另列明的成品,未来与中国竞争的国家分布相对比较分散,第69类产品——未另列明的金属制品,今后中国面临的竞争基本都来自欧洲国家。

(3)在中等技术制成品领域,中国将会在国际市场上与德国等欧洲大陆发达国家正面交锋。在中国13类中等技术制成品中,只有第74类和79类产品属于潜力产品。①在第74类产品,即未另列明的通用工业机械和设备及其未另列明的机器零件领域,10个主要竞争对手中,除美国之外,其他9个都是欧洲国家。②在第79类产品,即其他运输设备领域,除了印度和加拿大之外,其他8个主要竞争对手都是欧洲国家。

(4)在高技术制成品领域,中国的赶超对象则是美国、欧洲和东亚地区发达经济体。具体而言,①在第75类和88类产品领域,中国将来主要是与东亚发达经济体竞争。在第75类产品,即办公用机器及自动数据处理设备领域,除了美国之外,其他6个竞争对手,亚洲和欧洲各占一半。至于在第88类产品,即未另列明的摄影仪器、设备和材料以及光学产品领域,除意大利和瑞士之外,其他7个都是东亚经济体。②在其他5类高技术潜力产品领域,中国的竞争对手主要是美国和欧洲国家。对于第76类和77类产品来说,除泰国、中国台湾省、日本、韩国之外,其他15个国家都属于欧洲。就第87类和89类产品而言,中国的竞争对手相对分散,既有德、法等欧洲国家,也有美、加等北美国家,还有日、韩、印等亚洲国家和地区。

四、结论及政策含义

本文分析了2001-2011年中国35类出口产品竞争力状况及演变趋势。分析结果显示,从整体上判断,中国工业制成品的国际竞争力越来越强。按技术含量低、中、高的次序排列,中国工业制成品的国际竞争力大致表现为U型分布状态。本文运用Hausmann & Klinger (2006)构建的产品空间分析法,测算了75个国家及地区63类出口产品2011年的产品密度和RCA值。对比分析中国与其他74个国家及地区63类出口产品的RCA值和产品密度后发现:中国的出口优势产品与潜力产品之间的距离比较近,这为出口结构实现平稳转型奠定良好的微观基础。机械及运输设备等中高技术制成品将会引领中国出口结构的转型升级。在此过程中,目前竞争力很强的劳动密集型产品群体将会出现分化,旅行用品、家具及其零件、纺织品、金属制品等4类产品将持续保持竞争力,但其他更多劳动密集型产品的竞争力会逐渐下降。在中国13类潜力产品保持或提升国际竞争力的过程中,将会面临来自不同国家和地区同类企业的激烈竞争。

这些分析结论具有重要政策含义。第一,中国政府要高度重视中等技术制成品竞争力不强、产品密度不大的突出问题,要针对化工、机械设备等产品领域的主要问题,多措并举,从根本上扭转中等技术制成品整体上缺乏竞争力的格局。第二,中国政府要注意为劳动密集型潜力产业留下足够的发展空间,特别是要在加强研发设计人才培养、搭建共性技术平台、解决贸易摩擦、规范要素市场秩序等方面为劳动密集型产业提供实质性支持。第三,中国政府要适时优化高技术产业政策组合,把价值链攀升作为政策最优先目标,盯住前沿技术研发、产业标准制定、海外市场开拓、关键零部件企业并购等高附加值环节,有针对性地制定实施相应扶持政策。

参考文献

[1] Cui, L., and M. Syed. 2007. “The Shifting Structure of China’s Trade and Production”. IMF Working Paper, No. 07/214.

[2] Lall, Sanjaya. 2000. “The Technological Structure and Performance of Developing Country Manufactured Exports, 1985-98”. Oxford Development Studies, 28(3).

[3] Hausmann, R., and B. Klinger. 2006. “Structural Transformation and Patterns of Comparative Advantage in the Product Space”. CID Working Paper. No. 128, Kennedy School of Government, Harvard University.

[4] Hidalgo, C., Klinger, B., Barabasi, A., and Hausmann, R.. 2007. “The Product Space Conditions the Development of Nations”. Science, 317 (27).

[5] Hausmann, R., and B. Klinger. 2006. “South Africa’s Export Predicament”. CID Working Paper No. 129, Kennedy School of Government, Harvard University.

[6] Hausmann, R., and B. Klinger. 2008. “Achieving Export-Led Growth in Colombia”. CID Working Paper No. 182, Kennedy School of Government, Harvard University.

[7] Hausmann, R., and B. Klinger. 2009. “Policies for Achieving Structural Transformation in the Caribbean”. Private Sector Development Discussion Paper No. 2, Inter-American Development Bank, Washington, DC.

[8] Felipe, J., Kumar U., Usui N., and A. Abdon. 2010. “Why Has China Succeeded? And Why it Will Continue to Do So”. Working Paper No. 611, Annandale-on-Hudson, NY: Levy Economics Institute of Bard College.

[9] Hidalgo, Cesar. 2011. “Discovering Southern and East Africa’s Industrial Opportunities”. Economic Policy Paper, The German Marshall Fund of the United States.

[10] Jankowska, A., Nagengast A.J., and J.R. Peres. 2012. “The Product Space and the Middle Income Trap: Comparing Asia and Latin American Experiences”. OECD Development Centre Working Paper No.311.

[11] Cruz, J., and D. Riker. 2012. “Product Space Analysis of the Exports of Brazil”. Working Paper No. 2012-06A, U.S. International Trade Commission Office of Economics.

[12] Jin Bei, Li Gang, Chen Zhi. 2006. “An Empirical Analysis on International Competitiveness of China Manufacturing.” China Industrial Economy(3):5-14(in Chinese).

[13] Fan Gang, Chi Hung Kwan and Yao Zhizhong. 2006. “Analyzing the Foreign Trade Structure Based on Technologies of Traded Goods.” Economic Research Journal(8):70-80(in Chinese).

[14] Du Xiuli and Wang Weiguo. 2007. “Technology Structures of China’s Exports and Their Changes: 1980—2003.” Economic Research Journal(7):137-151(in Chinese).

[15] Ii Gang, Liu Jichao. 2012. “Empirical Analysis of International Competitiveness of China’s Industry After A Decade of WTO Accession.” Finance & Trade Economics(8):88-96(in Chinese).

[16] Hao Wei, Luxi Wang and Chong Li. 2011. “On the Comparative Advantage and Trade Structure of Chinese Exports.” China Economic Quarterly(4):1281-1310(in Chinese).

[17] 金碚等. 1997. 中国工业国际竞争力:理论、方法与实证研究. 北京:经济管理出版社.

[18] Zeng Shihong,Zheng Jianghuai. 2010. “The Abilities Allocation of the Entrepreneur Finding Out Costs, the Evolution of Comparative Advantage and the Transition of Product Space Structure—The Case Study Based of the Economy Development in the Province of Jiangsu.” Industrial Economics Research(1):9-15.

[19] Wan Jin and Qi Chunjie. 2012. “Product Space Structure and Comparative Advantages Dynamic of Agricultural Products: An Analysis and Prediction Based on High-Dimensional Panel Data.” Journal of International Trade(9):28-41(in Chinese).

[20] 邸玉娜,李月. 2012. “跨越“中等收入陷阱”的国际经验分析:基于出口产品密度的视角”. 经济科学,(4).

评论