王晋斌万余字长文剖析美元指数—国际货币体系利益格局的政治经济学

作者王晋斌,中国人民大学经济学院党委常务副书记、国家发展与战略研究院研究员、中国宏观经济论坛(CMF)主要成员。

作者厉妍彤,中国人民大学经济学院博士研究生。

本文字数:16896字

阅读时间:30分钟

美元指数本质上是一个排他性的国际货币体系利益集团。美元指数不是美国贸易一篮子货币,而是国际金融市场的货币汇率指数,本身具有超主权货币的定价性质。美元指数的构成基本反映了G7操控的国际货币体系利益格局的政治经济学。国际货币体系治理改革具有实质性的一步是改革美元指数的构成,纳入更多重要的货币,从而使得国际货币体系的构成及运行能够反映更多重要货币共同参与全球货币体系治理的需要,以适应世界经济越发多极化发展的新格局,匹配货币的“生产”与货币代表的交换关系。

我们认为,仅理解美元不足以理解美元霸权体系,美元指数货币篮子与美元之间绑定了集体相对定价关系,美元指数也因此成为美元的对外“代言人”:美元指数上涨,美元走强;美元指数下跌,美元走弱。因此,深入理解美元指数、运行逻辑以及美元指数代表国际货币体系利益格局,才能更深入地理解美元霸权体系。美元指数作为美元的对外“代言人”,本质上体现了部分发达经济体把持的国际货币体系利益格局的政治经济学。

在美元指数的相对定价中,存在两种相对价格形成机制。对美元来说,其正向的货币相对价格形成机制为:美国国内宏观政策决定美元利率和流动性,影响国际金融上美元相对于美元指数中6种货币的走势,从而决定了美元指数的走势;美元指数的走势影响其他货币以及国际大宗商品价格的走势。当然,也存在逆向的货币相对价格形成机制:美元指数中6种货币构成了美元名义相对价值的定价篮子“锚”,尤其是欧元占据了57.6%的权重,欧元区的利率和流动性影响金融市场上欧元相对于美元的走势,从而在较大程度上影响美元指数的走势,也因此影响其他货币和大宗商品价格的走势。从历史上看,由于美国货币政策具有显著的外溢性,绝大多数研究也是关注美联储货币政策的外溢性,大多数情况下都是关注美元正向价格形成机制。不管是正向、还是逆向价格形成机制,美元指数的变动对其他经济体的货币和国际大宗商品价格走势的影响路径是一致的。

因此,美国国内的经济周期决定了美国国内的宏观政策,美国国内的宏观政策在很大程度上决定了美元相对于美元指数中其他货币对美元的走势,从而决定了美元指数的走势,再通过美元指数的走势,对全球其他经济体的货币和国际大宗商品产生辐射性的影响,影响全球金融市场及世界经济的运行。

对于国际货币体系的讨论我们需要高度关注美元指数,因为美元对世界经济和国际金融市场运行的影响是通过美元指数来集体发生辐射影响的,仅通过了解美元来了解美元霸权是片面的。美元指数本质上是一个排他性的国际货币体系利益集团。一旦我们认识到这一点,我们就会发现仅把美元指数当作一个全球性的金融产品,仅知道从美元指数的走势来判断全球金融资产价格的变化就显得有些表面了,因为这忽略了美元指数构成背后代表的国际货币利益集团,以及这个货币利益集团所代表的国际货币体系利益格局的政治经济学。

因此,只有深入理解美元指数及其定价运行的逻辑,我们才能更好地看清楚现有的国际货币体系是如何运行的、利益格局是如何安排的,也因此可以提出新的、有创意的国际货币体系改革方案,而不再局限于IMF主导下的SDR之类非实质性的国际货币体系改革方案。

一、客观理解美元指数

从美元指数的构成和编制来看,美元指数具备二大基本特征:首先,美元指数是排他性的国际货币体系利益集团;其次,美元指数不代表美国贸易一篮子货币,更多是代表全球货币的金融汇率指数。

1、美元指数代表的是一个排他性的国际货币体系利益集团

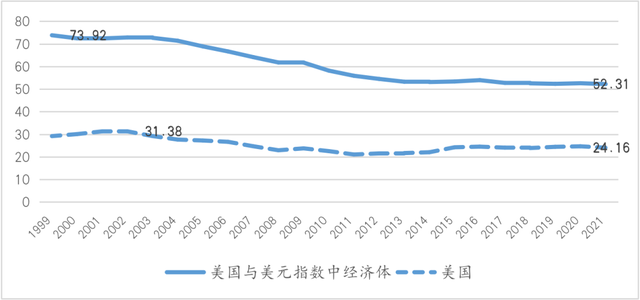

美国为了维持美元的信用,美元需要保持与主要货币之间相对稳定的汇率,形成美元对外的货币相对价格“锚”。金本位崩溃后不久,1973年3月美元用6种主要货币编制了美元指数,定期100。当时美元无疑是全球主导性的货币,美元指数就成为反映全球主要货币强弱的标志,影响着全球物价(尤其是大宗商品价格)和国际金融市场的走势。历史上,美元指数货币篮子也进行过调整。现行的美元指数是在1999年1月1日欧元出现后,纽约棉花交易所对美元指数期货合约的标的物进行了调整,从10个国家减少为6个经济体,欧元成为权重最大的货币。美元指数给了欧元57.6%的权重,其余的5种发达经济体的货币权重分别是日元13.6%,英镑11.9%,加拿大元9.1%,瑞典克朗4.2%,瑞士法郎3.6%。美元指数编制中不包括任何新兴经济体的货币。因此,美元指数本质上是一个排他性的货币利益集团。美元指数中货币的组成本质上体现了G7操控的国际货币体系治理结构和集团性利益。德国、法国和意大利都使用欧元,再加上日本、英国和加拿大的货币一起构成了美元指数,只有瑞郎7.8%的份额不属于G7集团,但也是欧洲发达经济体或国际金融中心之一。依据IMF(WEO)的数据,1999年G7经济总量占全球经济总量为65.58%,2020年这一比例下降至45.69%,2021年进一步下降至45.20%。从区域地理分布来说,欧洲的货币占据了美元指数构成中77.3%的权重,北美洲加拿大的加元占据了9.1%的权重,亚洲日本的日元占据了13.6%的权重。因此,美元指数基本是反映美欧之间的货币相对价值关系,是一个区域性货币构成,但主导了全球货币体系的格局及其运行。从经济总量来看,美元指数货币构成中的GDP占全球GDP的比例也是不断下降的。1999年欧元诞生时,美国及美元指数中6个经济体GDP占全球GDP的比例为73.92%,2020年下降至52.68%。依据IMF的预测,2021年进一步下降至52.31%(图1)。因此,GDP总量只占全球一半多一点的经济体的货币主导了国际货币体系的运行,经济总量与货币占比之间的不平衡状态越发严重。

图1、美国及美元指数中经济体总量占全球经济总量的比例(%)

数据来源:作者依据IMF,WEO(April 2021 Edition)提供的数据计算。GDP以美元当前价格计算。

从美国经济总量占全球经济总量来看,2001年达到阶段性高点31.38%,2011年达到阶段性低点21.14%,2020年这一比例上升至24.76%,依据IMF(WEO)的预测,2021年将下降为24.16%。因此,美元通过绑定美元指数构成中经济体货币之间的相对价值,比单一的美元在世界经济中的影响力要大得多,因为美国及美元指数构成的经济体经济总量还占据了全球经济总量的52%多一点。

2、美元指数不代表美国贸易篮子货币,更多具有全球金融汇率指数的性质

国际清算银行(BIS)编制的窄口径美元有效指数货币构成从1990年以来就没有变化过,但权重几年会有一次调整。2019年4月公布的最近一次2014-2016年的美元有效指数窄口径贸易货币和权重分别为:澳大利亚(1.3%)、加拿大(18.4%)、中国台湾(3.5%)、丹麦(0.5%)、欧元区(26.9%)、中国香港(0.4%)、日本(11.1%)、韩国(6.0%)、墨西哥(21.0%)、新西兰(0.2%)、挪威(0.3%)、新加坡(1.8%)、瑞典(0.9%)、瑞士(2.6%)和英国(5.1%),总共有包括中国台湾和中国香港在内的15种货币。美元有效指数宽口径的贸易货币和权重分别为:阿根廷(0.3%)、澳大利亚(0.7%)、巴西(1.4%)、加拿大(11.7%)、智利(0.3%)、中国(23.3%)、中国台湾(2.2%)、哥伦比亚(0.3%)、捷克(0.4%)、丹麦(0.3%)、欧元区(17.0%)中国香港(0.3%)、匈牙利(0.3%)、印度(2.1%)、印尼(0.7%)、以色列(1.0%)、日本(7.1%)、韩国(3.8%)、马来西亚(1.4%)、墨西哥(13.3%)、新西兰(0.1%)、挪威(0.2%)、秘鲁(0.2%)、菲律宾(0.5%)、波兰(0.5%)、罗马利亚(0.2%)、俄罗斯(0.6%)、沙特(0.5%)、新加坡(1.1%)、南非(1.1%)、瑞典(0.6%)、瑞士(1.7%)、泰国(1.3%)土耳其(0.5%)、阿联酋(0.4%)和英国(3.2%),还包括阿尔及利亚、保加利亚、克罗地亚和冰岛的权重为零的4种货币,总共有包括中国台湾和中国香港在内的40种货币。

对比国际货币体系中的美元指数与BIS的美元有效指数,你就会发现美元指数编制初衷是以贸易权重加总起来的指数是不客观的,更不用说准确了。美元指数不是一个贸易有效汇率指数,是一个金融汇率指数。更准确的说,美元指数是一个国际货币治理体系利益集团的国际金融汇率指数,对全球金融市场的货币相对定价和大宗商品价格产生直接的影响。

二、美元指数强弱难以准确刻画美元主导的国际货币体系的强弱

1、美元指数变动的区间远大于美元储备占比变动的区间

表达美元强弱的美元指数是其他6种货币组成的,美元指数的强弱有几点值得关注。第一、在很大程度上欧元的强弱决定美元弱强。第二、美元指数的货币篮子没有发展中经济体的货币。除了上述6种货币以外,其他的货币强弱都难以直接在金融市场上通过定价影响美元的弱强。第三、美元及美元指数中的货币在全球外汇储备中占比超过90%。依据IMF的COFER提供的数据,截至2021年第1季度,全球已分配的外汇储备中,除了美元占比59.54%外,欧元占比20.57%、日元占比5.89%,英镑占比4.70%、加拿大元占比2.11%、瑞士法郎占比0.17%。这就是说美元和组成美元指数的货币在国际储备货币中的占比为92.98%。进一步考虑到国际贸易结算的货币,美元和欧元的占比大约80%。可见,美元指数不论走强,还是走弱,占据国际外汇储备约93%的份额和全球贸易结算80%以上的份额就决定了其他非美元指数中的货币很难通过美元指数的强弱来较大幅度地替代这个体系。

美元指数的强弱直接对应的是欧元、日元等货币的弱强。美元指数走弱并不能代表美元主导的货币体系受到了明显的冲击。美元强弱主要是受到美国和组成美元指数经济体的经济状况、货币和财政政策状况以及美国与其他经济体汇率政策协调的影响。从历史上的美元指数走势来看,具有很宽的域。美元指数强弱也不能完全代表美元信用,世界上几乎没有一种货币会一直走强,也几乎没有一种货币会永远走弱。由于欧元在美元中占据了一半以上的份额,当今国际货币体系是美元主导、欧元跟随的国际货币体系,国际货币体系的货币定价具有领导价格制模型的属性。

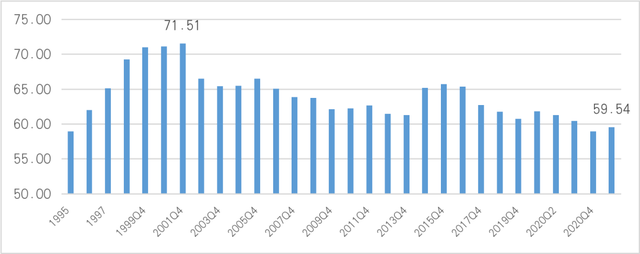

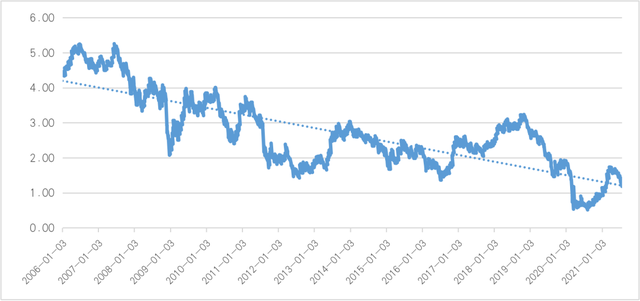

图2显示了美元指数波动幅度很大,在1995-2021年2季度这个时期,美元指数波动的区间基本在70-120之间波动。在1995年至2001年美元指数上升区间,美元外汇储备的占比有明显的上升,大约上升了10个百分点,美元在全球外汇储备占比超过70%,高点达到71.51%。在2011年底到2017年美元指数的上升期,美元储备占比大约上升了4.5个百分点,从61%左右上涨至65.5%左右(图2),因此,美元走强有利于提高美元占全球外汇储备中的占比,因为美元相对于美元指数货币篮子更值钱了。2021年1季度美元储备占全球已分配外汇储备的大约59.54%,这一数据处于1995-1996年之间的水平。换言之,25年期间美元指数呈现出较大的波动,但美元储备占全球外汇储备的比例基本没有变化。

图2、美元指数走势(1995-2021Q2,收盘价)

数据来源:WIND。

2002年之后美元在国际储备货币中占比的下降主要与欧元有关,欧元在1999年底占比为17.9%,到了2003年底上升到25.03%,减少了美元作为储备货币的份额。2021年1季度欧元在全球储备货币中的占比为20.57%,美元和欧元占据了全球外汇储备超过80%,也说明了全球货币体系是美元主导、欧元跟随的国际货币体系。从图3的趋势来看,从2015年开始美元储备占全球外汇储备的比例是下降的,5年期间大约下降了5个百分点。

图3、美元在全球已分配外汇储备中的占比(1995-2021Q1,%)

数据来源:IMF, World Currency Composition of Official Foreign Exchange.

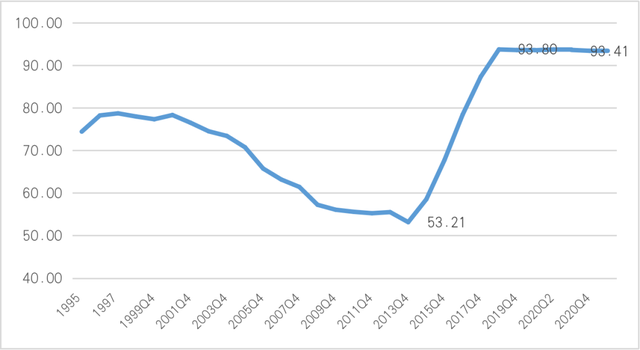

从未分配的外汇储备(Unallocated Reserves)占比来看,2014年以来是不断缩小的。这说明全球外汇储备的数据在近些年来透明度提高了。未分配的外汇储备包括了非IMF成员国所持有的外汇储备以及没有对外公布的外汇储备。图4显示,2013年年底,未分配的外汇储备占比高达接近47%。因此,即使美元在分配储备中占比达到65%,但这一数据极有可能高估或者低估美元在全球储备货币中的占比,因为非IMF成员部分和未公布的部分是否是美元很难判断。但在2018年之后,已分配外汇储备的占比高达90%以上,就可以比较准确的判断美元在全球储备货币中的占比。应该说,目前美元在全球外汇储备中的占比大约60%具有可信性。

图4、分配外汇储备在全球外汇储备中的占比(1995-2021Q1,%)

数据来源:IMF, World Currency Composition of Official Foreign Exchange Reserves.

2、美元指数的波动性远大于美元占全球外汇储备的波动性

美元占外汇储备比例波动的幅度比美元指数波动的幅度要小得多。1999年4季度-2021年1季度,以季度数据为例,美元在全球外汇储备中占比季度的波动性(标准差)为2.94。我们以季度末的美元指数为例,1999年4季度-2021年1季度,美元指数的季度波动性为11.33。因此,美元指数变化的波动性要远大于美元在全球外汇储备占比变化的波动性。

总体上,美元指数与美元作为储备货币之间的关联性并不很明显。主要原因是,美元指数反映的是国际金融市场流动性的松紧,尤其是美国离岸美元市场流动性的松紧。如果市场上美元多了,投资者形成美元贬值预期,就做空美元,美元指数就下降;反之,当国际金融市场上美元紧缺,投资者就会追逐美元,美元指数就会上升。不管是做多美元,还是做空美元,美元都是标的,说明了市场上投资美元的投资者很多,也体现了美元的主导地位,体现了美元在国际金融市场上的交易深度和广度。国际市场尤其是在金融危机或者金融市场出现大的动荡时,美元就成为追逐的对象,美元指数就会走强。历史上这样的例子并不少见。比如,2020年3月中下旬的全球金融大动荡,美元指数就出现了明显的较大幅度的上涨。

三、美元指数代表的利益格局运行机制:集体定价权、集体储备权、金融市场优先定价权与安全资产支撑

在国际市场上,美元指数代表的利益格局运行机制主要有四个方面组成,包括集体定价权、集体储备权、金融市场优先定价权和支撑该体系运转的底层安全资产。

1、美元货币相对定价权的集体捆绑优势

美元指数的高低通常是反映国际金融市场流动性的核心指标,因为美元指数反映了美国及美元指数中货币区域或国家经济状态和宏观政策。美元采取美元指数这种集体捆绑定价的好处是:决定了美元指数的相对稳定性(趋势性交易不明显)以及美元的相对强势性。

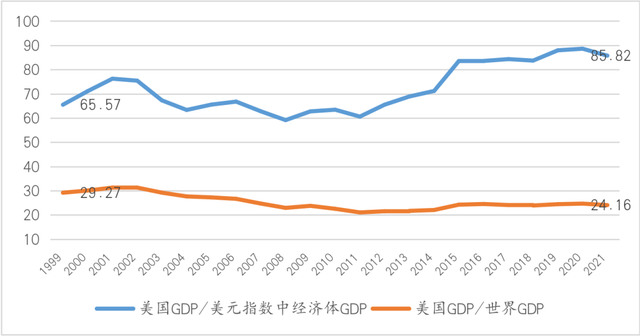

从美国及美元指数中经济体占全球GDP来看,依据IMF提供的数据,1999年美国GDP占美元指数中货币经济体GDP的比例为65.57%,2020年为历史高点88.68%,2021年预测的数据为85.82%;反观美国GDP在全球GDP中的占比呈现出缓慢的下降趋势,1999年美国GDP在全球GDP中的占比为29.27%,2020年为24.76%,2021年预测的数据为24.16%(图5)

图5、美国GDP占美元指数中经济体和世界GDP的比例(%)

注:GDP按照市场汇率计算。数据来源:作者依据IMF,WEO(April,2021)的数据计算。

可以看出,美国经济总量在美元指数中货币经济体的GDP占比是不断上升的,1999-2020年上升了23.10个百分点。换言之,美元对美元指数中经济体的影响力是不断增加的,这突出了美元与美元指数中经济体货币集体绑定定价的优势是不断上升的。1999-2020年美国GDP占全球GDP的比例下降了4.51个百分点,尽管美国仍然是全球第一大经济体,美国对全球经济的影响力在下降,但其货币几乎与美元指数包括的货币之外的货币定价并无直接关联。

由于美国经济总量在美元指数中经济体的经济总量是不断上升的,这也意味着美国经济增长速度要整体上高于欧元区、日本、英国、加拿大以及瑞士和瑞典的经济增长速度。由于经济总量及增速上美国相对于这些经济体具有上升的优势,美元采取这种选择性集体绑定相对定价的方式,就决定了美元指数的相对稳定性和相对强势。从当前的美元指数来看,几乎与1999年初一致,保持在93左右的水平。而美联储的资产负债表在2008年次贷危机和2020年新冠疫情冲击下大规模的扩表,还保持了这么高的美元指数。2008年8月底美联储总资产为0.91万亿,次贷危机后一直到2014年底,美联储总资产扩张到4.51万亿美元;2020年3月初美联储总资产4.24万亿美元,截至2021年7月底美联储总资产“爆表”到8.22万亿美元。这就是美元货币相对定价的集体捆绑权优势,因为美元指数中货币的央行也采取了大规模的扩表。比如,欧洲央行为应对2020年疫情冲击,欧洲央行的资产负债表从2020年3月初到2021年7月底扩张了约3.29万亿欧元,总资产达到约7.99万亿欧元,预计很快突破8万亿欧元。美国经济总量在美元指数货币经济体中占比的上升以及美元指数中其他央行也大规模扩表,共同决定了美元指数的相对稳定性和相对强势,这是美元指数相对定价权的集体捆绑优势。

2、集体储备权的优势

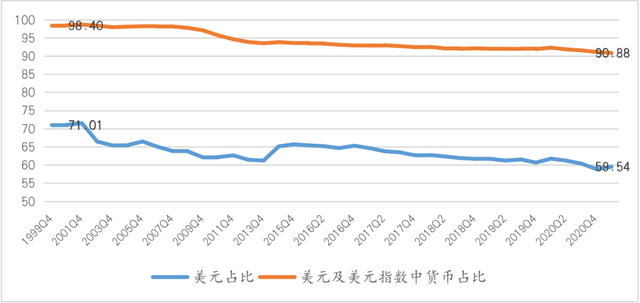

从2018年以来,全球已分配的外汇储备份额(Shares of Allocated Reserves)占全球储备数量的比例在93%以上,从全球已分配的外汇储备占比来看,美元、美元及美元指数中的货币在全球外汇储备中的占比是不断下降的。1999年4季度,美元、美元及美元指数中的货币在全球外汇储备中的占比分别为71.01%和98.40%。换言之,全球外汇储备基本都是美元和美元指数中的货币,其他的储备货币占比仅为1.60%。总体上,美元、美元及美元指数中货币占全球外汇储备的比例都是下降的。到2021年1季度,美元、美元及美元指数在全球外汇储备中比分别为下降至59.54%和90.88%(图6)。

图6、美元、美元及美元指数中货币占全球外汇储备的比例(%)

数据来源:IMF,COFER.

对比一下美元、美元及美元指数中的货币在全球外汇储备中比例下降的幅度,可以看出美元占比下降的幅度要大得多,1999年1季度到2021年1季度大约下降了11.47个百分点,而美元及美元指数中的货币在全球外汇储备中比例仅下降了7.52个百分点。那么我们就会发现,尽管美元储备出现了比较大幅度的下降,但美元及美元指数中货币加总的货币占全球外汇储备的比例下降得要明显慢一些,两者相差大约4个百分点。这4个百分点不是小数目,在现有的国际货币体系中,相当于排在美元、欧元、日元和英镑后面排名第5的国际储备货币。

因此,美元通过美元指数了绑定了集体国际货币储备权。由于美国的经济总量在美元指数货币构成中经济体的经济总量保持了上升的态势(图5),对这些经济体的经济和货币保持了相对强势,尽管美元储备占比出现了比较大幅度的下降,但美元的影响力还是通过美元指数的辐射性作用对全球金融体系及运行产生着重大的影响力,这就是集体储备权的优势。

3、美元定价优先选择权:发达的美元国际金融市场

美元首先是和国际金融市场上主要货币之间定价,然后决定了美元指数。因此,任何货币在国际金融市场上的交易深度和广度在很大程度上决定了该货币对美元的汇率水平。交易深度是指市场在承受大额交易时币价不出现大幅波动的能力,货币的流动性是关键。换言之,该货币在金融市场上需要有足够的量。交易广度是指市场交易者类型的多样性。交易广度决定了投资者对该货币的各种偏好存在差异,需要有多样化的货币产品对应多样化的投资者,市场的交易价格被少数投资者或者利益集团操控的可能性就小。

因此,在金融市场上,当一种货币具备足够的交易深度和交易广度时,美元首先会选择与该货币定价,因为市场上需要该货币的投资者多;其次,该货币与美元之间的定价程度出现过大偏离的可能性就会变小。如果金融市场上美元一支独大,那么任何一种货币交易的深度和广度都与美元交易的深度和广度有巨大的差距,那么该货币对美元定价的影响力就小,主要是美元对该货币实施定价。一旦美元对某种货币具有决定性的定价权时,美元就可以操纵该货币的定价。原因是可以通过极少的投资者来做多或者做空该货币,使该货币出现大幅度升值或者贬值。

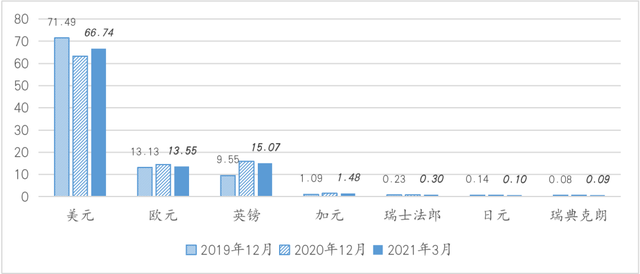

从BIS提供的全球金融市场流动性数据来看,美元利率衍生品占据了全球金融市场明显的主导地位。从全球交易所交易的利率衍生品来看,2021年1季度全球货币利率期货与期权金融存量为82.30万亿美元。其中,美元利率期货与期权的存量在全球金融市场上的占比达到66.74%,英镑的占比为15.07%,超过了欧元占比13.55%。英镑利率期货与期权的存量超过欧元,主要得益于英国是重要的国际金融中心之一的地位。美元、英镑和欧元在国际金融市场货币利率期货与期权产品存量中的占比高达95.35%,这说明了全球利率衍生品交易的货币品种基本上是这3种货币。美元指数中占据了1%以上份额的还有加元,美元指数中其他货币占比很小(图7)。从利率衍生品存量来看,美元及美元指数中的货币占比2019年12月为95.70%,2020年12月为95.80%,2021年3月为97.33%。因此,国际金融市场上利率衍生品基本上是美元及美元指数中的货币控制的。

图7、美元及美元指数中货币利率期货与期权在全球交易中占比(%)

数据来源:BIS, Exchange-traded futures and options, by currency.

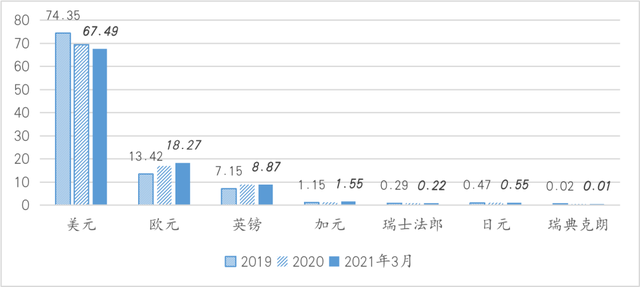

从国际金融市场利率衍生品日交易量来看,2021年3月平均日交易量为7.85万亿美元,高于2020年日均交易量6.685万亿美元,低于2019年8.948万亿美元。美元及美元指数中货币利率衍生品日交易量占全球的比例基本稳定在97%左右。其中,美元、欧元和英镑占比高达95%左右,美元占比达到了67.49%(图8)。因此,不论是从存量、还是从日交易量来看,美元、欧元和英镑主宰了国际金融市场上的利率衍生品市场。

图8、美元及美元指数中货币利率期货与期权在全球日交易量中占比(%)

数据来源:BIS, Exchange-traded futures and options, by currency.

从全球衍生品场外市场(OTC)外汇合约交易来看(外汇合约的工具主要包括远期和外汇掉期、货币互换和期权),依据BIS提供的全球衍生品场外市场数据,2020年下半年全球货币外汇合约场外市场的本金余额(Notional amounts outstanding)高达195.11万亿美元,其中,美元、欧元、日元、英镑、加拿大元、瑞士法郎和瑞典克朗7种货币的占比达到了80.03%,而美元外汇合约的场外市场占据了全球的大约44%。从全球衍生品场外市场(OTC)利率合约交易来看(利率合约主要包括远期利率协定、利率互换和期权),2020年下半年全球货币利率合约场外市场的本金余额高达523.96万亿美元,其中,美元、欧元、日元、英镑、加拿大元、瑞士法郎和瑞典克朗7种货币的占比达到了85.61%,而美元利率合约的场外市场占据了全球的大约33%。

因此,不论是从交易所交易的货币利率期货与期权数量,还是从场外交易的外汇合约和利率合约的数量来看,美元及美元指数中的货币主宰了全球金融市场衍生品的交易。美元是单个货币占比最大的,美元外汇合约和利率合约在场外交易中仅占1/3多一些的比例,但美元在全球交易所交易的货币衍生品占比达到了67%左右,占据了主导性的地位,因为交易所交易市场是一个流动性最高的市场,对场外市场交易定价有显著的影响。

理论上,其他非美元指数篮子中的货币对美元指数的影响能通过直接影响美元走势和影响美元指数篮子中其他货币的方式来影响美元指数的走势,但这种影响有限。原因有二:首先,美元指数是一个货币篮子,单个非美元指数篮子中的货币要影响国际货币篮子存在力量的不对称性,作用有限;其次,如果在国际金融市场市场非美元指数篮子的货币交易量小,流动性不足决定了很难影响美元指数的走势。事实上也是如此,美元及美元指数中的货币基本主宰了整个国际金融市场交易所和场外市场的货币衍生品交易。

从非银行类借款者的跨境借贷来看,美元和欧元主导了跨境货币借贷业务。截至2021年1季度,美国以外的非银行类跨境借贷美元存量高达13.06万亿美元,其中的31.19%流向了新兴市场经济体;欧元区以外的非银行类跨境借贷欧元存量为3.49万亿欧元,其中的22.76%流向了新兴市场经济体;日本以外的非银行类跨境借贷日元存量为46.54万亿日元,其中的16.45%流向了新兴市场经济体。美元、欧元和日元成为全球非银行类借款者跨境借贷数量最大的3个货币,其中美元占据了显著的优势,在这三种货币中的占比超过76%。因此,美元及美元指数中的货币主导了整个国际金融市场非银行类主体的跨境货币借贷交易。

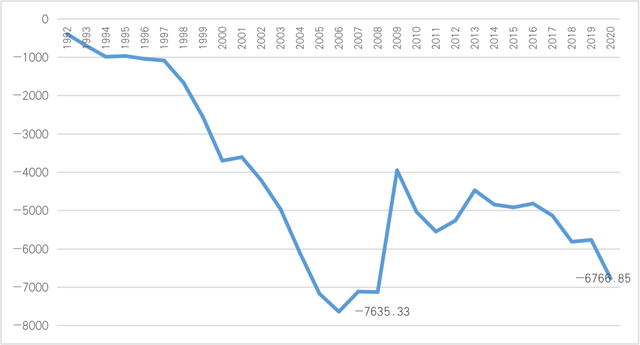

4、安全资产:支撑国际货币体系资金循环形成闭环的底层资产

世界经济很少会在外部平衡的状态下运行,不平衡是常态。尤其是美国的对外贸易赤字自1990年以来出现了明显的扩大趋势。按照IMF(WEO)提供的数据,1990-1991年美国货物和服务贸易不平衡的规模很小,基本保持平衡。从1992年开始,美国对外货物和服务贸易赤字不断扩大,到了2006年达到赤字高点,达到7635.33亿美元,次贷危机爆发后的2009年美国货物和服务贸易赤字收窄至3947.72亿美元,此后又进一步扩大,到了2020年美国货物和服务贸易赤字达到了6766.85亿美元(图9)。

图9、美国货物和服务贸易赤字(亿美元)

数据来源:Federal Reserve Bank of St. Louis, Trade Balance: Goods and Services, Balance of Payments Basis, Millions of Dollars, Annual, Seasonally Adjusted.

美国如此巨大的货物和贸易逆差,导致美元大规模流出。有贸易盈余的经济体获取美元之后,累积了外汇储备,需要有投资场所。在国家参与结汇售汇的制度下,国家主权财富基金的兴起就是贸易不平衡的结果。这些外汇储备投资到哪里?

现实表明,国际投资者持有的外汇储备非常重视投资的安全性,并力求安全性和收益性之间取得平衡。国际投资者为什么要持有这种低收益率的安全资产?重要的原因之一是随着全球金融一体化,金融周期对世界其他经济的外汇市场会造成动荡,对许多新兴市场经济体来说,保持金融稳定要求拥有足够的美元储备,以支付国内金融体系的美元流动性负债;或者说,新兴经济体需要外汇储备强调的是通过一种自我保险机制(Self-Insurance)来强化美元流动性供给,以减少汇率波动等风险,而不是等待IMF基于双边互换或者区域安排来提供流动性。1998-1999年东南亚金融危机之后,累积官方储备成为亚洲经济体的普遍现象。储备对于外汇市场的稳定来说是至关重要的。在开放宏观经济学的分析框架中,储备与汇率稳定之间的关系也是一个重要的研究话题。

什么是安全性资产?所谓安全性,就是当一切正常时,你使用某个东西的时候没有太多想法,是一种习惯性的使用;当遇到大的风险或者大的不确定性的时候,你首先会想到它,并强烈地想拥有更多这种东西。这种东西就叫安全性,给你带来安全感。如果说这种东西是资产,那就是安全性资产。

能够提供高等级安全性的资产,其收益率应该是低的,因为不需要风险溢价补偿。换言之,某个资产提供了较高的收益率,在很大程度上还不能算是完整意义上的安全资产,因为该资产收益率包含了风险溢价补偿。这并不是说,收益率较高的资产不能成为安全性资产。只有更多的人使用,才具有广义上的安全性。要吸引更多的人使用,在吸引的过程中,就需要提供足够的收益率去吸引别人使用,直到越来越多的人使用,当每一个使用者使用该资产的边际收益出现不断递减时,收益率会自然下降,直到成为安全性高、流动性强、收益率低的资产。

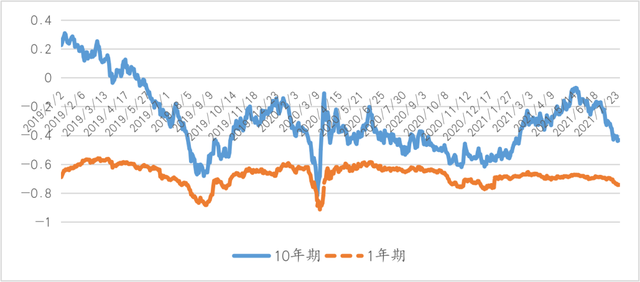

从当前的国际金融市场来看,大量的研究表明美元及美元指数中的货币大多具有避险货币的属性:具有避险功能和对冲功能。因此,这些经济体基于国家主权发行的债券和高质量的具有政府“隐形担保”的债券一般被视为安全资产。比如国债和MBS。美联储自身的行为也一直在为美国国债和MBS背书,其资产负债表的扩张主要是通过购买美国国债和MBS来实现的。欧洲央行由于法律限制无法直接购买欧元区经济体发行的政府债券,但欧元区的经济体自行发行的政府债券也是安全资产。典型的就是,在国债收益率是负利率的条件下,国债还能够被市场投资者追逐。图10给出了欧元区国债2019年以来的收益率,从2019年5月中旬开始,10年期欧元区国债的收益率就变为负值,而1年期国债收益率从2014年6月中旬开始至今一直是负值。

图10、欧元区10年期和1年期国债的收益率(%)

数据来源:WIND。

即使是负收益率,欧元区国债仍有投资者购买。我们可以简单用零息债券做个对比说明,负收益率债券意味着市场投资者对零息债券的追逐导致了过高的价格,需要用负的贴现率才能维持净现值(NPV)为零,差别在于付息债券保留了债券的久期风险管理功能。在贴现率上的含义是类似的:对国债的追逐导致了过高的价格,以至于需要大幅度降低收益率(贴现率)才能保持定价的平衡。

因此,这种具有高安全性、高流动性和低收益率的资产作为金融市场的底层资产,是金融市场上风险资产定价的基础,形成了资金国际大循环的闭环,支撑着整个金融市场的运行。

四、美元指数体现的国际货币体系利益格局:国际铸币税、财政赤字货币化的债务低成本、国际投资收益以及降低货币错配的风险

美元指数体现的国际货币利益格局主要表现在四个方面:发行货币获取国际铸币税、实施低成本的财政赤字货币化、通过国际资金大循环来获取投资收益以及降低货币错配的风险。

1、央行“爆表”获取国际铸币税

国际货币最大的优势之一是可以通过发行货币获取国际铸币税。一个货币不是国际货币,其货币发行就受到疆域的影响,因为发行的货币都在国内,在国内经济增长和资产化不能够吸纳新发行的货币时,就会带来物价上涨的压力,铸币税就会大幅度下降。如果是国际货币,发行的货币可以通过贸易逆差或者借贷流出本国或者区域,在获取铸币税的同时,减缓本国或本区域的物价上涨压力,这就是国际铸币税。

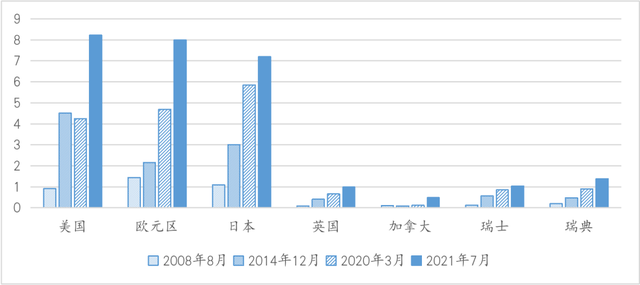

次贷危机之后,美联储和欧洲央行都实施了大规模的扩表,尤其是2020年3月以来,为了对冲疫情冲击,发达经济体都采取了大规模的扩表,实施了激进的宏观政策。图11显示了自2008年8月底以来美联储及美元指数中货币的央行的总资产变化。可以看出,次贷危机到2014年底(2015年美联储开始首次加息),这些央行都经历了一轮扩表。从此轮扩表的增幅来看,美联储的扩表增幅是最大的,大约396%。其次是英国央行和瑞士央行,扩表增幅分别约为336%和328%;日本央行、瑞典央行、加拿大央行和欧洲央行的扩表幅度分别约为174%、133%、73%和49%。2020年3月至2021年7月(瑞士为截至6月)期间扩表幅度最大的是加拿大央行,其总资产增幅达到了约308%,其次是美联储约为94%;再次为欧洲央行的约73%;瑞典央行、英国央行、日本央行和瑞士央行的扩表幅度分别约为54%、50%、23%和22%。两轮反危机,这些经济体央行的总资产都出现了爆炸式的大规模增长。

图11、美国及美元指数中货币央行的总资产变化

注:瑞士的最新数据是2021年6月的数据,其余数据为2021年7月。数据来源:各央行网站。美国的单位:万亿美元;欧元区的单位:万亿欧元;日本的单位:百万亿日元;英国的单位:万亿英镑;加拿大的单位:万亿加元;瑞士的单位:万亿瑞士法郎;瑞典的单位:万亿瑞典克朗。

从全球最重要的两个国际货币美元和欧元来看,2008年以来资产负债表的扩张速度是惊人的。美联储从0.91万亿美元扩到了8.22万亿美元,欧洲央行从1.44万亿欧元扩到了7.99万亿欧元,增长幅度分别高达803.3%和454.9%。相对于这两家央行总资产来说,除了日本央行总资产规模外,其他央行总资产的规模要小得多。因此,全球流动性急剧增长主要是美联储和欧洲央行的扩表行为所致,当然也包括日本央行,美联储和欧洲央行获取了最多的铸币税。当然,美元指数中其他央行也获取了铸币税,央行总资产增长幅度也很大,但总量相对小不少。

2、维持低利率降低财政赤字货币化的成本

次贷危机后,发达经济体的利率水平有明显的下降趋势。在这个利率下降的通道中,发达经济体央行的资产负债表均出现了大规模的扩表。同时,政府债务水平不断上升。央行通过购买政府债券的方式实施QE,财政赤字货币化成为发达经济体的普遍现象。美国及美元指数中的经济体的政府债务水平均出现了攀升的态势。

依据美联储的资产负债表,2021年7月底美联储持有5.264万亿美元的政府债券,占美联储总资产的64.02%;而在2008年8月底美联储只持有大约0.48万亿美元的政府债券,占当时美联储总资产的52.77%。十几年的时间,美联储为美国财政赤字融资了大约4.78万亿美元。尤其是2020年3月初至2021年7月底不到1年半的时间,美联储为美国财政赤字融资了大约2.76万亿美元,占美国政府债务增量的大约55%。可见,美国的财政赤字的货币化现象极其严重。

依据日本央行网站公布的数据(Bank of Japan Accounts),从2020年2月底至2021年7月底,日本央行总资产中持有的政府债券数量增加了40.126万亿日元。依据英国央行网站的数据(https://www.bankofengland.co.uk/monetary-policy/quantitative-easing),2009年11月至2020年11月期间,英国央行购买了价值高达8950亿英镑的债券,其中8750亿英镑是英国政府发行的债券,只有200亿英镑是英国的公司债券。依据加拿大央行网站公布的数据(Government of Canada Statistics)来看,2021年6月大约0.477万亿加元总资产中的81.2%是政府债券,2020年2月份的时候这一比例为66.6%。

除了欧洲央行之外(法律不允许),美国及美元指数中的这些经济体,凭借其货币是国际货币,都不同程度的实施了财政赤字货币化,债务存量不断增长。为了债务的滚动管理,利率成本的下降减轻了政府债务偿还压力。

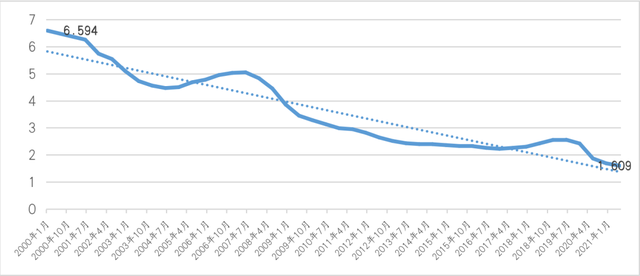

2001年1月底,美国国债付息平均成本6.594%,截至2021年6月底,美国国债付息平均成本仅为1.609%。美国国债付息平均成本出现了长期明显的下降趋势。2002年底后跌破5%,2008年6月后跌破4%,2010年6月后跌破3%,2020年金融大动荡后进入2%的区间(图12)。

图12、美国政府债务平均利率水平(%)

数据来源:美国财政部,Interest Expense on the Public Debt Outstanding.

从欧元区、日本、德国等政府债务利率成本情况看,也是随着债务总量的不断增长,债务利率成本不断下降。我们只要观察金融市场国债收益率即可看出这一点。依据WIND提供的数据,截至2021年8月2日,欧元区、日本、德国、法国10年期国债收益率为分别为-0.4322%、0.022%、-0.48%和-0.102%;只有10年期英国国债收益率保持在0.648%,显著低于10年期美国国债1.24%的水平。可见,这些经济体政府债务利率成本比美国国债的债务成本还要低。

3、通过资金国际大循环获取国际投资收益

当下比较流行的全球不平衡DFG模型——布雷顿森林体系II,讲述了一个美元国际大循环的逻辑:新兴发展中外围国家(主要是亚洲国家)采取币值低估并盯住美元实施出口导向型的发展战略以促进增长和就业,并通过吸收FDI来提高资源配置效率,同时使用美元储备来干预外汇市场维持币值低估;金融中心国家(美国)使用外围国家大量的美元储备来低成本融资,同时从FDI的高回报率中获取收益,并享受来自外围国家价格低廉的消费品。上述资金的国际大循环可以分为两种形式:国际投资净头寸为负的风险资本家形式和国际投资净头寸为正的全球投资者形式。也就是,主要是美国在全球扮演“风险资本家”角色,美元指数中部分其他经济体在扮演“国际投资者”的角色。

(1)美国在全球扮演着“风险资本家”角色

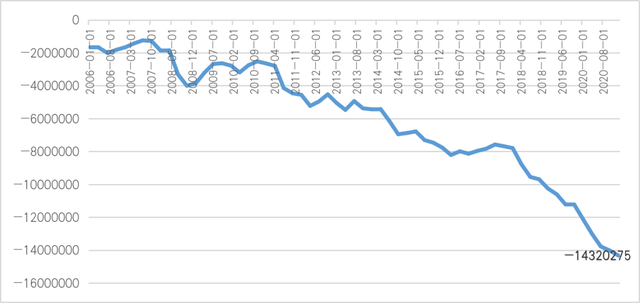

依据美联储的数据,截至2021年1季度美国对外净国际投资头寸高达-14.32万亿美元。2006年初的时候,这一数字约-1.66万亿美元。从2011年2季度开始,美国对外负净国际投资头寸的绝对值不断放大,尤其是2018年之后,出现了加速放大的态势(图13)。美国靠借钱在全球获取相对高的投资收益,就能够在一定程度上弥补经常账户逆差,或者至少能够延缓美国外部不平衡调整的时间。上述情况能够顺利实施需要一个发达的全球美元资本市场(包括美元在岸市场和离岸市场),需要通过国际资本市场这个平台才能完成。

图13、美国国际投资净头寸(百万美元)

数据来源:Federal Reserve Bank of St. Louis, U.S. Net International Investment Position, Millions of Dollars, Quarterly, Not Seasonally Adjusted.

这就是现实版的美元国际货币体系运行的基本逻辑和架构,或者说是美元国际大循环的基本逻辑和架构。由于美元被视为低风险货币,美国从外部资产获得的回报高于其支付外部负债的回报。其他经济体的资产很多投资到美国等低风险国家的主权债券,回报率较低,这种差异称为美元的“过分特权”(exorbitant privilege)。

非美元经济体大规模的持有美债,而美债的收益率是不断下降的。2008年以来,10年期国债固定到期利率就没有超过4%,2018年11月底之后,10年期国债固定到期利率就没有超过3%。2019年7月之后,10年期国债固定到期利率就没有超过2%。截至2021年8月2日,10年期美国国债收益率仅为1.20%(图14)。

图14、10年期美国国债固定到期利率(%)

数据来源:Federal Reserve Economic Data, 10-Year Treasury Constant Maturity Rate, Monthly, Not Seasonally Adjusted.

依据美国财政部网站公布的数据,截至2021年5月,美国国债持有最大的国际投资者是中国,中国大陆持有1.078万亿美元,中国台湾和中国香港分别持有的2363亿美元和2241亿美元,持有数量高达1.538万亿美元,占全部国际投资者持有美债比例的21.56%。美国国债第二大国际投资者是日本,持有1.266万亿美元,占全部国际投资者持有美债比例的17.75%。

美国是一个净债务国,依靠美元国际货币体系全球借钱,投资风险资产。截至2021年3月31日美国总外部债务高达21.76万亿美元,其中政府债务约7.14万亿美元。截至2021年6月23日,美国官方储备头寸只有1399.5亿美元。由于美元是主导性的国际货币,美国不需要通过外汇储备来预防对外债务风险。

尽管美国是一个净借款国,但它的净收入一直是正的,而且还在增加。也就是说,它从资产中获得的回报高于它为负债支付的成本,美国的国际净投资流量为正。Santacreu and Kerdnunvong(2016)的研究表明2008-2014年美国净投资收益占GDP的1%-1.5%之间。Gourinchas,Rey and Govillot(2017)估计在1952-2016年期间美国每年对外投资的实际超额回报率约为2%。依据BEA的数据,2021年1季度美国经常账户下的投资收益是2600.33亿美元,高于2020年季度均值2378.40亿美元。

至此,美元的全球资金大循环的过程是:美国发行美元,以贸易逆差或借贷的形式流向全球先获取全球铸币税,然后美国再从全球把这些钱借回来,而且美国借别人手上的美元比美国借给别人的钱多(净头寸为负值),美国再用借来的钱在到世界各地投资,赚取比借钱成本要高的收益率。获取全球铸币税靠的是美元国际货币体系;赚取投资收益靠的是美元发达的国际金融市场。美联储每发行1美元,美元完成从国内到国外,再借回再到国外,美国人要赚了2遍钱。美国在全球资金大循环中扮演了全球“风险资本家”角色。英国的情况有些类似,但规模要小很多。

(2)美元指数中其他部分经济体扮演着“国际投资者”的角色

从欧元区情况看,欧元区的金融账户的对外投资净头寸从2020年5月以来保持了正值,但规模并不大。依据欧洲央行(ECB,BP6: Balance of Payments and International Investment Position)提供的数据,截至2021年5月欧元区(19国)金融账户对外投资净头寸为339.37亿欧元。从日本央行2020年8月提供BOP金融账户来看(Japan's Balance of Payments Statistics and International Investment Position for 2019),日本对外投资净头寸为正值,2018年存量为341.4万亿日元,2019年存量为364.5万亿日元,日本是对外净投资国,而且数量高达3万亿美元以上。从加拿大统计局(Statistics Canada)提供的数据来看,加拿大对外投资增长的速度也是非常快的,截至2021年1季度,加拿大国际投资净头寸也达到了1.39万亿美元。

因此,从美国及美元指数中货币经济体来看,美国是全球最大的“风险资本家”,而日本和加拿大是重要的全球投资者。

4、降低货币错配的风险

如果一个经济体对外贸易、对外投资均使用本币,那么其经济活动不论在内部还是外部都使用本币,就不存在汇率风险。国际货币的好处之一就是降低或者消除在全球经济活动中的汇率风险。如果一个经济体对外交易是外币,那么就存在汇率波动带来的结汇或者售汇过程中的汇率风险。不少新兴经济体都出现过“害怕汇率浮动”的现象,害怕汇率浮动的背后就是货币的错配。并且,有一些经济体对于汇率浮动偏离合意汇率水平同样的幅度还会体现出不对称的损失偏好,升值10%和贬值10%对于该经济体带来的损失是不对称的。

如果一个经济体深度参与国际经济活动,自身的货币又不是国际货币,就面临着货币错配带来的风险。在缺乏金融市场汇率风险管理工具、或者缺乏汇率风险管理人才的背景下,在国际金融市场出现比较大的波动时,汇率错配的风险往往是很大的。

五、国际货币治理体系改革的实质性步骤:改变美元指数货币构成

美元指数作为国际金融市场上的货币汇率指数,本质上是一个利益集团,在很大程度上代表了全球货币体系的治理结构。美元霸权在全球的运行不仅是指美元本身在全球的运行,更是通过美元指数的集体绑定相对定价权、集体储备权、金融市场优先定价权与提供安全资产形成国际金融市场资金大循环的闭环来共同完成的,但美元在其中扮演了主导性的角色。美元及美元指数中的经济体共同获取了国际铸币税、获取了低利率的债务融资成本、获取了国际投资收益,但美国获取的最多。

以这样的宽视角来看待美元霸权,就不难理解拜登上台后以G7为中心开展的各种外交活动,就是想从G20向G7回归。从国际货币体系来说,就是为了维护以G7为核心的国际货币治理体系,突出美元在美元指数定价中的相对强势位置,维持全球货币治理体系的垄断性。这种货币治理体系本质上是不公平的,只占全球GDP总量50%多一些的货币主宰了国际金融市场衍生品的运行,主导了跨境货币借贷,主导了全球货币的定价,维持着现有体系的全球“风险资本家”或者“国际投资者”的利益。

生产国际货币的经济体,不需要生产那么多商品就可以满足自己“买买买”的消费,这是一种不等价的交换。放在全球大循环的背景下,从商品生产与交换的关系来看,美元指数代表的国际货币体系本质上是一种不平等的生产-交换关系。

以美元为基础、以美元指数对外发生辐射影响的现有国际货币治理体系本身的运行存在风险。典型的是美国及美元指数中经济体经济周期的不一致性所致的风险。集体绑定相对定价权的风险内含于美、欧等经济周期不一致性会放大美元指数的波动性。美元指数作为美国对外的货币价格“锚”和美元对内的物价“锚”两者存在内生的冲突:经济周期的非完全同步性决定了美国稳定国内物价水平与美元指数中其他经济体稳定物价水平之间存在冲突,即存在经济周期不一致背景下美国货币政策的显著外溢性,也决定了美元指数的走势会出现较大波动区间,从而给国际金融市场以及世界经济的运行造成不确定性。

从世界经济多极化的进一步发展趋势来看,现行的美元指数已经不能满足世界经济平稳运行的需要,美国及美元指数中经济体的经济总量在全球经济总量中的占比在不断下降。在国际货币体系缺乏盯住硬“锚”的前提下,美元指数只有纳入其他更多的重要货币,才能实现美元指数作为金融资产本身构成的多元化,降低美元指数波动以及这种波动给全球金融市场造成的风险。

现有的国际货币体系利益集团发生这种实质性变革是极其困难的,因为要维持自身的既得利益。我们看到的,更多的是采取一些修补性的措施,典型的是增加SDR的规模。因此,在全球货币无硬“锚”可盯的情况下,要迫使国际货币体系发生这种变革,前提条件是其他重要的货币必须在国际贸易中被广泛使用,在国际金融市场上有相当的交易深度和交易广度,能够对美元以及美元指数中的货币发生直接的较大影响,以至于美元指数不纳入该货币,会影响美元指数在一定程度上脱离美国以及美元指数货币篮子中经济体的经济基本面状态,从而导致其宏观政策与经济基本面发生一定程度的“错配”。

因此,通过贸易结算、货币互换、在岸和离岸金融市场的发展、提供更多的安全资产使货币更多的成为储备货币,这些都是货币国际化需要逐步完成的路径。但其中有两个是基础性的手段,一是贸易结算是商品、服务贸易货币的使用,是实体使用该货币的基础;另一个是金融市场上的安全资产(甚至优质金融资产),安全资产提供了国际资金大循环形成闭环的基础。

这一切将依赖于该货币经济体持续的营商环境改善、持续的创新、持续高质量的经济总量增长以及持续的高质量开放。只有经济和金融对全球经济和金融同时产生足够的外溢性时,货币才能被更多的国际投资者使用,货币也因此在国际金融市场具备了主动定价权,或者说是对其他货币形成了一定程度的正向价格形成机制,该货币就自然而然地是重要的国际货币,美元指数的编制就会发生改变,国际货币体系治理结构就会发生重大变革。在全球经济日益多极化的背景下,生产国际货币的经济体越平衡,纳入更多重要货币的国际金融市场货币汇率指数代表的货币交换关系就越公平,只有货币的“生产力”与货币代表的交换关系相匹配,才能出现真正代表国际货币治理利益格局的国际货币体系。在缺乏硬“锚”的背景下,创造出体现经济多极化的国际金融市场货币汇率指数,就创造出了能反映相对公平的国际货币治理体系的政治经济学。

评论