非股非债全新品种 公募REITs首秀全红

昨日(6月21日),国内首批基础设施公募REITs正式上市。这是资本市场又一项改革创新成果落地,填补了我国大类金融产品的空白,在资本市场发展历程中写下重要的一笔。

9只REITs在当天的交易中全部收红。蛇口产园以14.72%升幅领涨;合计成交18.6亿元,中金普洛斯仓储物流REIT以3.05亿元居首。

首批REITs全部收红

6月20日晚,首批9只公募REITs在沪深交易所网站发布上市交易提示风险公告。基础设施公募REITs上市首日,其即时行情显示的前收盘价为基础设施基金发售价格。基础设施公募REITs上市首日涨跌幅限制比例为30%,非上市首日涨跌幅限制比例为10%。从昨日的涨幅来看,还没有基金被炒到首日涨停的状态。

昨日,首批9只公募REITs开盘时集体上涨,其中首钢绿能盘中涨幅最高,达20%。截至收盘,9只公募REITs全线飘红,不过涨幅较开盘都有所收窄。蛇口产园以14.72%的涨幅领涨,首钢绿能涨幅为9.95%,华安张江光大涨幅为5.89%。

9只公募REITs均走出冲高回落的走势,波动较大。除了东吴苏园产业振幅3.81%,其他8只振幅均超过5%。蛇口产园、浙商沪杭甬、首钢绿能振幅都超过10%。另外,蛇口产园、首钢绿能换手率超过30%。

整体来看,投资者的投资热情整体较高,9只产品合计成交额超过18亿元。蛇口产园、N普洛斯均超过了2亿元。此外,首钢绿能、N首创、广州广河等多只REITs的成交额也超过了1亿元。

按规则,投资者在公募REITs发行时认购基金份额。上市后,投资者可以在二级市场买入或卖出基金份额,场外份额持有人需将基金份额转托管至场内卖出。

值得关注的是,在首日交易前,九只公募REITs平均托管率达到98.02%。“申购的基金份额都转到场内了。对于这类产品或许真有机构会长期持有,可能真的是少数派”。对于公募REITs首日的走势,资深业内人士对南都记者分析称。

以现金分红收入为主要收益

公募REITs的上市现实意义重大,其未来发展前景也被普遍看好。首批9只基础设施公募REITs投资者认购踊跃,开售当天即告售罄。首批公募REITs募集有效认购总户数近150万户,净募集资金超313亿元,平均战略配售比例为66.8%,平均有效认购倍数近8倍。

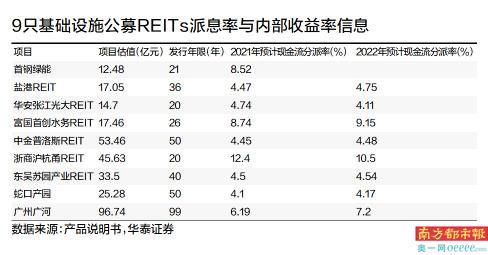

“首批公募REITs底层资产整体上比较优质,普遍采用的“公募基金+ABS”产品架构是当前法规体系下的合理选择。通过“股+债”的资本弱化,实现一定程度的节税并使分红基础更加接近自由现金流。平均发行溢价率3.4%,发行定价相对理性,也为二级市场留足空间。根据发行价计算的2021年现金流分派率在2.99%至9.58%之间,整体具备吸引力”。国信证券分析师此前对南都记者表示。

首批产品上市首日之后,已经出现溢价。部分投资者由于不了解公募REITs,误以为其上市后的交易等同于“炒新股”。“个人和私募投资者更多将REITs产品视作打新看待。这对产品上市短期定位有一定支撑,但也增加产品波动”,券商分析师对南都记者称。

“对于广大投资者来说,稳健、安全、收益中等、适宜长期持有,是公募REITs作为投资产品的‘角色定位’。切不可怀有炒公募REITs‘一夜暴富’的心态”。深交所相关负责人表示,建议投资者理性看待首批上市公募REITs投资价值,避免追涨杀跌。

券商分析师提醒,公募REITs是不同于股票、债券的一种新的资产类别。首批产品的底层资产质地优良,投资风险相对较低,且具备强制分红等特点。但是,投资公募REITs同样可能面临基金价格波动、项目运营、流动性等风险。

“公募REITs是以现金分红收入为主要收益的产品。在预估未来分红不变的情况下,购买价格越高,买入后持有的收益率越低,甚至可能低于同期限国债的收益率”。平安证券指出。

“从首批派息率等指标分析来看,在优质资产稀缺的时代,REITs小幅溢价是合理的。但是A股有炒新的传统,加上近日热点较少,公募REITs规模也小,筹码分散,难免上市初期成为被炒作对象”。华泰证券固收分析师对南都记者分析称,中期来看,封闭基金由于流动性弱、产品信息不对称、缺少折溢价纠偏机制,普遍出现折价交易情况。公募REITs也将面临溢价收窄的情况。

“和银行和公用事业板块的价值股比,公募REITs分红稳定性要好,但牺牲成长性和产品的流动性。加上投资群体较窄,预计要求的派息率要明显更高”。分析师称。

长期资金或逐步接棒

美国是全球最大的REITs市场,市值超过1.2万亿美元。日均换手率0.8%,小幅高于标普500。长期收益率跑赢标普500,权益属性强。同时与股市相关性较弱,可作为分散投资标的。亚洲REITs起步晚但成长迅速,日本、新加坡和中国香港占九成份额,过去10年整体表现稳健,工业/物流类表现最好,酒店类表现最差。

国信证券分析师任鹤称,REITs作为一种成熟的金融产品,随着国内首批公募REITs的起步,未来将迎来迅速发展,市场关注度和配置需求也将持续提升。同时,公募REITs的波动率和派息率不同于权益资产和债权资产,一定程度上是一种“新资产”。首批公募REITs底层资产质量好,派息率具备吸引力,同时一级市场定价相对理性,因此,我们对首批公募REITs强烈看好。

“公募REITs上市初期,券商、个人投资者和私募基金更活跃,提供流动性的同时也增加价格波动。建议中签的投资者积极把握上市初期兑现时机,长期投资者等市场情绪降温的配置机会”,华泰分析师称。

华泰证券业预计,进入中期后,公募、银行、保险投资机构或将逐步接棒成为重要配置力量。

从发行认购结构看,券商保险一级配售积极,银行理财子公司多通过战配进入,而公募仍有不小提升空间。券商参与热情高涨,略超市场预期。券商多部门均可从REITs认购过程中获利。一方面REITs需要足够做市商参与其中;另外,网络金融部参与基金面向公众发售和认购、投行参与承销、自营参与打新,最终形成多部门分工合作的共赢局面。保险机构认购积极,相对符合逻辑。中长期角度看,REITs具备稳健且收益相对可观的特点,符合保险机构配置偏好,作为不动产类投资。公募基金目前多通过专户参与。

博时招商蛇口产业园REIT基金经理胡海滨也表示,从海外的经验来看,其实REITs的换手率本来就不高,跟股票比它肯定是低的,这是REITs这类资产的天然属性。因为REITs的投资者大部分都是本着长期持有获取稳定收益的目的而来的,买入之后也不愿意卖。理论上来讲,如果一个REITs比较被长期投资者认可,那么发行上市之后一段时间,经过充分换手之后,可能最后它的全部份额都被长期持有人持有了,这样的话二级市场就几乎没有卖盘,自然也就没有太多流动性了。

对话机构

平安基金REITs投资总经理王名伦:

REITs更适合长期持有,享受稳定分红

针对昨日公募REITs首日上市。平安基金公募REITs投资中心执行总经理王名伦接受南都记者采访时表示,公募REITs本身不同于股票,不可短期追风炒作。

问:影响REITs定价的因素有哪些?

王名伦:影响REITs定价主要有两点:一是REITs本身的价值,简单说可以参照一级发行时网下投资者定价背后对应的派息率,这是市场机构投资者给予的相对公允的定价,可以看做是二级市场定价的“锚”;二是市场情绪。首批公募REITs一级发行受到机构投资者和个人投资者的高度认可,认购情绪比较高涨,这种情绪可能会传导至二级市场。但我们要提醒的是,公募REITs本身不同于股票,收益弹性有限,更适合长期持有,享受较稳定分红,不可有短期追风炒作的倾向。

问:如果二级市场价格出现大幅波动的情况,投资者会面临怎样的投资机会或风险?

王名伦:如果二级市场出现大幅波动,投资者应该理性看待。如大幅溢价,投资者要考虑其中蕴含的较大风险,不可脱离产品本身特性,盲目跟风。若出现折价,投资人也应该保持理性。既然是长期持有的品种,我们看中的是其长期稳定分红,就应该淡化短期波动的影响,坚定持有信心。

问:对于投资者来说,有哪些指标可以准确判断资产的价格?

王名伦:我们认为,重要的参照指标还是网下机构投资者的定价,这个是相对公允的价格。二级市场价格出现波动,其对应背后的派息率也会相应变化,涨得过高,就意味着派息率的下降,反之意味着派息率的上升。这个产品本身的特性决定其不具备大幅涨跌的基础,投资者应根据资金性质、投资目标、风险承受能力综合进行投资决策。

问:针对普通投资者而言,需要在公募REITs上市日,以及上市后注意哪些情况,在投资中应关注哪些风险?

王名伦:我们认为,公募REITs核心投资价值,在于稳定的分红和风险相对可控。产品虽然强制分红,但仍为权益型产品,不保本。公募REITs底层资产主要为成熟优质、运营稳定的基础设施项目,现金流预期相对明确,单位价值波动性原则上相对有限,从底层资产运营角度分析,出现收入大幅增长或维持持续性高增长的可能性较小。

任何投资都有风险,公募REITs亦是如此,不动产行业发展与宏观经济形势息息相关,经济下行、不动产市场波动等因素可能导致底层资产收益无法达到预期,进而影响价格波动和投资者的投资收益。当前,我国公募REITs市场刚刚扬帆起航,我们建议投资者理性对待价格波动,充分认识这类基金的风险收益特征和产品特性,了解清楚自身的风险偏好,关注长期投资价值。

采写:南都记者 周亮

评论