一个牌照,再引绿地“金融局”|深读

作者 | 王泽红

出品 | 焦点财经

绿地控股(600606.SH)的股价,并没有应声而涨,反而下跌。12月7日收盘,每股报6.4港元,跌1.23%。

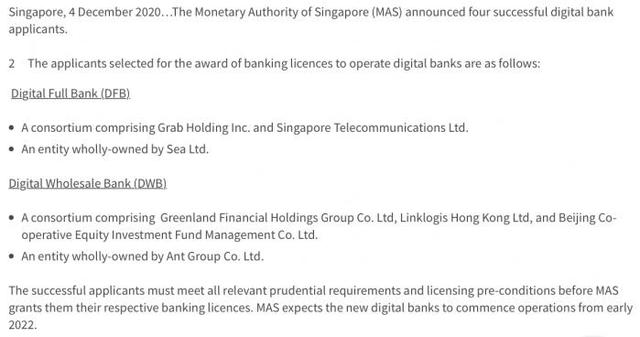

此前一天,绿地公布了一则利好消息,由绿地金融投资控股集团有限公司(简称“绿地金融”)牵头组成的财团,获得了新加坡数字批发银行牌照(DWB)。

财团成员还有两家,分别是香港联易融有限公司和北京协力创成股权投资基金。其中,绿地金融是绝对控股的单一大股东,占股比例75%。

这是一块价值不菲的牌照,此次新加坡金融管理局共批发了两块DWB 牌照,另一块的获得者鼎鼎有名,由蚂蚁集团摘得。

商业模式的价值主张,创新技术的使用,数字银行业务的能力,以及增长前景以及对新加坡金融中心的其他贡献等,都是此次牌照发放的重要评估因素。

从今年1月初申请,到6月中旬通过初审,再到12月初获批,用了将近一年时间。绿地金融牵头的财团在牌照获批后,将成立暂命名为“绿联银行(GLL Bank)”的数字银行,预计注册资本不低于 1 亿美元。

至于具体用途,绿地金融牵头的财团将把中国领先的金融科技和服务中小企业的经验引入新加坡。但是根据新加坡金融管理局预计2022 年初才能开始运营。

绿地“金融局”

拿下数字银行牌照,对绿地金融的业绩贡献现在还无法判定,主要由两个原因:一方面,绿联银行目前暂不运营;另一方面,上述数字批发银行业务是拟在新加坡开展的新金融业务,目前尚无成熟的可借鉴模式。

但透过此事,再结合绿地金融此前的动作,可以洞悉其背后的谋局。

在绿地控股的业务构成中,除房地产主业之外,大基建、大消费、大金融是三张王牌。其中,绿地金融是绿地集团大金融产业的主体。今年上半年,绿地金融录得净利润17.27亿元,仅次于地产主业与大基建之后。

自2011年4月成立之后,其已在医疗、健康、文化娱乐、数字科技、物流、电商、生态园林和社区物业等多个领域,布局投资了近20个核心项目,包括蚂蚁金服、360、腾讯音乐等独角兽项目。

11月23日,绿地注册成立绿地数字科技有限公司,注册资本5000万元,绿地100%持股,法定代表人为绿地金融投资控股有限公司董事长、总裁耿靖。

同期一则消息也被传出,称绿地集团拟注册设立绿地数字科技集团有限公司(简称“绿地数科”),注册资本约200亿元,并以此为平台完成对绿地金融业务的资产并购及重组。届时,绿地数科将成为绿地金融的母公司,成为绿地分拆金融业务上市的主体平台。

目前,绿地金融正在寻求转型,向集数据、科技和金融为一体的产业生态、金融科技服务平台转型。而绿地数科的定位,正是如此。

在耿靖的构架中,“绿地数科”与“蚂蚁科技”、“京东科技”、“苏宁金融”的概念更为接近,并将他们视作对标对象。通过绿地数科的加持,绿地想要讲述一个房企转型数字化转型的故事。

在绿地集团2020半年度会议上,耿靖曾透露,由绿地金融主导的金融科技服务平台——绿地数字科技集团,已有了上市的规划。同时,他还指出,绿地金融2020全年的利润总额目标为35亿元,同时实现两个突破:一是完成引战关键工作,即按照既定的时间表实现公司登陆资本市场前的重要突破;二是努力获取金融核心牌照。

此前8月份就曾有消息指出,绿地金融将在2021年底之前在香港上市,并以绿地数科进行引战,计划引入地方政府产业引导基金、互联网科技头部企业、海外知名PE基金,以及国内头部投资和金融机构作为战投,本轮Pre-IPO引战稀释股比约15-20%。

也有消息称,绿地金融计划在IPO之前的一轮融资中最多募集60亿元人民币,将其估值提升至340亿元人民币,可能在IPO中融资超过91亿元。

消息内容是否准确不得而知。但在三季度工作总结会上,耿靖称已初步完成了引入战投的工作,并为上市进行了组织架构的调整。

如今,随着DWB牌照获批,绿地金融离上市更近了一步。

“红档”绿地控股

在不少业内人士看来,对于房地产而言,当下的环境并不适合分拆上市,因为地产领域才刚刚踏上了数字化的列车,未来需要更多的准备时间和推动条件。

也有人持相反的观点,认为在条件成熟的情况下,数科或会成为继物业、代建业务后分拆的新领域,如绿地分拆数科上市,是在业务规模和业绩上表现等方面已具备了上市条件。若成功分拆上市,将会对母公司绿地控股的债务压力起到有效的缓解作用。

无论分拆是否适合时宜,一个不可否认的事实是——绿地控股的净负债压力,作为前30强房企中,唯一一家“三道红线”全踩的国企,降杠杆是其当下无可回避的问题。

按照监管层面的“三道红线”要求:剔除预收款后的资产负债率不超70%、净负债率不超100%、现金短债比不小于1倍”,并依此将房企划分为“红、橙、黄、绿”四挡。如果“三线”均超出阈值为“红档”,以此类推。

截至2020年三季度末,绿地控股剔除预收款后的资产负债率为82%、净负债率为183%、现金短债比为0.78,三个指标均不达标,而且净负债超标严重,位列“红档”。

特别是近期一次私募基金暴雷和兑付方案被否,使得绿地的债务危机更加“具象化”。今年6月,天玑绿地中央广场私募投资基金一期延期兑付,投标的为绿地GIC成都中央广场项目。天玑财富预拿出拿出24套公寓,以市场价2.5万元/平米安置投资人,但于11月7日被证监局驳回。

对此,有评论指出,私募基金投资的绿地GIC成都中央广场已处于停工状态,即便该方案通过了恐怕投资者们也难以答应,毕竟何时能拿到房子是未知数。

11月16日,据媒体报道,绿地有意出售上海和江苏两地共14个项目27个物业,合计售价231亿元。虽然绿地官方回应此举为商办物业的常规出售,但在“三道红线”的压力之下,市场不免猜测此举是为了“减负回血”。

对于绿地控股,降杠杆已势在必行。

本文源自焦点财经

评论