商业地产轻资产运营趋势(下)

第一部分内容可见这篇文章:《商业地产轻资产运营趋势(上)》

本文为后半部分摘要:

01

轻资产模式的服务内容与收费

01 轻资产运营的主要业务模式

现阶段,国内购物中心的轻资产管理模式,更类似酒店管理集团的模式,更多聚焦于经营管理而非资产管理。

因而其主要的业务模式,还是整租运营模式( 收益分成型、传统型)、品牌及服务管理输出模式、合作开发、售后返租等。

整租管理模式:先向业主租赁物业,然后再出租给商户,并同时负责整个物业的经营管理。运营商通过租金差价、或是与业主约定的净收益分成形式获得收益。

品牌及服务管理输出:向商业物业派遣管理团队、运营人员,并使用运营方的自有品牌给物业冠名。

按照珠海万达商管招股书的定义,把它拆分成了三种细分模式:

- 委托管理模式:主要提供管理团队及运营人员;

- 管理输出服务模式:主要提供管理团队;

- 品牌输出服务模式:向零售商业物业的业主授予品牌使用权。

合作开发:在轻资产中通常意味着“小股操盘”,与其它开发商或专业资产管理机构合作进行物业开发,然后由运营商负责经营管理。

售后返租:将商业物业划成众多散铺出售给投资者,随后向购买者进行返租(多为3年左右)并整体运营。

02 轻资产运营的服务内容

具体内容服务方面,以品牌及服务管理输出的轻资产模式为例,根据时间节点分为筹备阶段、运营阶段,运营商为业主方提供策划定位、招商、开业筹备、经营管理以及物业管理服务。

根据珠海万达商管招股书,各项业务内容如下:

- 顾问服务:市场研究、市场定位及购物中心设计;

- 招商服务:确定及招揽购物中心租户并协调签订租赁协议;

- 开业筹备服务:制定开业前营销策略以及安排开业仪式和推广活动等;

- 续/换租服务:对到期、提前解约的商铺进行续约或再次租赁;

- 运营管理服务:租户辅导、营销推广与消费者管理服务;

- 物业管理服务:秩序维护、清洁及绿化、维修保养及其他增值服务;

- 其他增值服务:多经点位管理、停车位管理、商户的营销增值服务;

- 数字化系统服务:CRM会员系统、能源管理、租赁合约管理等。

03 商业地产轻资产的收入模式及定价策略

根据模式和阶段不同,轻资产运营商的收费方式也不同。

传统型的整租运营模式,轻资产运营服务商通常不向业主收取费用,其收入来源于直接向商户收取的租金、管理费,向顾客收取的停车费等。

品牌及服务管理输出的轻资产模式的取费相对整租运营更复杂一些,涉及到不同阶段向业主的收费。

筹备期主要收取的是定位、设计管理服务费,以及招商佣金;前者通常会根据面积确定;招商佣金一般为2-3个月的租金。

运营商

定位及设计管理服务

招商管理服务

华润

定额费用

不超过3个月租金

龙湖

按面积收取

2个月租金

宝龙

按面积收取

2个月租金

万达

按面积收取

-

新城

定额费用

-

注:不同项目有所差异。

运营期的收费模式与酒店管理公司类似,主要为“基础管理费+奖励管理费”,多数采取与目标项目的NOI(运营净收入,Net Operation Income)或NPI(物业净收入,Net Property Income)相挂钩的激励模式。

运营商

运营管理费常见费率

华润

总收入*4%+NOI*8%

龙湖

总收入*4%+NPI*8%

宝龙

租金收入*5%+多经停车收入*30%

万达

NOI*30%

新城

NOI*10~30%(根据NOI分档)

注:不同项目有所差异。

涉及到使用“万象城”、“天街”等商场名称的品牌授权,或是数字化经营管理系统的,通常业主方还需要支付品牌授权费、系统使用费等。

02

购物中心轻资产的标杆企业

国内“轻资产”赛道的早期大玩家,包括了万达、爱琴海、世纪金源等企业。

万达自2015年起,开始采取轻资产运营模式,向独立第三方持有的商业广场提供商业运营服务。截至2021年底,万达广场已经开业417家,其中独立第三方商业广场占132个。

爱琴海于2016年起开启轻资产计划,通过运营轻资产项目,实现扩张,截至2021年,已有20+座在营项目,已签约项目进入北京、上海、天津、重庆、成都、苏州、慈溪、昆明、福州、兰州、唐山、大同等100余个城市。

北京北投爱琴海购物公园 | 来源:网络

世纪金源于2016年正式启动轻资产项目:方圆荟。截至2021年,拥有13家自持购物中心、1家奥特莱斯、88家方圆荟,进入北京、合肥、重庆、福州、南宁、贵阳、成都、西安、长沙、昆明、宁波等地。

成都天投·方圆荟 | 来源:网络

近些年来,华润、龙湖等传统重资产企业,也纷纷加码轻资产业务。

华润万象生活上市后,正式开启轻资产的规模性扩张;2021年,华润在深圳、上海、杭州、沈阳等一二线城市获取了11个轻资产管理项目。

龙湖于2021年3月,发布主题为“知轻重 有所为”的海报,宣布全面启动轻资产模式。根据龙湖智创生活发布的招股书,截至最后实际可行日期,储备购物中心有68个,其中8个源于独立第三方,合约建筑面积约25.3万平米。

重庆爱加两江星悦荟 | 来源:重庆龙湖

印力截至2021年底累计开业的105个商业项目中,包含了32个轻资产输出管理,另外还有10个轻资产输出管理的储备项目。

01 轻资产标杆企业1——凯德

凯德集团(凯德)是亚洲知名的大型多元化房地产集团,总部设在新加坡,2000年在新加坡上市。

其业务涉及全球40多个国家的260多个城市,以新加坡和中国为核心市场,投资组合包括综合体、购物中心、办公楼、旅宿、住宅、产业园区、工业及物流地产和数据中心等类别。

凯德是真正意义上的“资产管理者”,通过PE+REITs双基金模式,兼顾房地产开发商、房地产运营商、资产管理人三个身份,实现了地产项目全生命周期开发和管理。

项目阶段

凯德集团角色

项目启动

前期介入

项目开发

引入私募基金PE

运营管理

招商、运营

股权退出

发行REITs

运营管理

REITs管理、招商、运营

2021年3月22日,凯德集团公告将把其投资业务和房地产开发业务拆分,并将后者私有化。

通过将资本效率更高的投资板块(凯德投资管理CLIM)上市,继续变轻,在资本市场进一步释放估值:

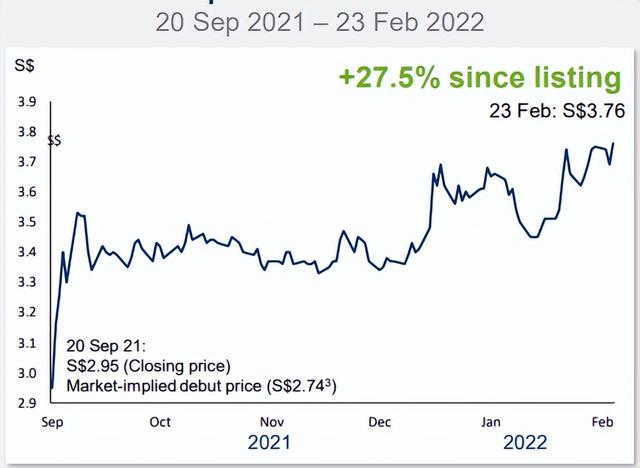

凯德投资管理上市后一年内,其股价从首日收盘价2.95新元升至3.76新元,上涨幅度达到27.5%。

凯德投资管理股价走势图

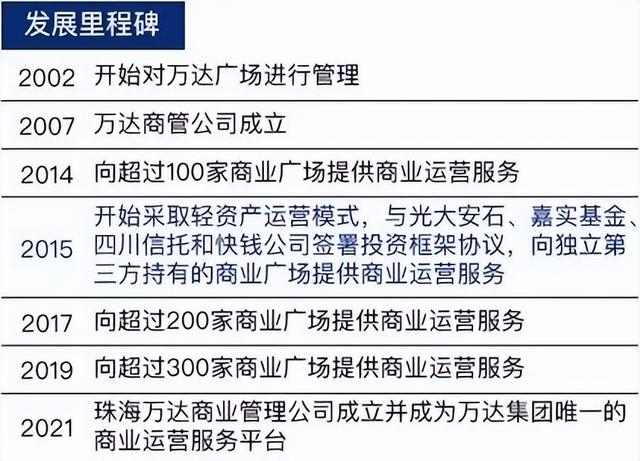

02 轻资产标杆企业2——万达

万达是中国最大的商业运营服务提供商,截至2021年12月31日,珠海万达商管管理了417个商业广场,其中独立第三方商业广场占132个,占比31.7%。

同期,万达广场还有161个储备项目,包括139个独立第三方项目。

万达轻资产业务发展历程碑

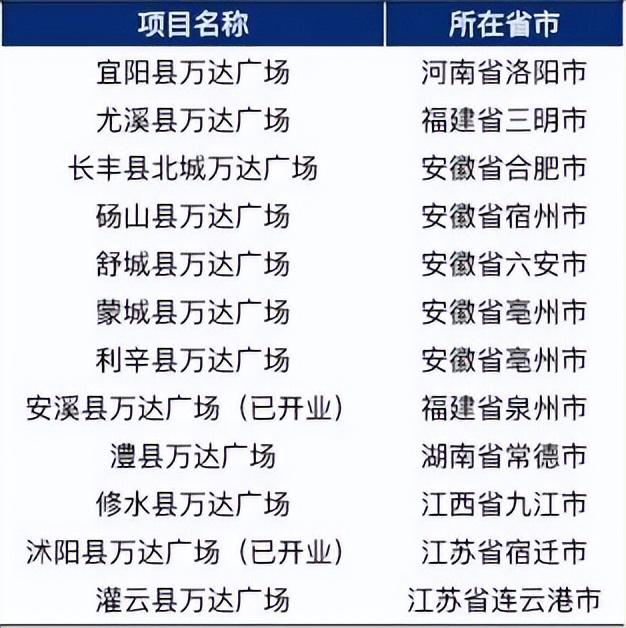

与大部分开发商核心聚焦一二线城市不同,万达始终重视三四五线城市商业的潜力,甚至近年来开始加速下沉县域。

2021年开业的51个万达广场中,有20个项目位于四、五线城市,包括西宁、天水、白山、赤峰、亳州、天门、石河子、凯里等地,占比近40%;同时有一大批地处县城的万达广场正在建设和运营中。

部分县域级万达广场

当然,为了实现更高的回报,万达也没有放弃灵活拓展一线城市发展机会,尤其是利用全方位拓展城市更新改造项目,包括专业市场、百货、奥莱等契机,在高线城市实现战略布点。

广州海珠万达广场(原天雄布匹广场)

来源:网络

03

轻资产赛道发展新趋势

01 大量玩家持续加入赛道,扩张提速

与轻资产上市潮相呼应的,是各个企业在这一年来,加速了新项目的拓展速度——

龙湖集团于2022年第一季度多点发力,在上海、杭州、成都等城市拓展了多个轻资产项目;2022年,龙湖商业将有18座商场投入运营,其中5座为轻资产。

华润置地2021年在深圳、上海、杭州、沈阳等一二线城市获取11个轻资产管理项目;2022年,计划外拓10个第三方购物中心,新开18个购物中心。

大悦城于2021年获取6轻资产商业项目5个,位于绍兴、天津、无锡、眉山等城市。

K11集团于今年3月竞得上海金桥TOD项目商业部分管理服务,拟通过轻资产模式将K11 Select引入上海;K11集团预计2023年底轻资产项目将增至10个。

星盛商业2021年相继签约日照星河iCO、厦门星河COCO Park、广州健康港星河COCO Park、广州从化海音星河iCO、湛江星河COCO City等5个第三方项目。

包括沈阳中兴等本地化企业,也投资设立了专门的子公司,作为轻资产运营及新业务拓展平台。

02 模式、产品更为多元

在轻资产扩张的过程中,各个企业为了尽快实现规模增长,在资源获取、合作模式,以及产品类型方面都有所突破。

例如深圳光明万达广场,万达采取了向业主毛坯租赁的合作形式,且体量仅为4.5万平米,显著小于标准万达广场的体量。

深圳光明万达广场 | 来源:网络

印力和龙湖的轻资产管理项目中,也有多个“另类”产品。如2021年12月23日开业的上海AI PLAZA西岸凤巢,是印力上海首个核心城区非标商业。

上海AI PLAZA西岸凤巢 | 来源:网络

由龙湖运营,于2021年9月30日开业的武汉范湖里特色商业街,则是与武汉江宸天街联通的地铁商业街项目。

03 科技赋能、数字化介入程度提高

为了加快轻资产拓展获取,以及提升管理的标准化程度,各类数字化系统和工具,成为了商管公司的新武器。

同时,也为了在与业主方的“不平等”博弈中留有后手,越来越多的轻资产公司使用智能化系统来替代传统的人工流程、手工报表,实现业务“线上化”、“自动化”。

这些系统和创新尝试包括:

- 选址评估系统:大数据、城市地图,加速项目

- 数据采集系统:体态识别、销售抓取

- 经营管理系统:数据可视化、智能预警

- 智能化物业管理系统:管控平台、能耗系统

- 会员管理系统:与重资产共享、与其它类型物业打通

- 金融科技系统:租户金融服务

04

商业地产轻资产的未来方向

01 当下商业地产所面临的发展问题

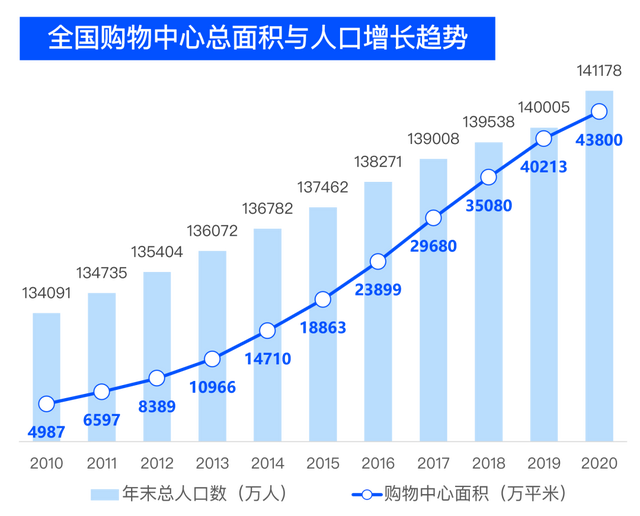

随着购物中心存量的不断增长,赛道拥挤程度也不断增强。从数据来看,随着生育率的下滑,近5年全国购物中心总面积的增速明显超过了全国总人口的增速。

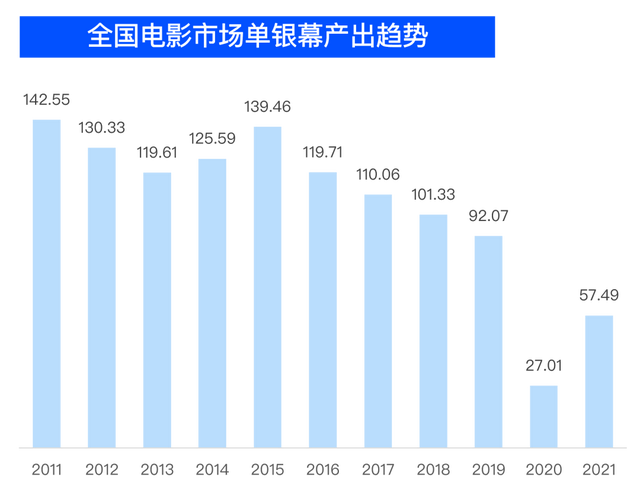

对应的,是各家影院单银幕票房产出的不断下降,作为大型购物中心的主力店标配,这也近似可以体现出各个购物中心平均客流量走低的趋势。

根据全联房地产商会商业地产工作委员会与RET睿意德联合发布的《2022年全国商业地产经理人信心指数报告》——

79.6%的购物中心经理人认为2022年购物中心市场竞争将会更加激烈,

69.9%经理人认为行业竞争加剧是由于竞争对手的数量增加导致。

与此同时,随着互联网的发展,以及由于疫情防控带来的出门难题,网络消费占比近年来也持续攀升。实物商品网络零售额占总体社零的比例,已经从从2015年的10.8%增长至2021年的24.5%。

而仍在持续的新冠疫情及国内外不稳定因素,更将对实体消费以及经济稳增长带来进一步冲击。

02 经营能力是现阶段轻资产的关键

竞争加剧、渠道冲击、需求萎缩的三重压力,使得传统的商业发展模式遭受挑战,也让越来越多的商业经营者,尝试开创各种线下消费的“新打法”。

北京SKP-S的科幻未来风

上海北外滩来福士城市集市的历史场景复刻

奢侈品联动的厦门万象城纪梵希“美妆书店”

二次元IP的上海ufotable cafe

硬件豪华的广州太古汇卫生间

虚拟世界的深圳后海汇代言人Hilda

招式的比拼最终会导向业绩的较量,而优秀的经营能力正是现阶段轻资产的关键和底气。

例如由上海市漕河泾新兴技术开发区发展总公司开发,印力集团进行商业管理与运营的上海漕河泾印象城。该项目签约、毛坯交付后仅用252天,就实现超95%的签约率开业。

项目引入一批上海及区域首店、概念店和特色店,开业当天客流达10万人次,以5.6万平米的体量,前10个月实现894万人次客流,以及5.7亿元的销售额。

上海漕河泾印象城 | 来源:印力上海

也正是这样骄人的业绩,让万科在其2021年年报中将其列为“轻资产合作的代表性项目”,并论证集团的“轻资产管理能力获得认可”。

03 独立自主是发展壮大的必经之路

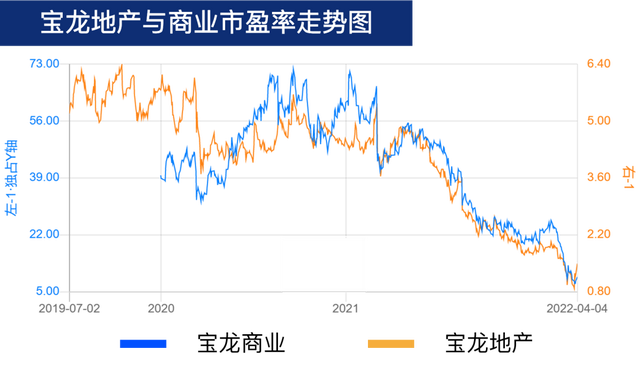

目前在港股上市的轻资产管理公司,其大量项目仍源自于母公司新开发项目的输送,这也在很大程度上导致了轻资产管理公司,会因为住宅开发公司业务不稳定性的增强,而出现股价下行。

随着房地产高歌猛进的世代一去不复返,在母公司输血不足的情况下,如何能从外部市场中持续获得项目资源,并通过经营培育,收获稳定的业绩增长,是当下所有商管公司面临的最大挑战。

除了像万达这样,通过标准化的产品,快速扩张占领商业空白区域以外,具备像TX淮海、源野regular、西单更新场等项目操盘团队的“化腐朽为神奇”的能力,或许将是获取更多核心区域价值创造型项目的重要依仗。

上海TX淮海年轻力中心 | 来源:网络

成都源野regular | 来源:网络

04 商业不动产REITs带来的想象空间

2022年3月,两会期间。全国政协委员、中信资本控股有限公司董事长兼首席执行官张懿宸建议“将商业不动产纳入基础设施公募REITs扩容试点”。

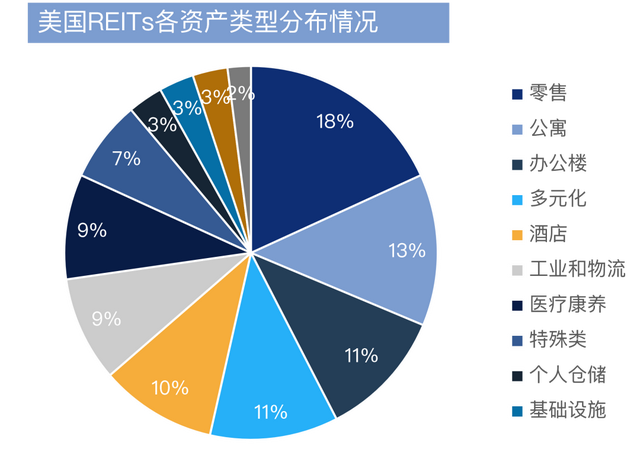

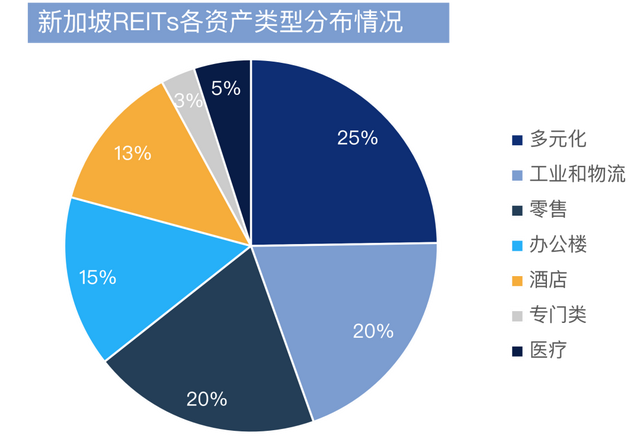

从美国和新加坡的REITs市场来看,零售商业都是底层资产类型中占比最高的单一资产类型。

数据来源:彭博、新交所、Nareit。美国数据截至2021年底,新加坡数据截至2021年4月。

如果REITs的退出渠道打通,甚至能在税收政策上有优惠调整,就将给更多资本注入商业地产带来广阔机会。一方面,这将能帮助许多重资产物业持有方,加快向轻资产发展的步伐。

另一方面,也将给现有的轻资产管理人,迎来从“项目运营商”,向“资产管理人”方向发展的可能性,通过更广泛地参与资产各个阶段的价值创造,来获取更大的回报。

——THE END——

评论