人造肉行业深度分析

温馨提示:如需原文档,可在PC端登陆未来智库(www.vzkoo.com)搜索下载。

1. 最新动态:Beyond Meat 上市掀起全球“人造肉”素食风

1.1. Beyond Meat:首家人造肉上市公司 ,Beyond Burger 大放异彩Beyond Meat 历史沿革与股权结构

美国首家“人造肉”上市公司,上市首日股价大涨。Beyond Meat 是美国一家生产和销售素食肉类的公司,利用大豆、豌豆等植物蛋白为原料制作形成类似肉的组织口感的素食肉类,也就是所谓的“人造肉”。Beyond Meat 于 2009 年创立于美国加州,以直接从植物生产肉类产品为愿景,最初主要生产冷冻鸡肉和香肠的素食替代品,2010 年在马里兰州建立制造工厂,公司 2016 年 7 月推出了素食汉堡 Beyond Burger,无论是在外观、烹饪方式还是口味上,都和真正的牛肉汉堡接近,已成为公司的标志性产品;2017 年至今,公司与多家主流零售、餐饮商进行合作,如 A&W (Canada)、Kroger、Bareburger、BurgerFi 等,其中 Beyond Burger 成为 A&W 历史上最快上线的新产品。2019 年 5 月 1日公司在美国纳斯达克挂牌上市,上市首日股价收涨 163%,募集资金 2.19 亿美元。

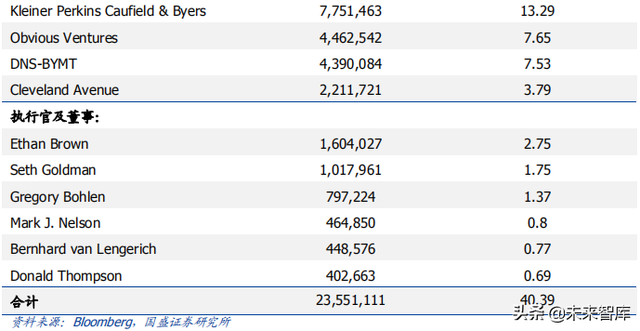

风险投资机构Kleiner Perkins Caufield & Byers为公司第一大股东,最新持股比例为13.29% , 其次为Obvious Ventures 、 DNS-BYMT 、 Cleveland Avenue分别持股7.65%/7.53%/3.79%,公司 CEO 伊森〃布朗持股 2.75%,为公司第五大股东,公司前十大股东共持有公司 40.39%的股票。

产品以植物性肉类为基础,Beyond Burger 大放异彩

公司产品以植物性肉类为基础,提供四种“人造肉”。公司以植物蛋白为原料制作素食肉类,主要提供四种“人造肉”,分别是 Beyond Burger(超越汉堡)、Beyond Sausage(超越香肠)、Beyond Beef(超越牛肉)和 Beyond Beef Crumbles(超越牛肉碎),口感和味道均贴近真正的肉类,且不含大豆、麸质和转基因食品,饱和脂肪含量明显低于动物脂肪。其中 Beyond Burger、Beyond Sausage、Beyond Beef 均以待烹饪形式在肉类品出售,而 Beyond Beef Crumbles 以待加热品形式在冷冻柜出售。其中,Beyond Beef是 2019 年 3 月公司推出的新产品,在具有牛肉肉味和质地的同时,复制了牛肉的多功能性,并且还有独特的结合系统,可以让产品无缝地形成各种形状。

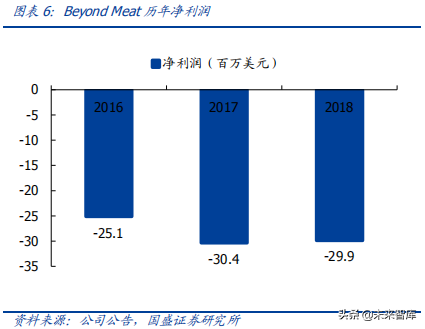

Beyond Burger 大放异彩,公司营收翻倍增长。近 3 年公司营收翻倍增长,2018 全年营收规模近 0.88 亿美元,2016-2018 年营业收入 CAGR 为 133%,主要是受到公司的旗舰产品 Beyond Burger 的带动,Beyond Burger 在 2017、2018 年分别贡献公司 48%、70%的营业收入。由于公司业务规模处于扩张阶段、且进行了大量的科技投入,公司近年业绩均处于净亏损状态,2018 年净亏损 0.3 亿美元。

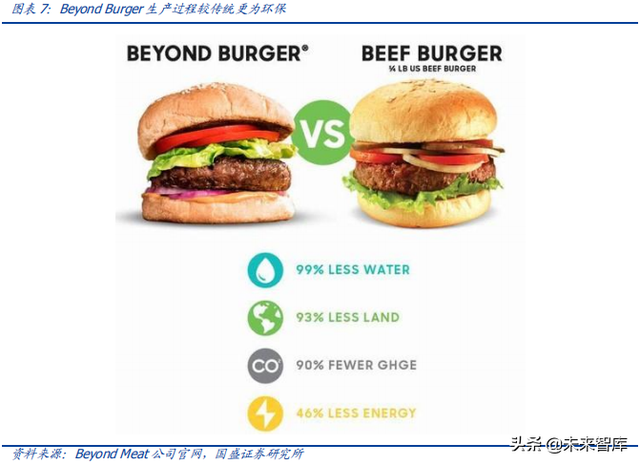

相对普通肉类汉堡,Beyond Burger 更为环保,普及度不断提高。根据官网报道,Beyond Burger 是一款 100%以植物为基础的汉堡,自推出以后受到市场欢迎。根据公司官网数据,与普通的牛肉汉堡相比,Beyond Burger 在生产过程中节约了 99% 的水、93% 的土地、90% 的碳排放以及 46% 的能量。在 Kroger 子公司拉尔夫的南加州分部,Beyond Burger 是 12 周内按单位销售包装汉堡包肉饼的第一大品牌,超过其他包装汉堡包的50%。随着 Beyond Burger 的普及,Kroger 最近将产品的分销范围扩大到了另外 11 个分部,总数达到 17 个分部,总分销店数超过 1500 家。

零售和餐饮双渠道快速拓展

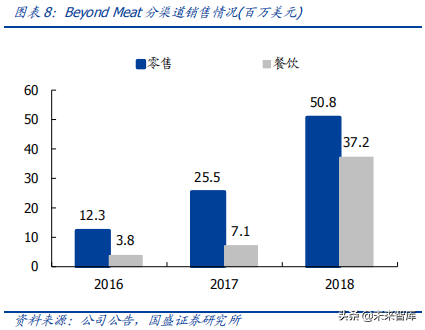

公司产品主要覆盖美国、加拿大等国家,当前约有 30000 个分销点,包含主流零售、餐饮渠道,均实现快速增长,2018 年餐饮渠道呈现快速增长,同比增长 424%,而零售渠道约占收入的 58%,自 2016 年以来增长了约 311%。公司在全国领先的食品零售商,如 Ahold、Kroger、Safeway、Shop Rite、Stater Brothers 等具有坚实的地位。分销商购买、储存、销售公司产品并且出售给零售商,2018 年,公司三大分销商合计贡献 66%的营收。未来随着生产能力的提高以及产品创新,公司将继续提升供货率。

专注科技研发,加速产品创新与迭代

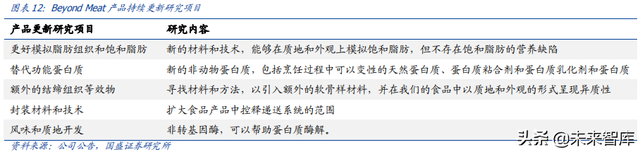

公司近年研发开支占总营业开支的比重始终保持在 20%以上,2018 年研发开支为 960万美元,同比增长 67.5%,上市募集资金中计划 5000-6000 万美元用于研发以及销售开支,按照 20%比例计算预估将新增 1000-1200 万美元的研发投入。截至 2019 年 3 月30 日,公司雇佣了大约 63 名科学家、工程师、研究人员、技术人员和厨师,进行新产品的研发,公司的目标是每年至少开发一种新产品。同时,公司不断推进现有产品的改进,如更好模拟脂肪组织和饱和脂肪、寻找替代功能蛋白质、额外的结缔组织等效物、封装材料和技术以及更好的风味和质地开发等。

1.2. 人造肉行业其他竞争者:Impossible foods 和 Memphis meats Impossible foods:植物蛋白肉类行业的另一有力竞争者

Impossible foods 与 beyond meats 类似,产品原材料都为植物蛋白。公司标志产品为Impossible burger 于 2016 年 7 月推出。2019 年 1 月 7 日,Impossible Foods 又推出了新版本 Impossible Burger 2.0。新汉堡“更美味,更多汁,更有营养”,比老配方减少30%的钠和 40%的饱和脂肪,同时使用大豆蛋白代替小麦,不含麸质。

公司一项关键技术为从大豆植物根部提取豆血红蛋白分子,并添加入产品当中。该蛋白中含有的血红素是构成肉类色泽和口感的关键因素,能够使得产品的口味和形态与真肉更加相似。

2017 年 4 月公司第一家大型工厂投产,每月可生产 400 万磅(约 1810 吨)汉堡肉,目前公司生产的汉堡肉已经在超过 3000 家餐馆上市,并于 2018 年四月正式与汉堡王餐厅合作,推出 whopper 套餐,每个 impossible burger 的售价比传统的牛肉汉堡价格约高一美元。

公司于 2018 年 4 月发行可转债进行融资,融资额为 1.14 亿美元,主要投资人为新加坡淡马锡控股公司和香港的帆船资本公司,公司三轮融资总额达到 3.72 亿美元,投资人包括谷歌风投、瑞银、李嘉诚和比尔盖茨等。

Memphis meats:领跑生物工程肉类生产行业

Memphis meats 是一家使用生物技术技术来制造肉类产品的公司,总部位于加利福尼亚州伯克利。与原材料为植物蛋白的人造肉不同,它的产品原材料为动物干细胞。公司使用生物技术生产各种肉类产品,以诱导干细胞分化为肌肉组织,并在特定培养容器中生成产品。2016 年 2 月,公司发布第一个产品视频——人造肉丸,随之技术不断改进,目前公司可人工培养的产品有牛肉、鸡肉以及鸭肉。

截至 2017 年 6 月,Memphis meats 已将生产成本降至每磅 2400 美元以下(5280 美元/公斤),预计到 2021 年,随着技术的更新,公司将把产品成本控制到市场可接受范围内,并进行正式推广。

截止 2017 年 8 月,公司共进行 2 轮融资,天使轮融资 500 万美元,A 轮融资 1700 万美元。主要投资人为 DFJ(德丰杰投资,曾投资 Skype,推特),其余投资人包括食品巨头cargill、比尔盖茨等。

1.3. 行业内融资情况:融资活跃,明星投资人聚集

2018 年农产品技术投资额创历年新高,据 AgFunder 报告,农产品技术创新公司 2018年全年筹资总额达 169 亿美元,同比增长 43%。具体到素食或人造替代食品领域,相关公司 18 年融资活动开展也颇为频繁,其中 Impossible Foods 18 年四月发行 1.14 亿美元可转债,累计融资额度保持行业领先,新加坡淡马锡控股和香港的帆船资本成为公司新晋投资人。该领域聚集了李嘉诚、比尔盖茨等商界大佬,同时也吸引了 Tyson Foods、General Mills 等食品产业链巨头。

2. 行业分析:健康、环保及动保推动,人造肉市场广阔

2.1. 健康、环保及动物保护催生人造肉需求

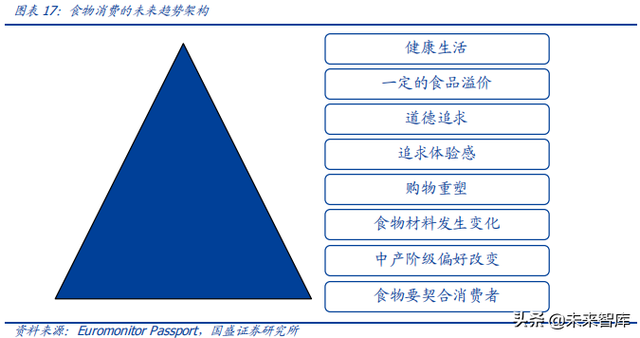

根据 Euromonitor 的报告,健康、一定程度的溢价和道德要求是未来食物追求的八个品质的其中重要三个。随着经济持续发展,人们也度过初步温饱阶段,对于食物对于人们自身健康的追求也在不断提升;人们在不断觉醒中也意识到食物本身是否存在道德问题。

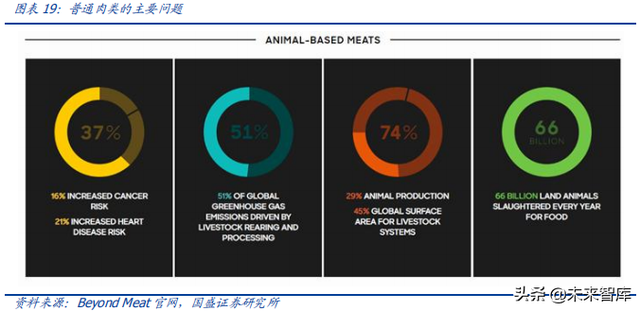

健康、环保及动物保护等优点催生人造肉需求。相比人造肉,普通肉类存在健康、环保以及在动物保护方面存在道德问题。根据 Beyond Meat 官网,普通肉类能够增加 16%的癌症以及 21%的心脏病的患病风险;在动物豢养过程中多产生超过 50%的温室气体,并对地球资源产生巨大的消耗。此外,人类对肉类的需求每年造成了 660 亿的动物死亡,在动物保护方面也产生了较多的道德问题。而人造肉的出现解决了普通肉类的这几大痛点,人造肉的需求正不断提升。

目前人造肉行业主要采取两种技术路线:第一种路线是基于植物蛋白、氨基酸和脂肪,通过人工方式合成肉类相似物,也就是我们通常所说的“素肉”。另一种则是从活体动物身上提取少量干细胞,随后在实验室中培养其成长为肌肉组织的人造 “培育肉”。前者的代表公司有 Beyond Meat 和 Impossible Meat,后者的代表公司有 Memphis Meat,Mosa Meat 和 Modern Meadow。

植物人造肉通过从豆类等植物分离蛋白质和纤维,然后改善结构加工成具有肉类口感的纤维蛋白,最后加入植物香料、微量元素、维他命等配料做成具有鲜肉味道和营养价值的素肉。植物肉饼已经能模仿牛肉、鸡肉和猪肉等主要肉种,可以比真正鲜肉富含更多的蛋白质和铁,且胆固醇和饱和脂肪含量较少。为了提高仿真度,植物肉生产商还会在素肉中添加从植物细胞中获得的亚铁血红素,让肉质的颜色更加接近真实,提供原汁原味的体验。“培育肉”来源于动物,原理是先从动物中抽取干细胞,然后通过生物培养的方式令其分裂成长,最终长成肌肉组织。在细胞结构上,“培育肉”和原肉没有本质的差别,口味相似,在培育过程中还可以控制营养成分的含量,提高营养价值。

2.2. 未来五年肉替代制品市场规模持续增长,亚太区增速最快

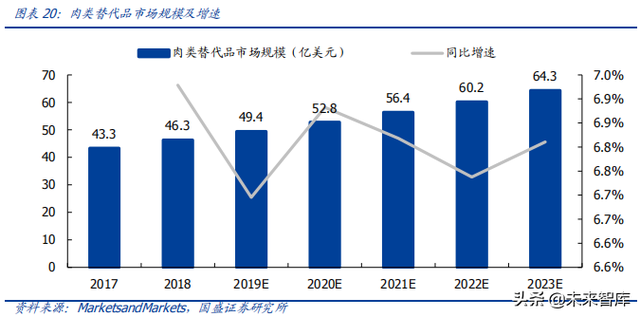

预计在健康、环保等需求的推动下,未来几年肉类替代品的市场规模将稳健增长。根据MarketsandMarkets 的研究数据,预计到 2023 年,全球肉类替代品市场规模将达到64.3亿美元,2018-2023 年 CAGR 为 6.8%;其中亚太地区的肉类替代品市场规模增速最快,预计CAGR可达8%以上。

2.3. 素食消费倾向提升,促进人造肉需求

在健康以及环保的内生需求催动下,素食消费倾向也在持续提升。有责任意识的消费在经济发达地区的基础较为深厚,部分发展中国家的中高产消费者也支持这种消费趋势。根据 Euromonitor 公布的 2016-2017 年全球素食主义者增加量的前十国家数据,东南亚、欧洲是最主要的增长区域。

2.4. 行业目前问题:成本仍较高

目前“素肉”技术路线成本较传统肉略贵,但尚能被市场接受。在美国,Beyond Meat包装肉的价格约 12 美元一磅,New wave Foods 生产的植物虾肉价格约 16 美金一磅。Impossible Meat的素牛肉汉堡在餐厅售价是12美元,价格比传统的牛肉汉堡贵1美元。虽然植物人造肉的售价比牛肉略贵,但价格尚算亲民,预计在餐饮渠道的推广顺利、商超销路打开后,生产上的规模效应会进一步降低成本。

“培育肉”技术路线成本仍高,无法量产。尽管在过去几年,“培育肉”成本随着制造工艺的逐步成熟大幅下降,但仍然无法实现量产。2013年,Mosa Meat的创办人Mark Post教授造出第一块人造肉饼的成本是 32.5 万美元。2017 年,Memphis Meat 培育的人造鸡肉产品制作成本为每磅 9000 美元。2018 年,以色列公司 Future Meat 生产的人造肉成本还在每磅 10000 美元左右。降低“培育肉”成本的决定性因素是降低血清成本,血清主要作用是给肌肉细胞提供必要的营养物质,促进细胞的自然复制,目前单算血清成本就远高于鲜肉价值,导致“培育肉”缺乏价格竞争力,不能作为大量生产人造肉的可行方法。Memphis Meat 计划于 2021 年将成本降到足够低的水平,向市场批量供应人造肉。

3. 积极因素:当前人造肉行业发展有利因素

3.1. Beyond Meat 上市的广告效应刺激销量和需求

Beyond Meat公司2019年5月1日在美国纳斯达克挂牌上市,上市首日股价收涨163%,创出 21 世纪以来纳斯达克最佳 IPO 首日表现记录,引起众多媒体报道,在美国及世界范围内产生了极高关注。此外由于其吸引了比尔盖茨、莱昂纳多迪卡普里及麦当劳前任CEO Don Thompson 等众多明星投资人,是不折不扣的明星公司,其上市具有巨大的广告效应,有望显著提升消费者对于“人造肉”的关注度,刺激跟风和猎奇的需求,同时增加人们对于该类产品的接受程度。

Beyond Meat 2016 年 7 月推出了素食汉堡 Beyond Burger,无论是在外观、烹饪方式还是口味上,都和真正的牛肉汉堡十分接近,已成为公司的标志性产品;2017 年至今,公司与多家主流零售、餐饮商进行合作,如 A&W (Canada)、Kroger、Bareburger、BurgerFi等,表明了产品正逐步成熟,受到市场的接受。借助其上市的广告效应,预计国内也会有商家模仿类似产品。

3.2. 龙头融资后投入研发生产促成本下降

随着行业内龙头融资体量增加,上市进程加快,将有更多的资源投入到研发生产中,加速行业技术进步,有望促成本进一步下降。如 Beyond Meat 近年研发开支占总营业开支的比重始终保持在 20%以上,2018 年研发开支为 960 万美元,同比增长 67.5%,占收入规模的 11%。上市募集资金中计划 5000-6000 万美元用于研发以及销售开支,按照20%比例计算预估将新增 1000-1200 万美元的研发投入。公司的研发方向聚焦在更好模拟脂肪组织和饱和脂肪、寻找替代功能蛋白质、额外的结缔组织等效物、封装材料和技术以及更好的风味和质地开发等,有望为市场提供价格更优,替代性更好的产品。

3.3. 国内非瘟影响下猪价将大幅上涨,“人造肉”受益

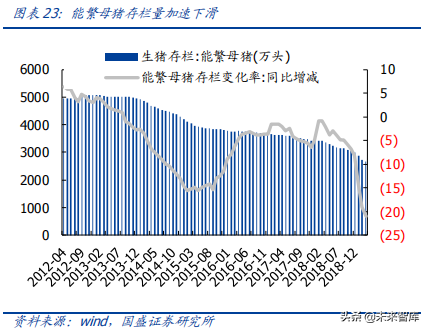

非瘟疫情影响,我国能繁母猪存栏、生猪存栏量大幅下降。非洲猪瘟疫情爆发以来,能繁母猪存栏量、生猪存栏量加速下行。2019 年 3 月产能加速淘汰,能繁母猪存栏连续 4个月低于 3000 万头,同比减少 21.0%;生猪存栏量同比减少 18.8%。

产能去化程度超过历次猪周期,猪价将创历史新高。从能繁母猪存栏率变化与猪价走势分析来看,能繁母猪存栏量是猪周期的先行指标。能繁母猪存栏量同比增速见底后,意味产能去化充分,则生猪价格到达底部开始反转;当能繁母猪存栏量同比增速到达高点,说明产能补充过多,生猪价格到达高点。本轮产能去化幅度超过历次猪周期,并且受到非洲猪瘟疫情影响散养户补栏难度大、复产成功率低,因而本轮猪周期中猪价涨幅更高、持续时间更长。预计 2019 年 5 月份猪肉消费需求转暖后,猪价开启加速上行,至四季度达到较高位臵,全年高点将超过上轮高点 21 元/公斤。

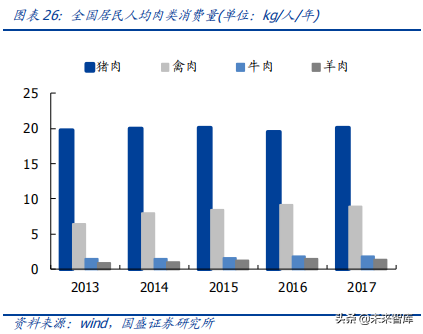

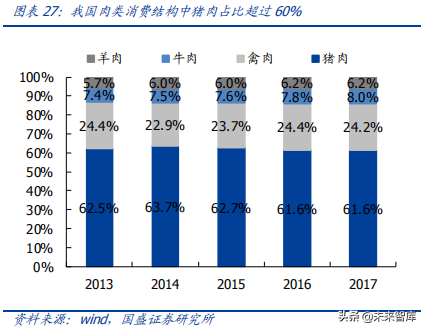

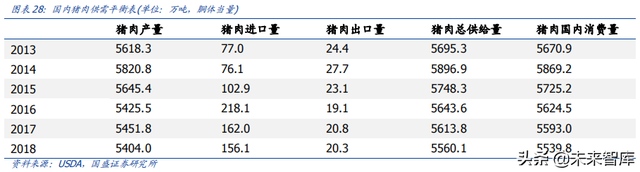

国内肉类消费需求刚性,供给缺口下猪价大涨,“人造肉”有望受益。我国肉类消费结构中猪肉占比超过 60%,对猪肉依赖性较强。并且我国猪肉消费量占全球猪肉消费总量的 50%,以自产为主,对进口依赖小。根据 USDA 数据,2018 年我国进口猪肉 156.1万吨,占我国总消费量的 2.8%,占全球猪肉贸易量的近 20%。2018 年国内猪肉消费量约为 5540 万吨,如果猪肉供给量减少 20%,将会产生 1108 万吨肉类消费量缺口,即使全球猪肉可供贸易量都进口至我国也无法满足国内猪肉供给缺口。因而这部分猪肉供给缺口将分摊其他肉类,包括禽肉、牛羊肉以及“人造肉”。

4.投资机会:国内“人造肉”产业链及投资机会梳理

4.1. 国内有没有“人造肉”?

国内也有“人造肉”,当前主要作为肉制品添加物。“人造肉”的主要原料是大豆组织蛋白,由于大豆组织蛋白制品具有良好的吸水性、保油性和纤维状结构,在添加到肉制品的过程中,不但不会改变产品特性,还可以提高蛋白质含量、降低动物脂肪及胆固醇的含量,防止制品因高温加热或机械作用而使肉的组织遭到破坏,是理想的肉制品添加物。国内食品加工企业已经将大豆组织蛋白添加到肉丸、饺子及肉肠等食品中,与动物蛋白配合食用,提高肉制品的口感。

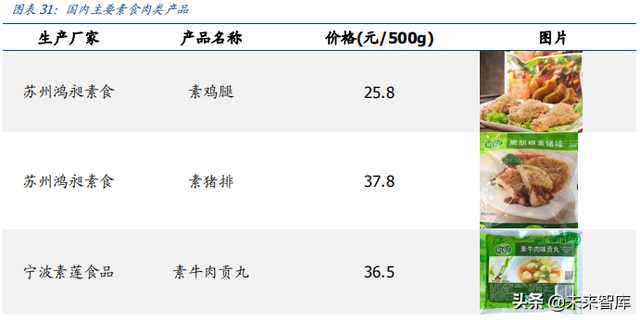

萌芽初现,高线城市或有较大发展空间。近年来伴随生活水平改善和提高,人们对健康、环保意识的提升,以及全球素食风的兴起,有越来越多的人开始接受“人造肉”这种新型的健康食品,国内以素食为特色的主题餐厅也如雨后春笋般涌现。国内已经有一些素食厂家小有名气,比如苏州鸿昶素食、宁波素莲食品、深圳齐善素食,其产品通过电商平台可以购买。考虑到素食肉类产品价格略高于市面上销售的动物蛋白肉制品,且消费者对其需求来源于健康环保、猎奇,我们认为素食肉类当前在高线城市有较大发展空间。

4.2. 相关投资机会

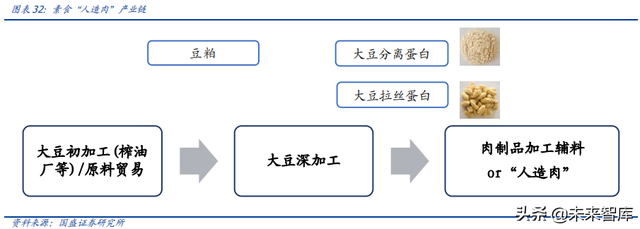

“人造肉”产业链与豆制品相似。根据 Beyond Meat 招股书,其生产的主要原材料为大豆、豌豆蛋白及其他植物原料,通过混合搅拌、加热、施压及冷凝等流程后制作完成。从国内角度看,“人造肉”主要原材料为豆粕,因而产业链上游为大豆初加工企业(通常为向榨油厂购买豆粕)或为原料贸易商,中游为豆制品深加工(大豆蛋白生产),下游应用一方面销售给食品加工企业用作辅料,另一方面供给素食肉类生产商制作“人造肉”。

投资主线一:豆类蛋白或其他植物蛋白生产企业

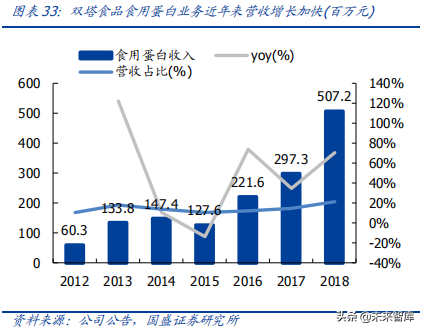

位于产业链中游进行豆类深加工的企业将直接受益,建议关注生产豌豆蛋白的双塔食品(002481.SZ)。

建议关注双塔食品(002481.SZ)

公司是粉丝行业龙头,利用专利技术“从粉丝废水中提取食用蛋白”技术,将饲料级蛋白提纯到食用级蛋白,生产食用豌豆蛋白、淀粉、膳食纤维等产品。目前豌豆蛋白质的回收率达到了 95.5%,纯度达到了 90%以上,食用豌豆蛋白已经成为公司新的业务增长点。产品投放市场后,因豌豆蛋白与其它植物蛋白相比,拥有非转基、无过敏原、无胆固醇、分子量小、易吸收等优点,深受欢迎,在欧美等国家和地区十分畅销。

2018 年公司营收 23.8 亿元,同比增长 15.06%。其中豌豆食用蛋白营收 5.1 亿元,同比增长 70.62%,营收规模首次超过粉丝,占营收比重达到 21.32%。此外 2018 年豌豆食用蛋白毛利率为 55.1%,大幅高于粉丝业务毛利率 11.5%。

投资主线二:下游投资或涉足“人造肉”的食品加工企业

2019 年 3 月日本东京大学和日清食品公司近日宣布,首次成功利用牛肌肉细胞培养出块状的“人造牛排”。港股上市的日清食品(1475.HK)负责日本日清集团在中国大陆及港澳的方便面及其他业务,日本日清持有其 73.89%的股份。日本日清食品集团推出“人造肉”产品,则日清食品有望负责在中国大陆及港澳的销售。

建议关注日清食品(1475.HK)

公司于香港及中国专注于销售方便面,同时生产和销售包括冷冻点心、冷冻面条在内的优质冷冻食品。公司是香港最大的方便面公司,2016 年按零售额及零售销量计,分别占香港方便面总体市场的约 65.3%及 62.6%;按零售额计,于中国优质方便面市场排名第二,占中国优质方便面总体市场的约 19.8%。公司目前在国内设有 9 家工厂,用于生产方便面、冷冻食品以及包装材料。

报告来源:国盛证券(汪玲/夏天)

评论