新加坡安替买保险,感觉被坑大了

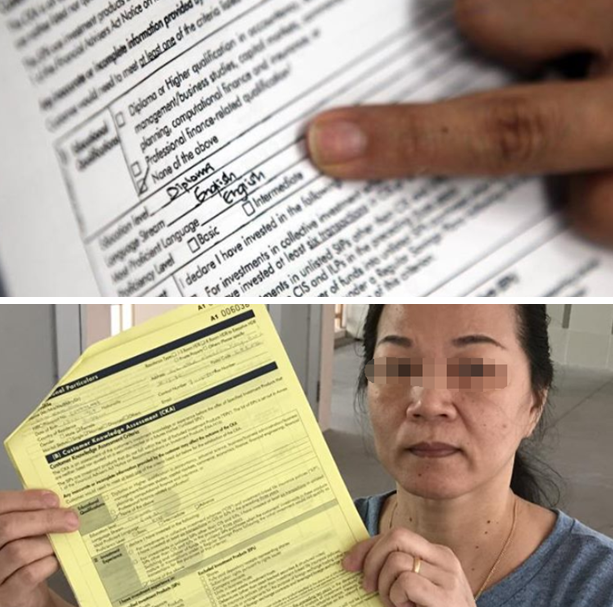

最近一名51岁的新加坡安替说,自己在2012年的一个展销会上认识了一名保险经纪,当时保险经纪为她推荐了一份储蓄保险保单。

安替当时是想给他的儿子买一份储蓄保险,可是安替不懂英文,结果在经纪人的误导之下买了一份人寿保险,支付了1万6000元新币之后才发现,这份保险要等儿子满百岁或者去世了才能拿到钱。

然而,如果安替想要马上退保的话,那只能拿回3000元新币。

这件事之后,又有很多朋友表示“保险不可信”,事实上合理地买对保险,确实是有用的。只是有时候人们都不仔细看保单的内容。到底在选择寿险保单之前,必须作出哪方面的考量呢?一起看看网络分享的实用常识吧:

人们经常挂在嘴边的人寿保险其实是一个十分笼统的名称,它可以指各种不同的保单。人寿保险分为以下三大类:

定期保险(terminsurance)——在保单设定的期间身亡,将获得保单中设定的赔偿金。

储蓄保险/养老保险(endowment insurance)——在保障方面与定期保险相似。额外的功能包括固定储蓄计划。受保人在保单到期时仍然健在的话,将获得储蓄部份的金额及相关利息。这类保单的保障期一般上比较短,所以比较早到期

终身保险(wholelife insurance)——终身保障,也可视之为延长版本的储蓄保险

一、选择适合你的寿险

新加坡金融管理局(MAS)指出,定期保险是“最佳的”人寿保险。或许有人会问,这怎么可能?定期保险只会收取保费,却不像储蓄保险或终身保险那样,能带来回报。

首先,你必须了解自己购买寿险的目的,然后才决定购买哪一种保险。譬如,你是不是为了万一自己不幸去世或遭遇意外时,你的亲人(配偶、子女、父母等人)无须为生活开销担忧而购买寿险?

定期寿险的保费纯粹是为了保障身亡后受益人将获得赔偿。储蓄保险的一大部份保费是作为储蓄,在保单到期之后,你可获得一笔现金。

简单来说,储蓄保险所支付的保费比定期保险来得高,但所得到的保障/赔偿是相同的。不过储蓄保险将让你存到一笔钱,不过你是否需要这笔存款就另当别论了。

在一般人的印象中,定期寿险和终身寿险之间的不同点是,前者的保障具有期限,后者的保障是一辈子的。

从字面而言,‘终身’听起来似乎更吸引人,但你必须考虑到,你是否真的需要那么长时间的保障?尤其是在你的晚年,你的子女都已长大成人,能够自力更生,只剩下你和配偶两人,到时候会不会已不需要某一些保障了?

再者,保险公司并不保证保单的储蓄部份能带来良好的回报。储蓄寿险及终身寿险所给予的回报一般上比银行储蓄户口的微薄利息仅仅高出一丁点而已。

二、选择支付保费的期数

就像所有其他的金融机构一样,保险公司也采取“金钱时间值”(time value of money)的原理来经营业务。简单来说,今天的1元比未来收取到的1元更有价值。

投保人可选择不同的保费付款期数,并可能从中获得一些保费折扣。譬如,把保费一次过付清(single premium)将让你享有最大的折扣。你也可选择在保单有效期之内,提早分期付清保费(limited pay),例如在5年内把一份15年期保单的保费付清。

另外也有每年、或每个季度或每个月支付保费的形式,所获得的保障仅限于相关的那一年或那个季度,或单单那一个月。

你应该尽早把保费付了,以减低你的保障成本,尤其是如果你能从中获得的折扣高于你能从任何定期存款或投资中获得的回报。

三、小心“陷阱”

保险公司会把它们的产品说得比任何其他保险公司的产品都来得好。人寿保险确切的操作机制十分难懂,而保险公司会在产品中添加一些对你并不重要的项目或细节。

消费者则往往会对数量/数额方面的项目作比较,而不太会对素质方面的项目作比较。也就是说,计算一份保单上有多少条保障要比深入研究每项细节和保障的效益容易得多。

另一点是,保险从业员或财务顾问的收入是来自售卖保单/金融产品的佣金。虽说不是所有的财务顾问都会那么无良,只向你介绍最昂贵的产品,但这不是不可能发生的事。

打个比方,终身寿险的佣金比定期寿险高出许多,你认为从业员会向你推销哪一种保险呢?因此,你必须清楚地了解你购买保险的目的,以及你希望从这份保单中获得什么保障。

四、搜集资料研究之后才决定向谁购买保险

多数保险公司所提供的产品的保障项目和保费都大同小异。因此,如果你的财务顾问告诉你他向你推荐的产品是市场上“唯一”或“最好”的,你还是擦亮眼睛,别相信他。

总而言之,人人都应该以最具效率的价格来获得足够和适当的保障!

评论