新加坡房地产投资介绍之三

这次的介绍,讲一下新加坡的税收,毕竟,不管是买房子之后出租或卖出,还是买地建房子之后出租或卖出,各种税收,总是绕不开的。

投资全生命周期的综合税负成本,是评估投资是否有利可图的重要考量之一。除了税收,顺带着,本次也介绍一下在新加坡与展开投资相关的其他主管部门。

主管新加坡税务的机构是新加坡税务局(Inland Revenue Authority of Singapore,IRAS),隶属于新加坡财政部。

2000年后新建成的新加坡滨海湾CBD

新加坡财政部负责制定财政政策和维护经济结构,下辖:

会计与企业管理局(Accounting and Corporate Regulatory Authority,ACRA)

税务局(IRAS)

马会管理局(Tote Board,Tote)

新加坡会计局(Singapore Accoutancy Commission,SAC)

总会计师部(Accountant-General’s Department ,AGD)

海关(Singapore Customs)

共享服务中心(Vital)

其中,除税务局外,与投资新加坡密切相关的有:

类似中国市场监督管理局职能的会计与企业管理局(ACRA),负责企业主体的注册和企业后续经营的监督。

类似中国财政部会计司的新加坡会计局,负责会计准则的制定与解读和会计人才的培养。新加坡有自己的会计准则(Singapore Financial Reporting Standards,SFRS),与国际会计准则(International Financial Reporting Standards,IFRS)基本相同。

为了将新加坡打造成国际金融中心,前往新加坡证券交易所(Singapore Stock Exchange)申请挂牌上市的外国企业,如果之前采用的会计准则是国际会计准则(IFRS)或者美国的通用会计准则(US Generally Accepted Accounting Principles ),不需要显著调整便可实现无缝对接。

最近几年,我国的企业会计准则,特别是新颁布的和原有的经过调整后的,与国际会计准则日趋趋同,这对希望到新加坡证券交易所上市或再上市的中国企业是一个利好。高效、成本相对较低,是在新加坡证券交易所上市的优势,不足之处是:除了房地产信托投资基金(Real Estate Investment Trust,REIT)收益相对较高、比较活跃外,新加坡上市公司的市盈率和换手率普遍不高。

新加坡证券交易所

类似中国海关的新加坡海关,负责进出口货物的管理和关税的收取。新加坡是一个自由贸易港,只有极少数货物会被征收关税。

总会计师部(AGD)和共享服务中心(Vital)服务的对象都是新加坡政府自己,前者负责检视政府履行职能的效率并提出建议,后者负责政府各项成本和费用的统一支付或发放。

与大部分国人对新加坡的刻板影响不同,只要不无端诋毁政府、政要和宗教,在新加坡,你基本干什么都行,比如:赌马、赌球、彩票和赌博。前三者由马会管理局(Tote)运营,是政府的主要收入来源之一。后者的合法经营地点赌场也是政府的主要收入来源之一,基于其复杂性,监管赌场的,不是财政部,而是内政部。

新加坡金沙赌场入口

新加坡内政部现任部长,是印度裔新加坡人尚穆根,同时兼任新加坡司法部部长。在被执政党人民行动党邀请进入政坛之前,尚穆根是顶级的辩护律师,留下了一段段法庭上充满智慧的佳话。

尚穆根

历任新加坡财政部部长也非等闲之辈,现任的新加坡总理李显龙之前担任过财政部长,未来的新加坡总理黄循财就是现任的财政部长。之前,一度传出将接替李显龙成为下一代新加坡内阁核心后因身体原因主动退出的王瑞杰正是现任财政部长黄循财之前的财政部长。

左:李显龙 右:王瑞杰

黄循财

主管财政政策的新加坡财政部与主管货币政策的新加坡金管局有着千丝万缕的联系,李显龙、王瑞杰和黄循财,都担任过金管局高官。李显龙曾担任过金管局主席,下图,就是印有李显龙签名的50新元货币。

50新元钞票

大国人多、钱多,不管是过于民主还是过于独裁,偶尔出错一两下还能耗得起;而小国,只有如履薄冰、步步为营。培养一个小国的合格领导,更像培养一个国际大公司的接班人,真心不容易。

现任和未来的新加坡高级官员在教育、工业、贸易、财政、金融甚至外交和军事板块的历练和传承,确保了新加坡内外政策的连续性和稳定性。能够接受相对完整的培训和指导,与新加坡是一个小国,人才相对容易被发现,未来的高官在各个板块任职时需要处理的情况相对明确、信息量相对较小、很快就能充分掌握并取得成效有一定关系。

投资新加坡,包括投资新加坡房地产,跟新加坡未来的高官在新的板块历练时面临的挑战一样:虽然局面全新,但是能够相对较快的去了解细节、制定策略。

回到投资新加坡绕不开的新加坡税务局吧!

先看有利的:

2008年2月15日或以后去世的人,不需要缴纳遗产税。

外国投资人,若非新加坡税务居民,投资房地产获得的租金和买卖价差,扣除与投资相关的成本费用后,按照15%收税。

外国投资人,投资新加坡房地产信托基金获得的分红和买卖价差(若有),按照10%收税。

个人所得税

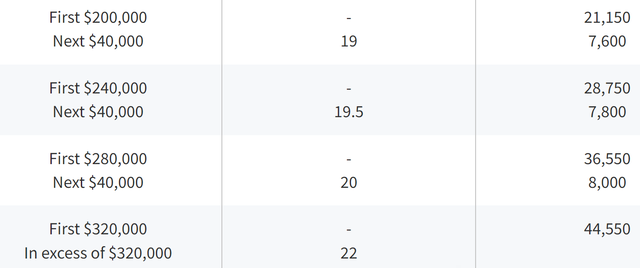

如果投资人作为个人,获得了新加坡税务居民身份后,其个人所得税超额累进税率的上限为应纳税所得额超过160万(按照新元兑人民币长期汇率1:5计算)人民币部分对应的22%。在我国,个人所得税应纳税所得额超过96万对应的税率就是45%了。

今明两年依然有效的个人所得税税率

企业所得税

如果投资人作为公司,不管是登记在新加坡的本地公司,还是外国公司,不考虑针对特定领域或适用特定时期的优惠,目前的企业所得税率均为17%。在我国,同样不考虑特定领域和特定时期的优惠,目前的企业所得税率为25%。

再看不利的:

消费税

在新加坡,与我国增值税类似的税叫消费税(Goods & Services Tax,GST),适用除0消费税率和免消费税外的所有商品和服务的消费,现行税率7%。投资人不管是个体还是企业,在计算所得税时,都可以把消费税作为费用扣除。不过站在现金流的角度,7%的消费税,与我国适用于不动产交易领域的增值税率5%(加上城市维护建设税、教育附加费和地方教育附加,也不会超过6%)相比,没有优势。

房地产税

目前在我国还是犹抱琵琶半遮面的房地产税(Property Tax),在新加坡的征收是货真价实的,所有房产,都会按照市场出租价格来计算年度价值(Annual Value,AV)。

将年度价值作为基数,根据房屋的分类(住宅和非住宅)和房屋是自用还是出租,来确定适用的税率。所有非住宅都适用10%的税率,而住宅则要根据是否自住,来适用不同的超额累进税率。

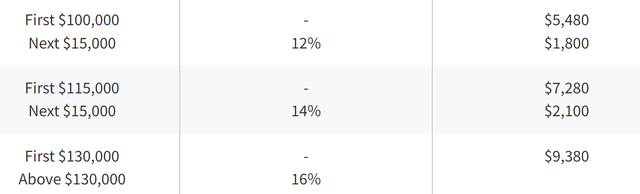

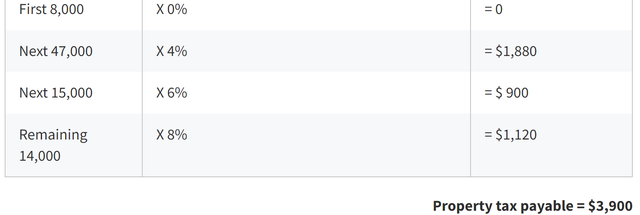

以2022年自住的住宅适用的超额累进税率为例,首8,000新元的年度价值免税;超过8,000新元年度价值的,从4%到16%超额累进征收。

适用于2022年的自住住宅房地产税率上限

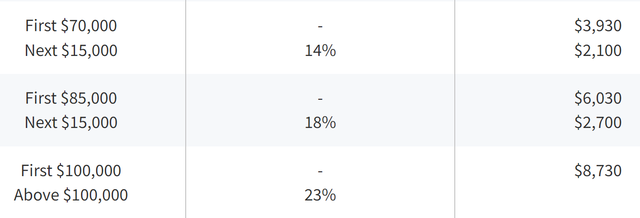

适用于2023年的自住住宅房地产税上限

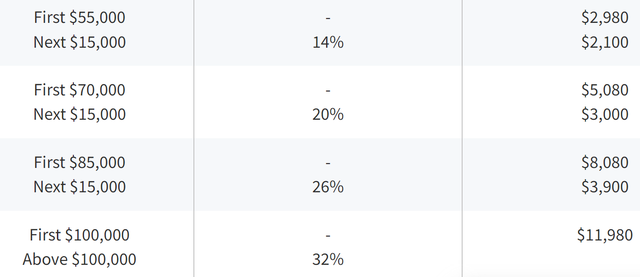

适用于2024年及以后的自住住宅房地产税上限

从新加坡税务局公布的2022年至2024年及以后房地产税超额累进税率上限数值的变化来看,未来三年,新加坡房地产市场有极强的看多预期。作为主要持有成本的房地产税,跟随市场预期水涨船高,尽管上升的租金和增多的买卖差价有可能会对冲这一成本上涨带来的不利影响。

投资自住的公寓,究竟需要交多少房地产税呢?以年市场租金84,000新元为例,相当于人民币420,000元,即每月租金35,000元(这个租金价位,可以对标深圳的豪宅了)。年房地产税的计算过程如下,结果是3,900新元,即19,500元人民币,能算多吗?

年度价值84,000新元的房地产税计算过程

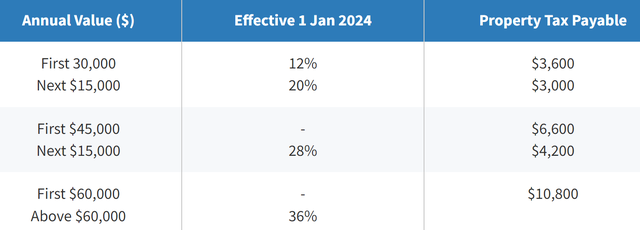

如果投资购买的新加坡住宅未能用作自住,将承受更高的房地产税。以适用于非自住住宅的2024年及以后的房地产税为例,不仅获得不了任何减免,而且年度价值超过60,000新元部分对应的税率达到了36%,超过同时期适用于自住住宅的26%(6万至10万新元部分)和32%(超过10万新元部分)。

2024年及以后针对非自住住宅的房地产税率

这一差异说明:新加坡政府不鼓励炒房,如果一定要炒,请承担更多的持有成本。

购买新加坡房产,一定要谨记:新加坡房产是有房地产税的,如果作为买家的你,碰到了没有付清又坚决不愿意付清之前房地产税的卖家......不好意思,为了获得官方认可的产权,你必须代替卖家付清之前的房地产税。

在发达的法制国家,专业,真的有价值。

印花税

印花税容易被我们中国人忽略,而在英国和英联邦国家及其继承者,印花税,一直是政府最容易用来操控经济的工具。

比较显著(其他的金额相对不大的印花税,本次暂时忽略)的新加坡房地产交易印花税分为:

买家印花税(Buyer's Stamp Duty, BSD)

额外买家印花税(Additional Buyer's Stamp Duty ,ABSD)和

卖家印花税(Seller's Stamp Duty ,SSD)

本次对房地产交易印花税的介绍,先关注自然人和一般企业(Entities)。所谓一般企业,是指非房地产开发商和生存信托(Living Trust)的企业。

对于住宅和非住宅房产,现行买家印花税的上限都是4%,似乎不是很高,不至于给投资新加坡房产造成太大的额外成本。

造成显著额外成本的,是从2011年12月8日开始推行的额外买家印花税。

对于非新加坡人和新加坡永久居民的外国人,只要购买住宅,不管是第几套住宅,从2021年12月16日开始执行的现行税率达到了惊人的30%。而对于企业,这一税率更是达到了35%。

2018年至今不同类型买家购买住宅的额外买家印花税

为了堵住外国自然人设立的生存信托购买住宅享受优惠政策的漏洞,新加坡税务局将2022年5月9日之后发生的以生存信托作为接收主体的住宅交易额外买家印花税直接上调到35%。

新加坡政府调控市场到达的颗粒度之细微,调控手段之迅速和果断,由此可见一斑。

额外买家印花税,是投资新加坡房地产的外国人或企业,现阶段最需要考虑的成本。

卖家印花税,跟我国类似,以市场价格或实际成交价中的较高者为基数,根据持有年限的不同,适用不同的税率,如下图:

最近两次颁布的卖家印花税

按照现行规定,持有三年或以上,卖家就不用缴纳印花税了。

如此看来,几乎任何国家,都认可住房不炒。所不同的是:我国倾向于用准入制度一刀切,新加坡倾向于用交易成本阻拦风险承受力弱的。

然而,风险,也意味着机会。

评论